日本合作性银行考察——信用金库

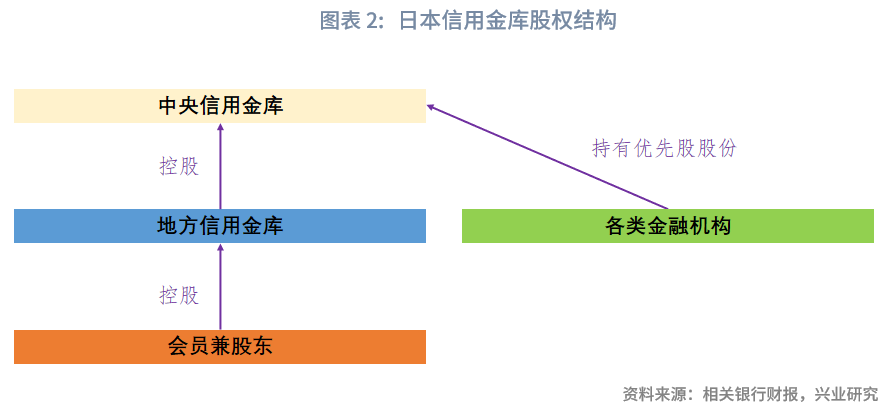

日本信用金库是日本的合作性银行,由中央信用金库和地方信用金库组成,其客户主要以日本城市地区的中小企业为主。日本信用金库实行会员无论股份多少,均一人一票的经典合作制模式。其中,会员兼股东参股地方信用金库,地方信用金库参股中央信用金库。此外,中央信用金库除了发行普通会员股外,还公开发行优先股。

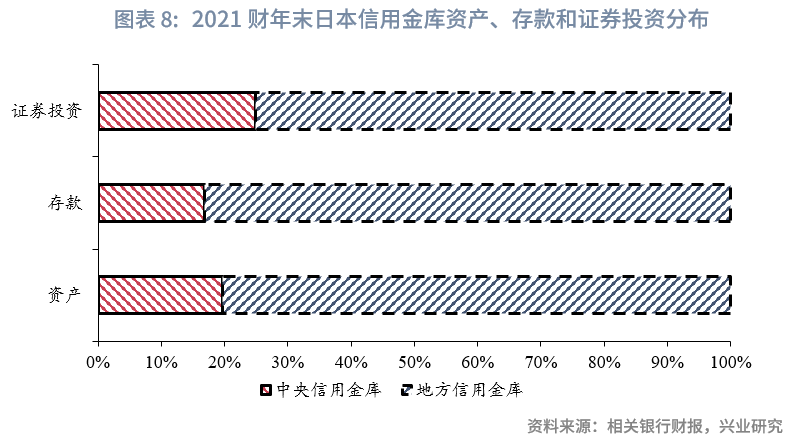

中央信用金库负责监督地方信用金库并为其进行资金调动,地方信用金库更专注为所属辖区的地方会员提供零售服务。地方信用金库占据信用金库整体资产、存款和证券投资的主要比重,分别为80.3%,83.1%和75.1%。

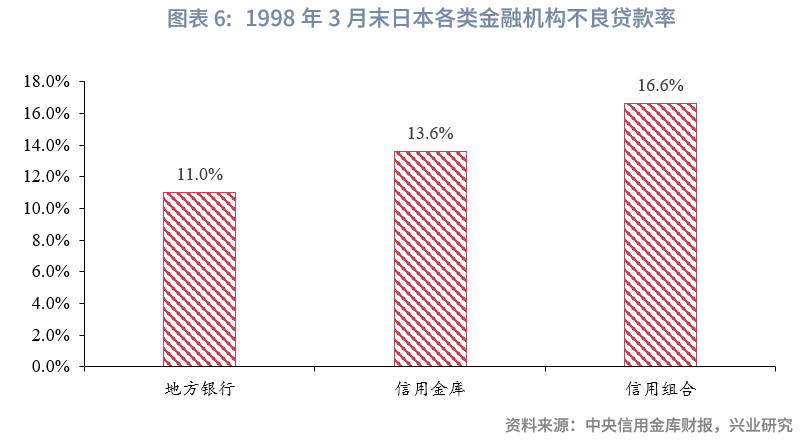

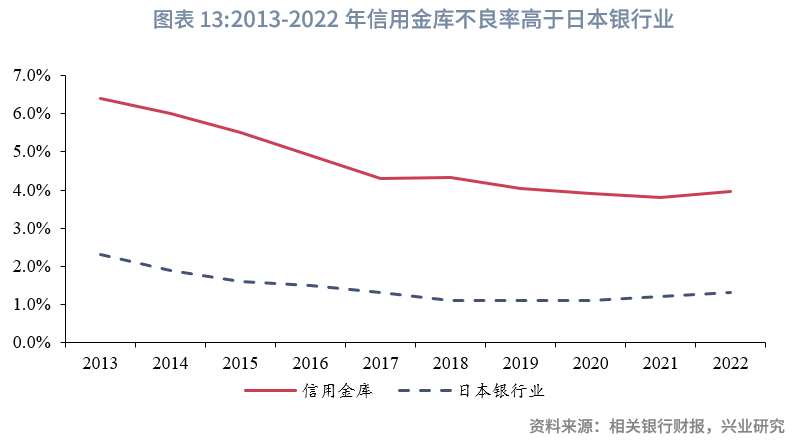

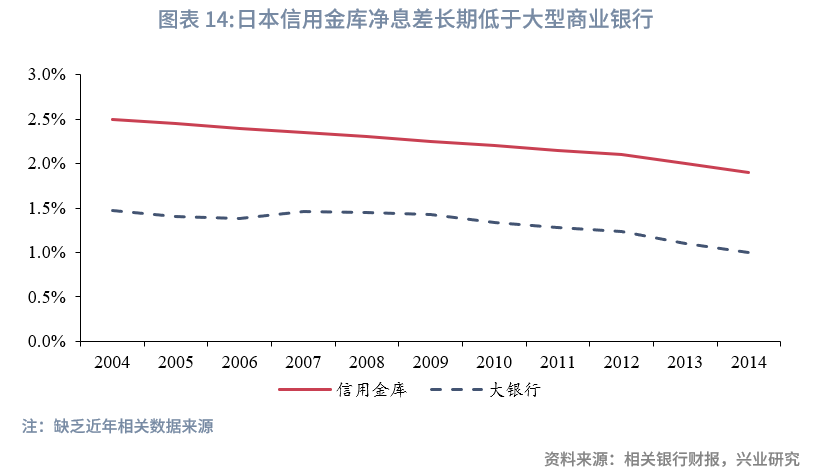

日本信用金库不良率和净息差长期高于日本银行业平均水平。这与日本信用金库贷款客户以资质相对较差的中小企业有关。此外,日本信用金库的非会员贷款受到监管法规限制,也限制了其发展优质客户。

截至2022年3月31日,日本信用金库资产投放最大对象为一般贷款,最大证券投资对象为日本企业债,最大负债来源为存款。

信用金库受到日本央行等监管机构定期检查,确保其运营符合规定。此外,日本信用金库受到《信用金库法》约束。信用金库的存款来源没有限制,但是贷款针对非会员的部分不得超过存量贷款的20%。此外,信用金库将于2024年受到《巴塞尔协议III》的约束。

日本信用金库是日本的一类合作性银行,其设立的主要目的为负责向城市地区的中小企业发放贷款。虽然其存款来源没有限制,但是贷款针对非会员的规模不得超过存量贷款的20%。信用金库实施会员“无论股份多少,均一人一票”的经典合作制制度。

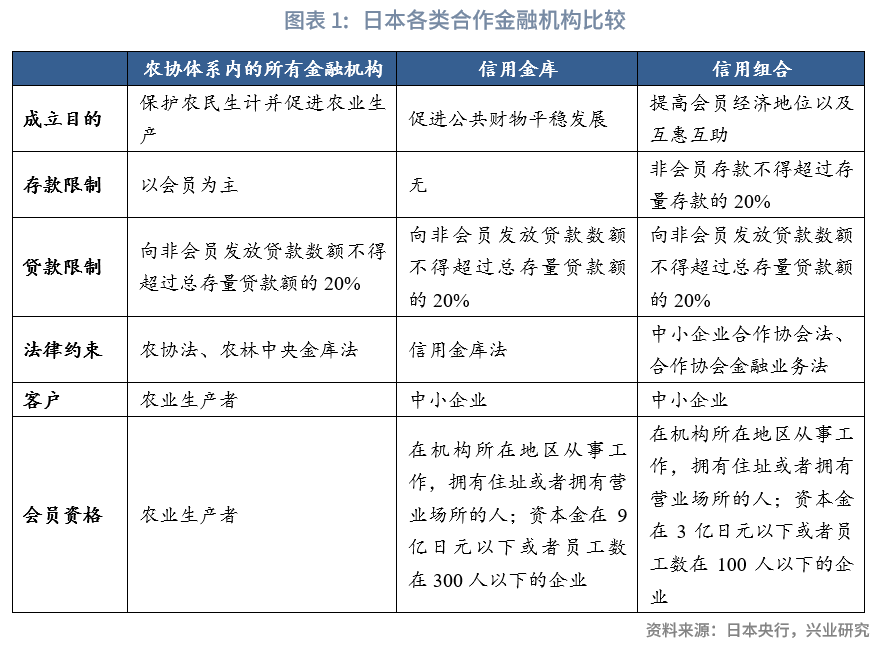

信用金库、农协和信用组合共同构成日本合作性金融体系的三大支柱,这三类机构在贷款限制上具有一定共性,但在存款限制和主要会员构成方面则又有着一定的差异。

在贷款发放对象方面,三者向非会员发放的贷款数额均不得超过总存量贷款规模的20%。

在存款来源方面,信用金库没有限制,农协要求以会员为主,而信用组合则明确非会员存款不得超过存量存款的20%。

在会员资格方面,农协会员以农业生产者为主;信用金库会员限定为在该机构所在地区工作、拥有住址或者拥有营业场所的人,或资本金在9亿日元以下或者员工人数在300以下的企业;信用组合的会员被限定为在该机构所在地区工作、拥有住址或者拥有营业场所的人,或资本金在3亿日元以下或者员工数在100人以下的企业。从会员对象来看,地方信用金库和信用组合相对类似,但成为信用组合会员的企业规模一般来说比成为信用金库会员的企业更小一些。

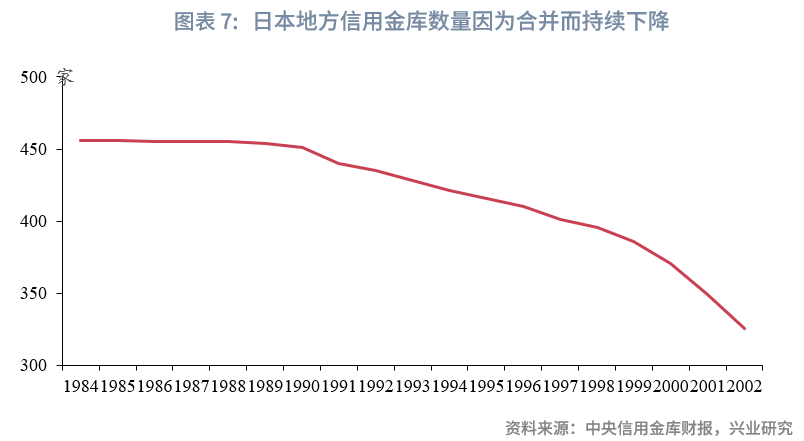

信用金库体系分为中央信用金库(日语:信金中央金庫,英语:Shinkin Central Bank)和地方信用金库两级。中央信用金库负责监督地方信用金库运营,并开展信用金库整体的资金调配等事宜;地方信用金库扎根地方,贴近地方中小企业等客户,在所属辖区内为客户提供服务。目前,日本共有254家地方信用金库。

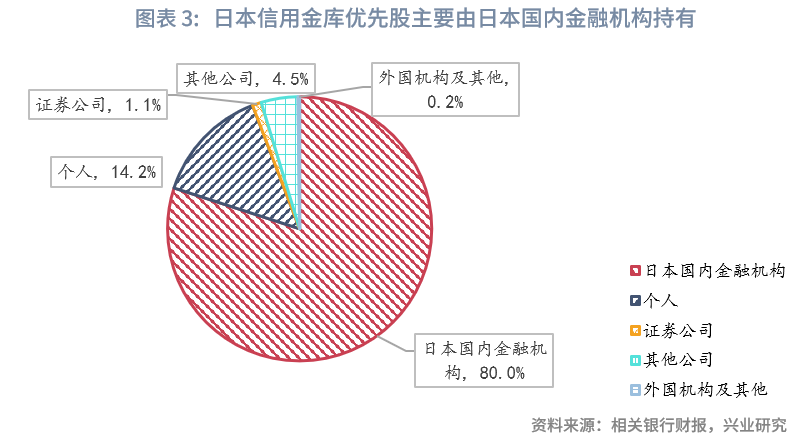

信用金库的控股结构如下:会员兼股东控股地方信用金库,地方信用金库控股中央信用金库。此外,中央信用金库除了发行普通会员股外,还对外发行优先股。1995年中央信用金库开始公开发行优先股。优先股于2000年12月22日在东京证券交易所(交易代码:8421)上市交易,这也是各类日本合作性金融机构首次公开发行股份。目前,公开发行的优先股占中央信用金库总股份的9.8%,主要由日本各大银行、地方信用金库和各类保险公司等各类日本金融机构持有。非信用金库会员的优先股持有人没有投票权,但是会在每年3月获得股息。

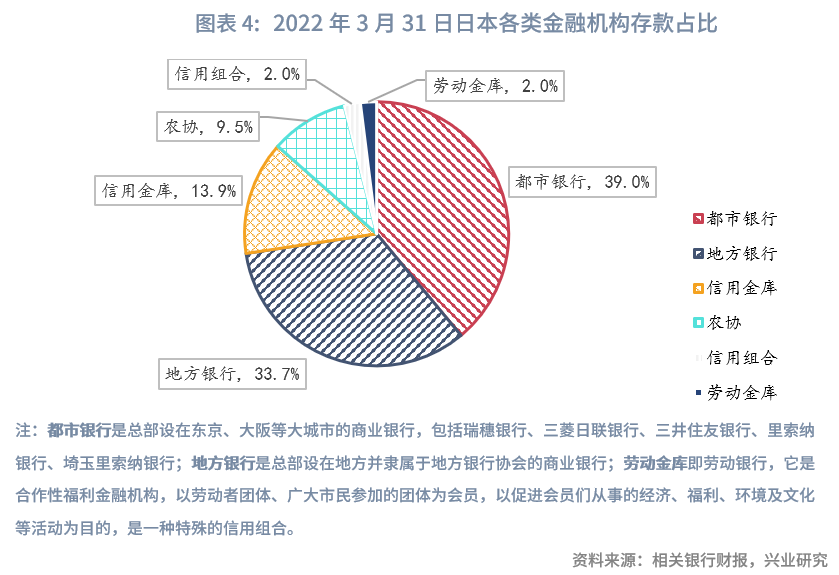

截至2022年3月31日,信用金库的存款占日本金融机构总存款数额的13.9%,低于都市银行和地方银行,但是高于农协和信用组合。

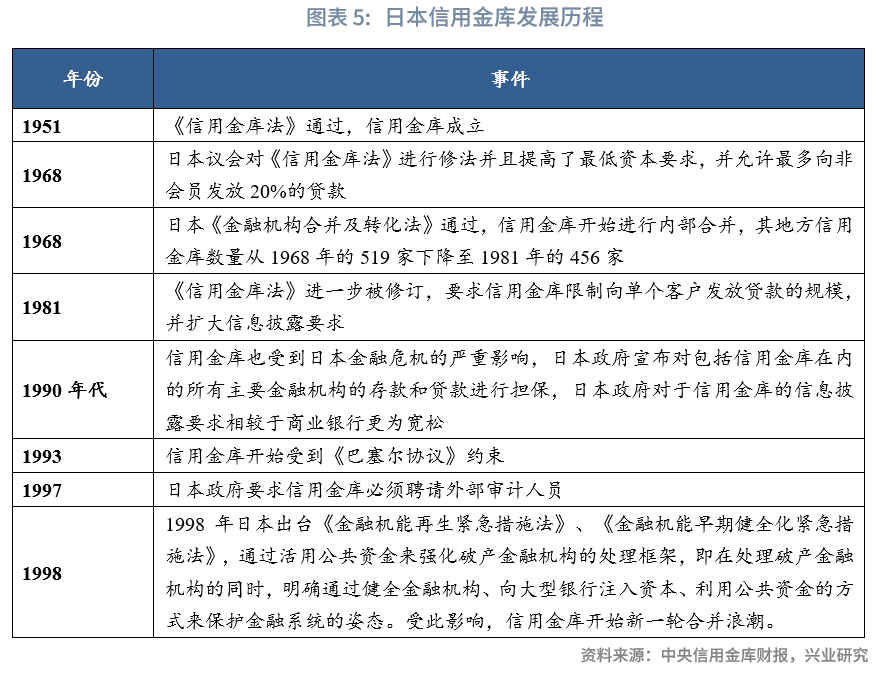

1951年,日本议会通过《信用金库法》,各地信用金库正式成立。

如前所述,日本信用金库体系分为中央信用金库和地方信用金库两级。截至2022年3月31日

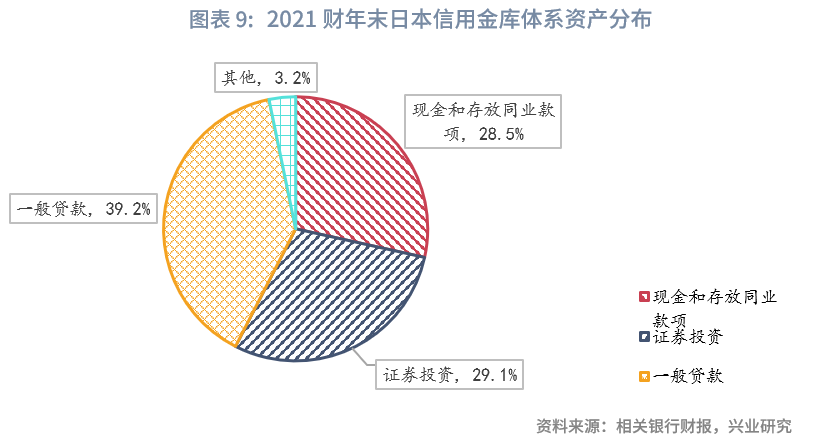

2021财年末,日本信用金库体系资产端占比最高的资产为一般贷款,占比为39.2%,其次为证券投资,占比为29.1%。

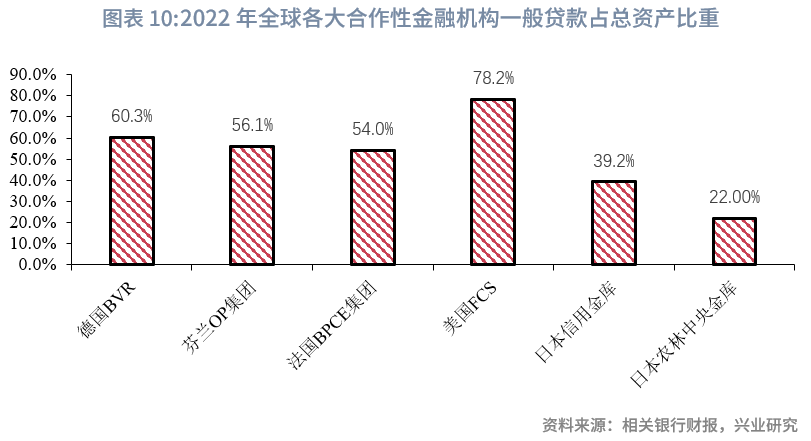

从合作性金融机构的国际横向比较来看,虽然全球主要合作性金融机构的最大资产投放对象一般为一般贷款,如德国国家合作性银行协会(简称BVR)

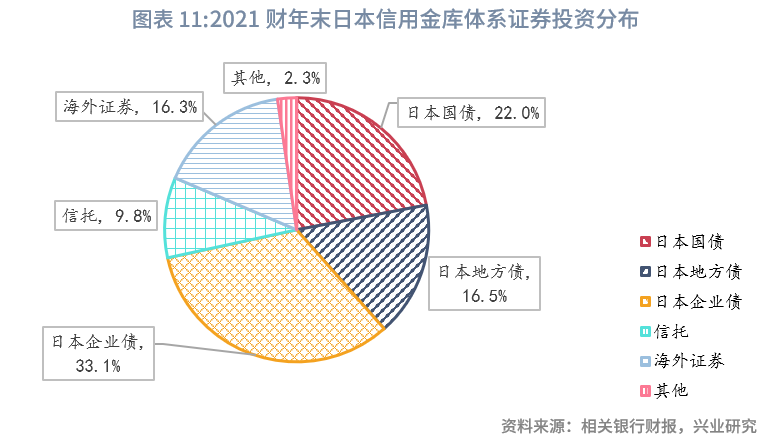

2021财年末,日本信用金库体系证券投资最大对象为日本企业债,占比为33.1%,其次为日本国债,占比为22.0%。

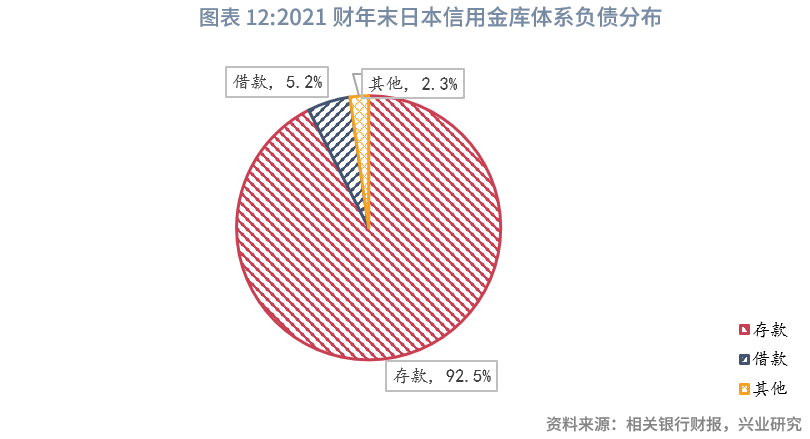

2021财年末,日本信用金库负债最大来源为存款,占比为92.5%。

2013-2022年,日本信用金库不良率在3.8%-6.4%之间,高于日本银行业整体水平。这与日本信用金库贷款客户以资质相对较差的中小企业有关。此外,日本地方信用金库的非会员贷款受到限制,最高不得超过存量贷款的20%

不过值得注意的是,由于信用金库客户普遍为资质较差的中小企业,其净息差长期高于日本大型商业银行

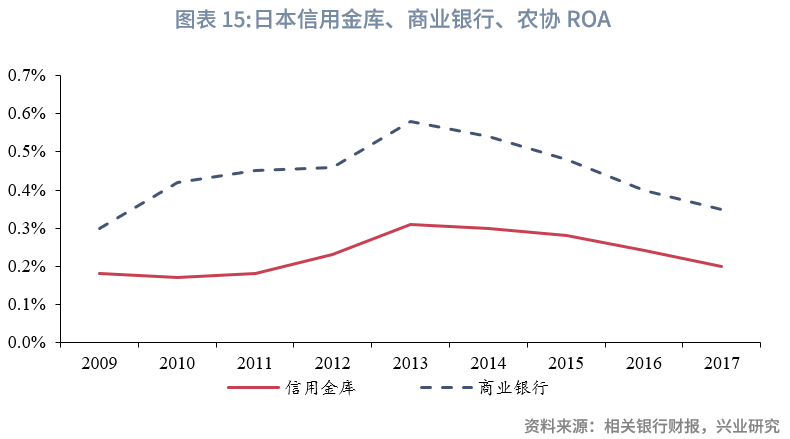

此外,由于其客户资质相对较差,且向非会员贷款数额受到限制,日本信用金库ROA长期不如日本商业银行。

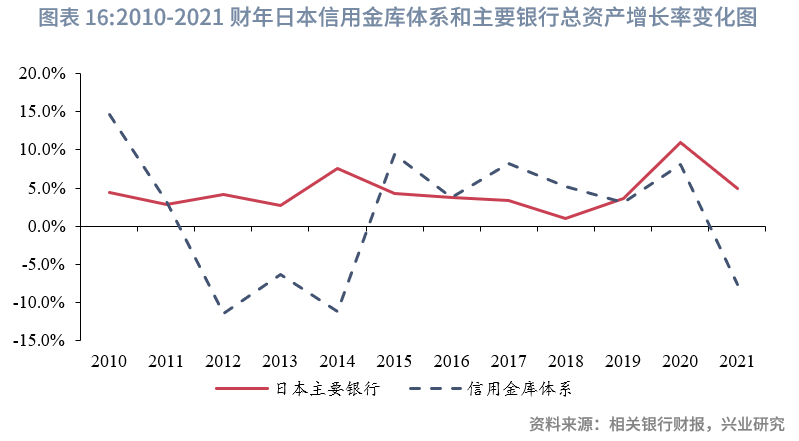

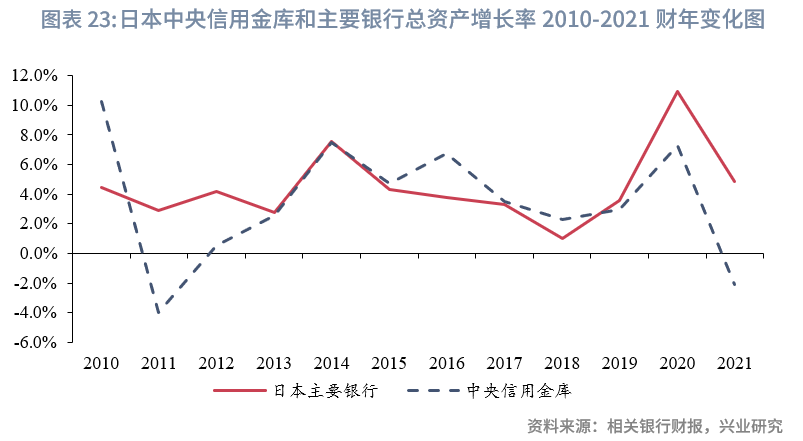

2010-2021财年,日本主要银行和信用金库体系总资产增长趋势大体一致,但是在2012-2014财年,信用金库体系总资产缩水而日本银行业总资产保持增长。

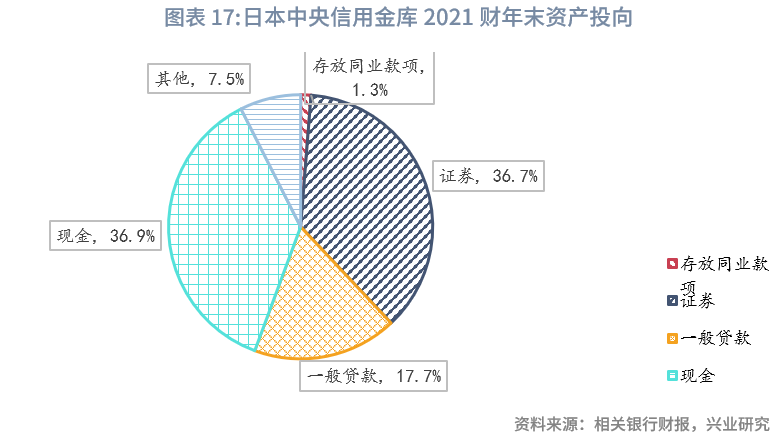

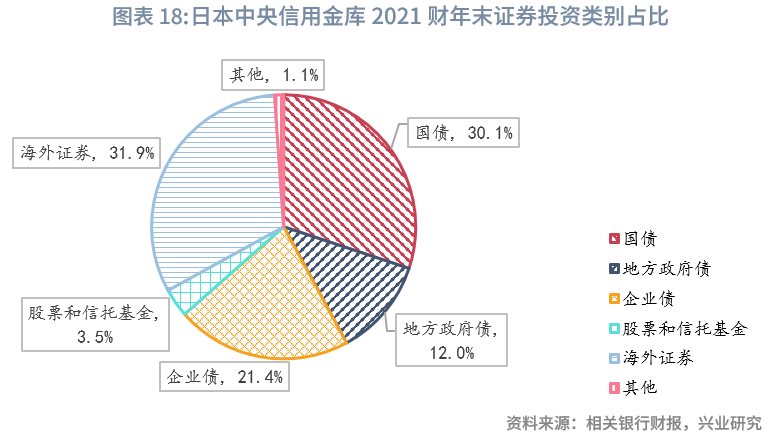

在资产投向方面,截至2022年3月31日,中央信用金库最大资产项目为现金,占比为36.9%。在证券投资中,最大投资对象为海外证券,占比为31.9%,日本国债占比为30.1%。

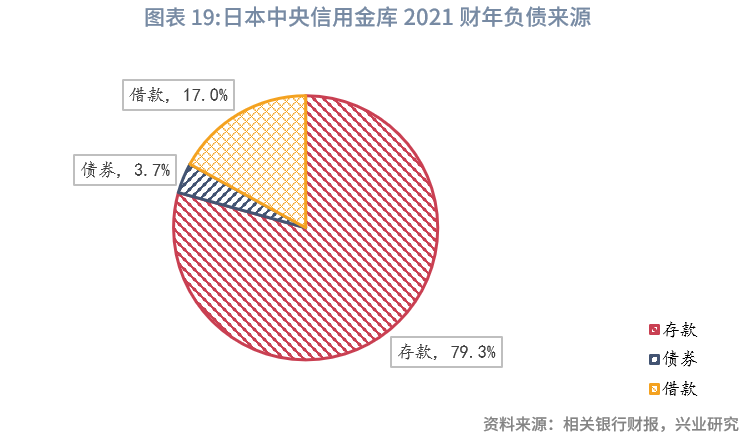

2021财年末,日本中央信用金库最大的负债来源为存款,占比为79.3%。借款占比为17.0%,主要由日本央行提供。

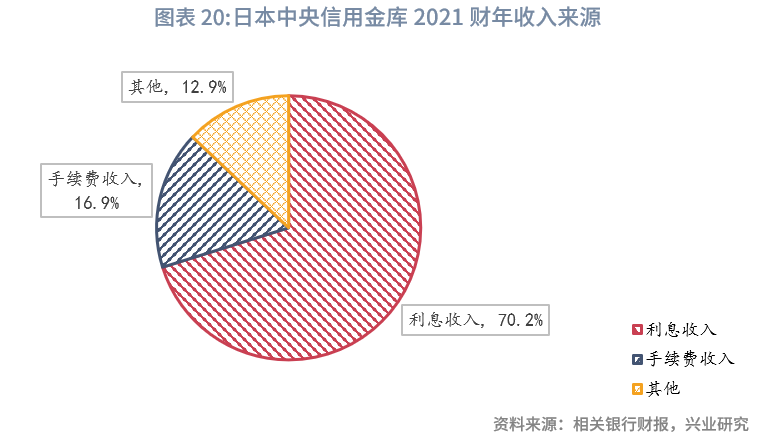

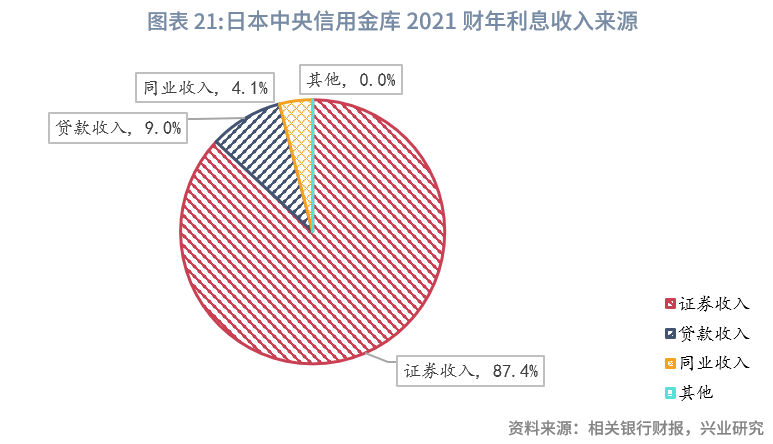

2021财年,中央信用金库最重要的收入来源为利息收入,占比为70.2%。利息收入则以证券投资相关收入为主,占比为87.4%。

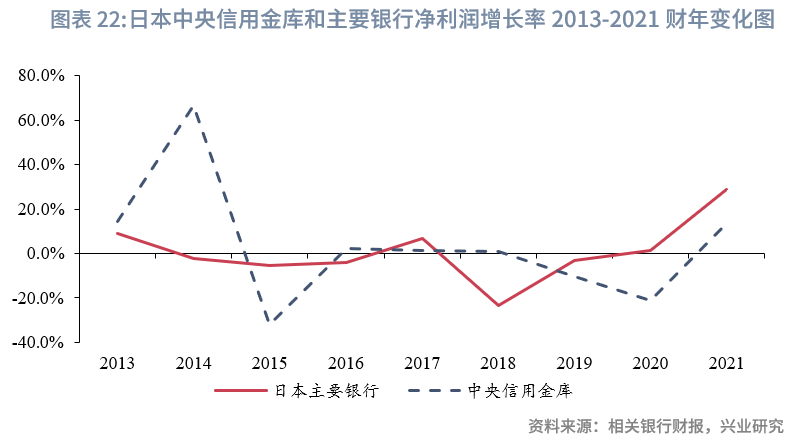

2013-2021财年,中央信用金库和日本主要银行净利润变化趋势大体一致,在2014财年由于利息和其他运营支出的下降导致其净利润增速高达66.7%,而日本主要银行净利润则下降2.3%。2010-2021财年,中央信用金库总资产与日本主要银行总资产变化趋势大体一致,在2011财年由于对海外债权投资数额下降导致其总资产下降4.0%,而同期日本主要银行增长2.9%。

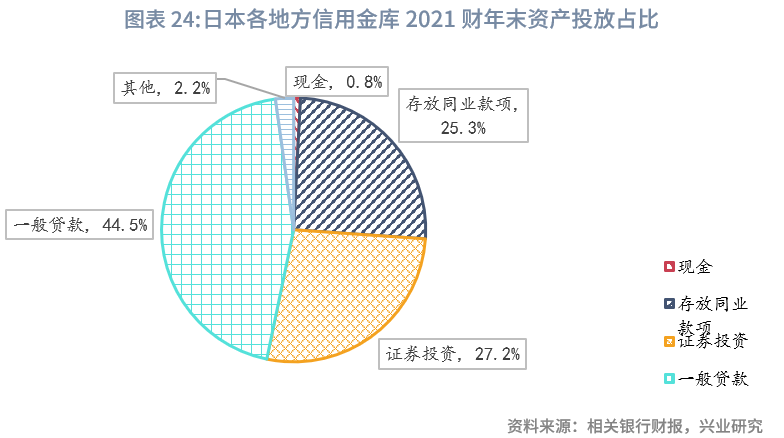

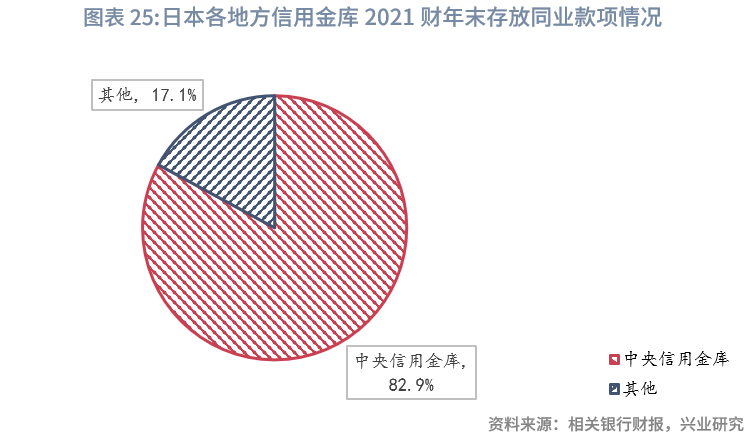

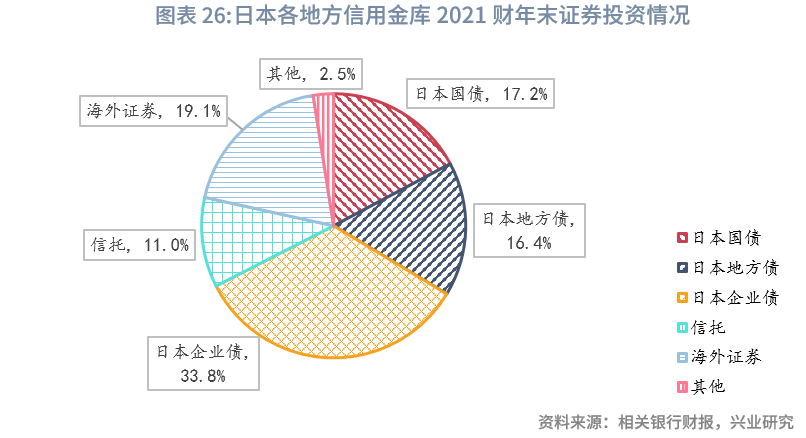

截至2022年3月31日,日本各地方信用金库整体来看,资产投放最多的项目为一般贷款,占比为44.5%,其次为证券投资和同业贷款,占比为27.2%和25.3%。证券投资中占比最高的品种为日本企业债,占比为33.8%;其次为海外证券,占比为19.1%。存放同业款项最大的对手方为中央信用金库,占比为82.9%。

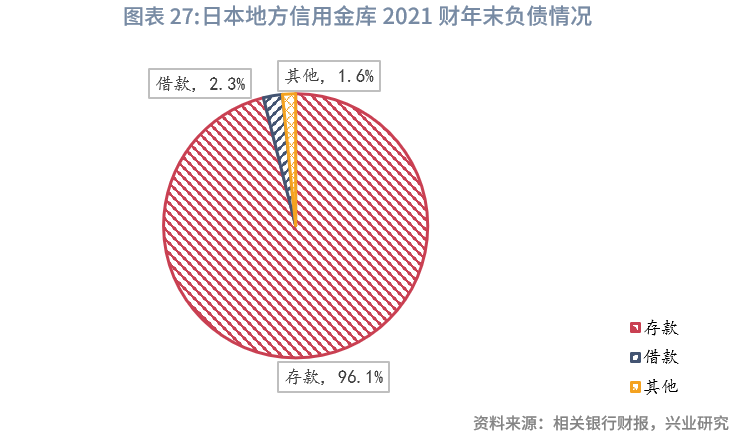

日本地方信用金库2021财年负债主要以存款为主,占比为96.1%。

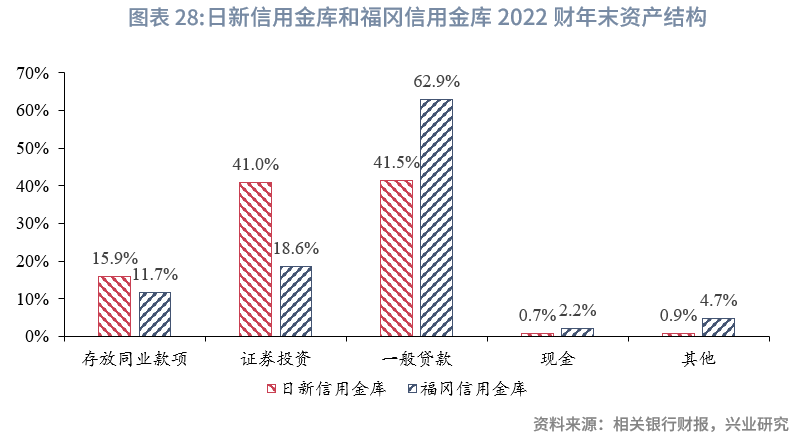

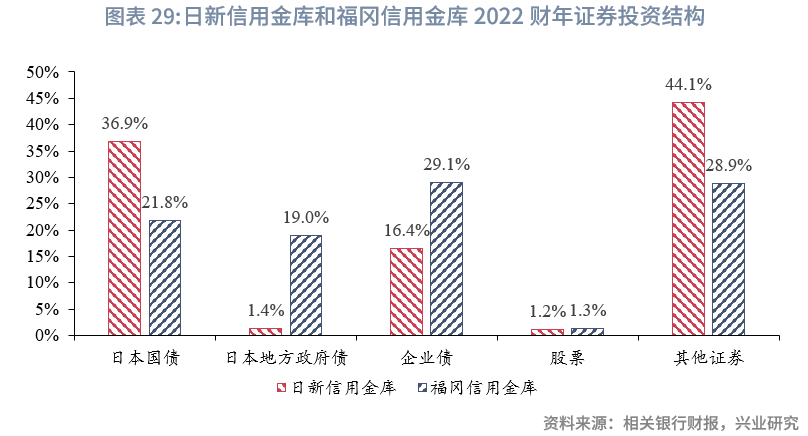

从地方信用金库资产端结构来看,以日新信用金库和福冈信用金库为例,截至2022财年底,日新信用金库和福冈信用金库资产最大投放对象均为一般贷款,分别占比41.5%和62.9%。证券投资方面,日新信用金库最大投资对象为除了日本国债、地方政府债、企业债和股票以外的其他证券,占比为44.1%而福冈信用金库最大证券投资对象为企业债,占比为28.9%。

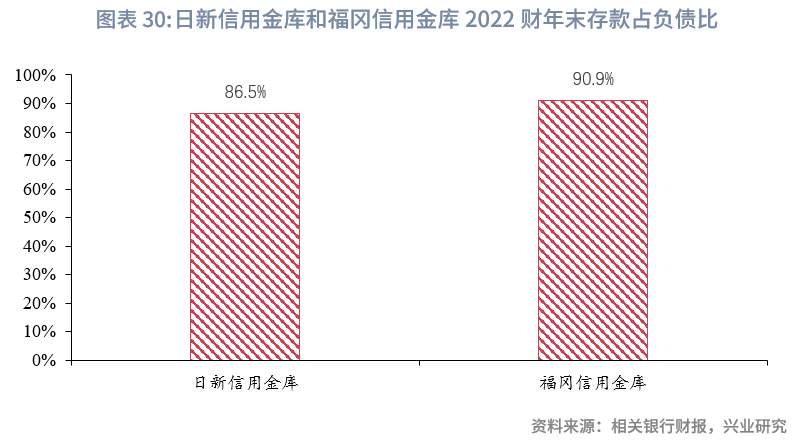

日新信用金库和福冈信用金库最大负债来源均为存款,占比分别为86.5%和90.9%。

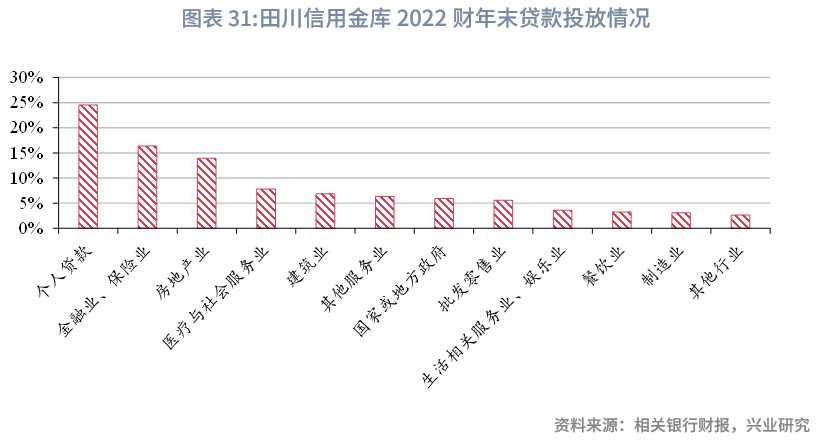

从地方信用金库的贷款投向行业来看,以田川信用金库为例,2022财年末,其贷款中投向个人的占24.52%,投向金融业的占16.42%,投向房地产业的占13.96%,投向医疗和社会服务业的占7.85%,投向建筑业的占6.87%,投向其他服务业的占6.34%,投向国家或地方政府的占5.94%,投向批发零售业的占5.58%,投向生活相关服务业和鱼类也的占3.58%,投向餐饮业的占3.25%,投向制造业的占3.07%。

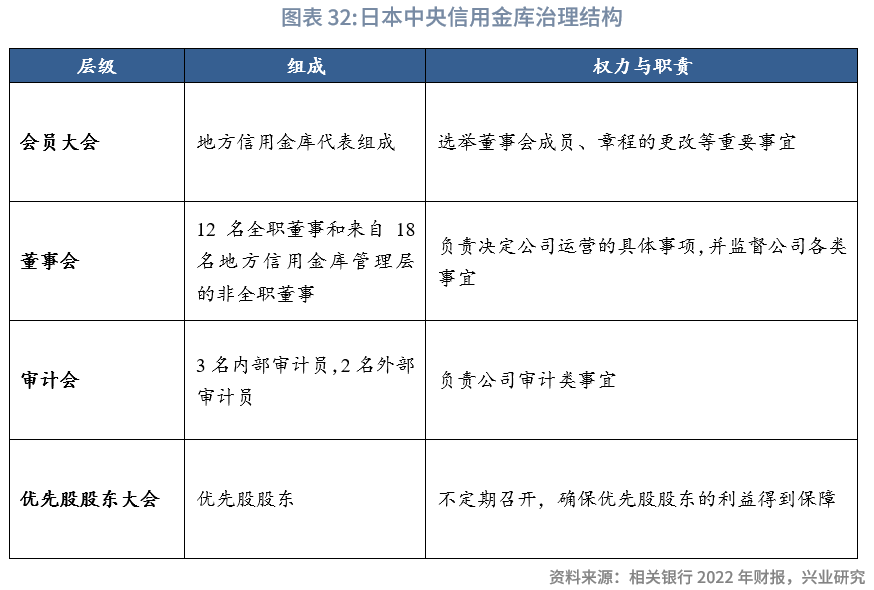

会员大会(General Meeting of Members)是日本中央信用金库的最高决策机构,其成员由地方信用金库代表组成,会员大会通常每事业年度召开一次。会员大会决定的主要事项一般包括选举董事会成员、章程的更改等重要事宜。其中,会员大会投票实施“无论股份多少,均一人一票”的合作制。

董事会(Board of Directors)主要负责决定公司运营的具体事项并监督公司各类事宜,每年召开9次会议,由会员大会选举产生。董事会包括12名全职董事和来自18名地方信用金库管理层的非全职董事

审计会(Board of Auditors)主要职务是对公司进行审计

优先股股东大会(General Meeting for Preferred Shareholders)不定期召开,确保优先股股东的利益得到保障。

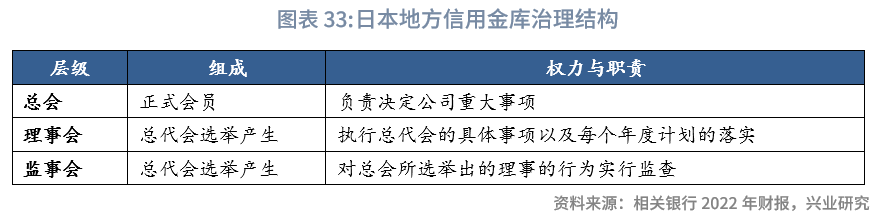

总代会是日本地方信用金库的最高决策决定机构,其成员由会员投票产生,投票实施“无论股份多少,均一人一票”的合作制,负责决定公司重大事项。理事会主要负责执行总代会的具体事项以及每个年度计划的落实,由总代会选举产生。监事会成员同样由总代会选举产生,主要职务是对总会所选举出的理事的行为实行监查。

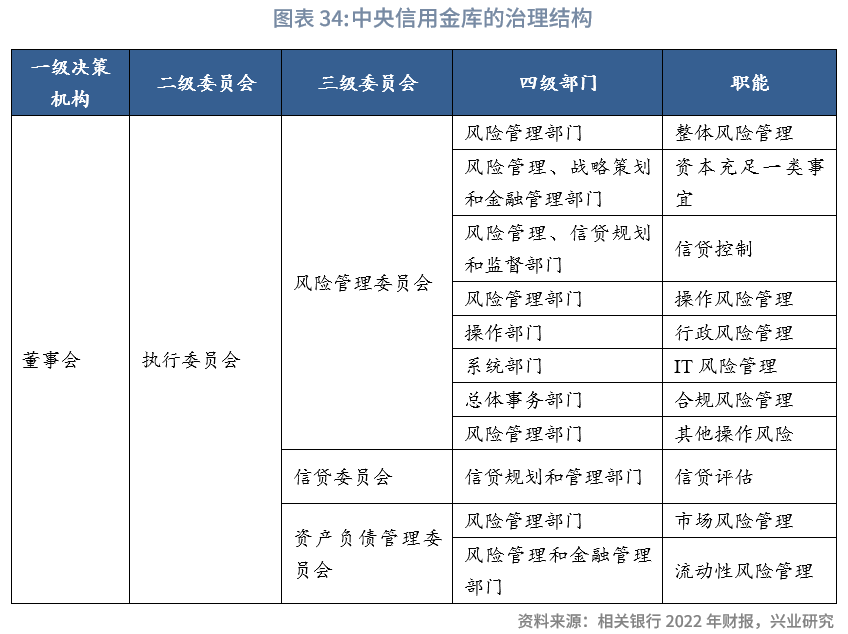

信用金库的总体风险防范由董事会总体负责,由下面的各委员会(执行委员会、风险管理委员会、信贷委员会等)具体负责各项风险把控。比如,整体风险管理由隶属于风险管理委员会的风险管理部门负责,流动性风险管理由隶属于资产负债管理委员会的风险管理和金融管理部门负责。

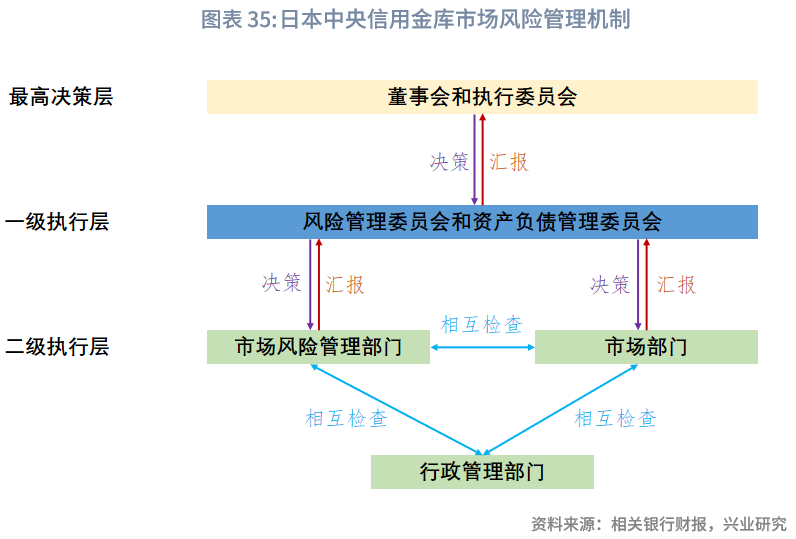

此外,中央信用金库将风险分为市场风险、流动性风险、信贷风险、操作风险、管理风险、合规风险和IT风险七大类进行管理。以市场风险为例,董事会和执行委员会会做出做高决定,下面的风险管理委员会和资产负债管理委员会会做出进一步的决定,下面的市场部门、市场风险管理部门以及行政相关部门会相互进行检查并层层上报。

此外,中央信用金库会对地方信用金库进行检查督导,确保信用金库整体体系运作良好。

信用金库受到日本央行、金融厅等监管机构定期检查,确保其运营符合规定。此外,日本各级信用金库受到《信用金库法》约束:信用金库的存款来源没有限制,但是贷款针对非会员的部分不得超过存量贷款的20%。目前,各级信用金库还受到《巴塞尔协议II》的约束。日本监管机构根据适配性原则对大型和小型日本金融机构采取不同的监管措施。日本金融监管机构原本宣布对于小型地区银行、各级信用金库、信用组合等小型金融机构于2022年开始实施《巴塞尔协议III》,但是由于疫情等原因,日本监管机构宣布对这些小型金融机构推迟两年实施《巴塞尔协议III》,即于2024年开始实施

日本在实施适配性原则时,主要将日本银行根据国际业务活跃程度分为国际业务活跃(Internationally active)和不活跃(Non-internationally active)的两类银行:前者受到《巴塞尔协议》的严格约束,日本监管机构对后者制定的监管规则也大体依照《巴塞尔协议》的标准,但是在资本充足率要求较为宽松,仅需满足最低为4%的标准即可。此外,日本监管机构针对国际业务活跃的银行于2023年开始实施《巴塞尔协议III》,而对不活跃的银行则于2024年开始实施。信用金库体系属于国际业务不活跃的银行,暂时还未受到《巴塞尔协议III》的全面约束。此外,规模也是一个适配性应用时考量的因素,尽管没有明文规定,但是适用于《巴塞尔协议》严格约束的国际业务活跃的日本银行资产规模一般不小于284亿欧元。

业务上来说,中央信用金库一般参与较少的零售业务,以为地方信用金库提供流动性为主,而地方信用金库经常将资金存入中央信用金库中。日本监管机构根据中央合作银行和地方合作银行功能的不同制定针对两者不同的监管规则和指标。

此外,由于中央信用金库发放债券,并有部分优先股在公开市场上市流通,因此其还受到债券投资人和股票投资人的约束。

(完)

BVR:德国国家合作性银行协会(全称为Bundesverband der Deutschen Volksbanken und Raiffeisenbanken)负责在全国和国际上代表德国合作性银行网络,并为地方合作银行提供政策游说、战略协调、教育培训、咨询、广告宣传、存款保险等服务。德国地方合作银行以及中央合作银行均为BVR成员。

BPCE集团:有部分国内文献翻译成法国人民储蓄银行集团,由大众银行(Banques Populaires)和松鼠储蓄银行(Caisses d’Epargne)组成,是法国第二大合作性银行集团。

FCS:全称是农场信贷系统(Farm Credit System),是一个由美国国会批准成立的支持美国农业和乡村金融的多层级系统性机构。目前,FCS以向金融市场发放债券获取融资并将融来的资金以贷款形式发放给从事农业工作的借款人为主要运作模式,附带提供咨询、人力、信息技术等服务。

OP集团:全称为芬兰合作性银行(Osuuspankki,简称OP集团),是芬兰最大合作金融组织。

1.Hosono, Kaoru, Koji Sakai, and Kotaro Tsuru. "Consolidation of cooperative banks (Shinkin) in Japan: motives and consequences." Discussion papers, Research Institute of Economy, Trade and Industry (RIETI) (2006)。

2. Hoshi, Takeo, and Hugh T. Patrick, eds. Crisis and change in the Japanese financial system. Vol. 12. Springer Science & Business Media, 2000。

3. Uno, Akira, and Akira Uno. "Progress After the Privatization of Public Financial Services and Trends by Type of Financial Institution: Listing of Japan Post Bank and Reorganization of Regional Banks." Japan Post Bank: Current Issues and Prospects (2020): 97-188。

注:

转载声明

转载申请请联系market-service@cib.com.cn邮箱,我们尽快给予回复。本报告相关内容未经我司书面许可,不得进行引用或转载,否则我司保留追诉权利。

服务支持人员

-

李璐琳021-2285275113262986013liliulin@cib.com.cn

-

汤灏021-2285263013501713255tanghao@cib.com.cn