2023年6月13日,人民银行公告,7天逆回购中标利率1.90%,较上次操作降低10bp。

本次降息展现出宏观政策在保持定力的同时,兼具灵活性的一面。降息可能体现了多重政策考虑:一是经济复苏斜率有所放缓,复苏的基础需要进一步巩固;二是工业企业利润仍在负增长、出口同比转负,降息推动企业融资成本进一步下降;三是商品房销售和房价仍在负增长区间,降低存量按揭贷款的付息压力;四是根据存款利率挂钩1年LPR和10年国债的定价机制,存款利率可能跟随LPR下调,未来存款利率仍有进一步下降空间。

后续政策宽松仍有空间。本次7天逆回购下调之后,1年期MLF利率、LPR利率、存款利率和存款准备金率均可能在后续下调,同时配合第三季度广义财政发力增量投放PSL;房地产政策方面,降低5年期LPR、放松限购限贷等政策可能陆续出台;若PMI持续低于荣枯线,7天逆回购和1年期MLF为代表的政策利率可能再度下调。

从本次降息对债市的影响来看,债市可能一方面继续博弈流动性持续宽松和降息预期,另一方面关注房地产市场复苏情况和广义财政的增量规模;同时,市场对资金面的预期继续修正,做多5年期IRS仍有空间。

事件:

2023年6月13日,人民银行公告,7天逆回购中标利率1.90%,较上次操作降低10bp。

点评:

一、 宏观政策兼具灵活性

本次降息展现出宏观政策在重大政策上保持定力的同时,兼具灵活性的一面。本次降息的落地,可能存在以下几个方面的政策考虑:

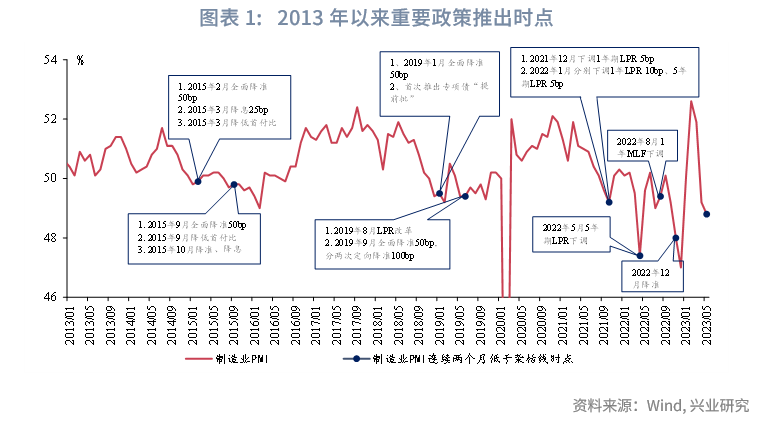

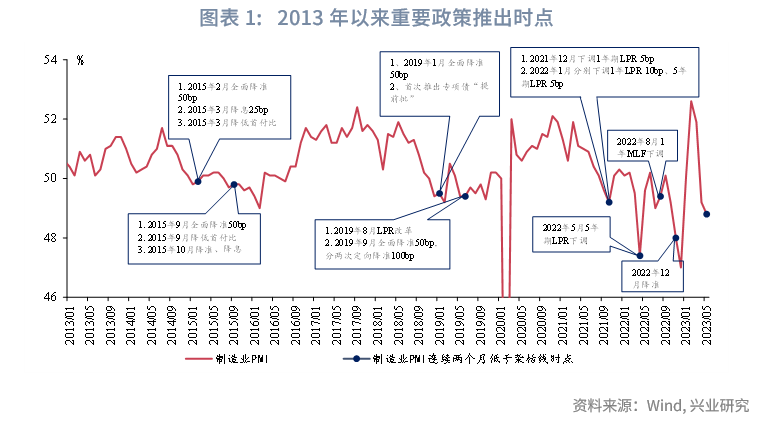

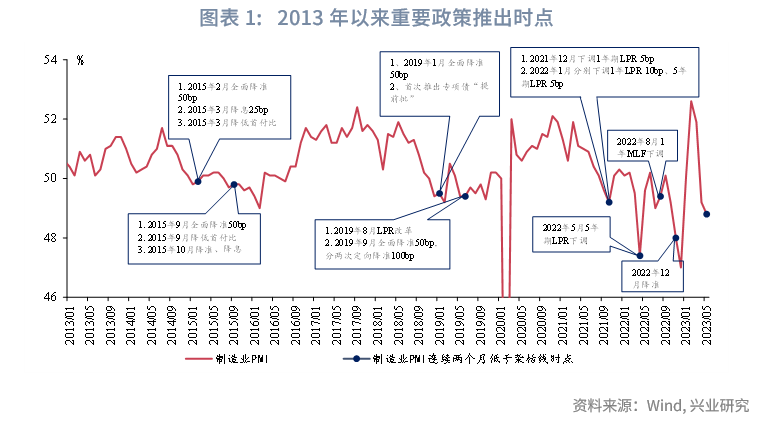

一是经济复苏斜率有所放缓,复苏的基础需要进一步巩固,货币政策宽松尚未结束。2023年开年以来,宏观经济经历了第一季度的快速复苏之后,进入第二季度,各项经济指标显现出环比放缓的特征,显示出宏观政策继续发力、巩固经济复苏势头的必要性。2023年4月至5月,PMI连续两个月低于荣枯线。我们在《增量政策或已在弦上》[1]一文中指出,2013年以来,每当PMI连续两个月低于荣枯线,稳增长政策的力度通常会加大。本次7天逆回购利率下调落地之后,后续可能推出的货币政策包括降低MLF利率、降低LPR利率、降低存款利率、降准和PSL等结构性货币政策的组合;若PMI持续低于荣枯线,7天逆回购和1年期MLF为代表的政策利率可能再度下调。

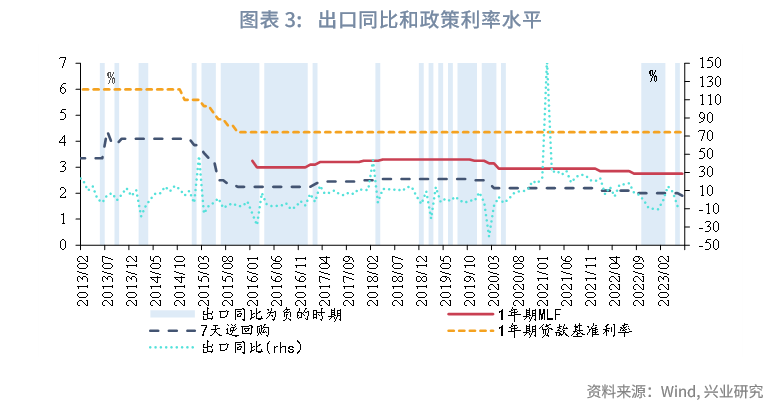

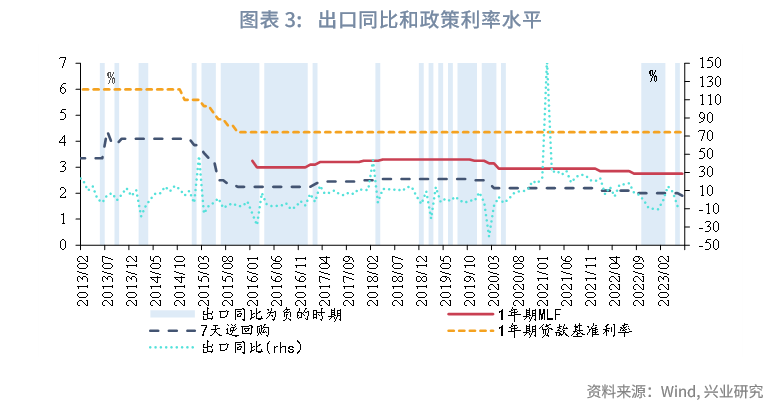

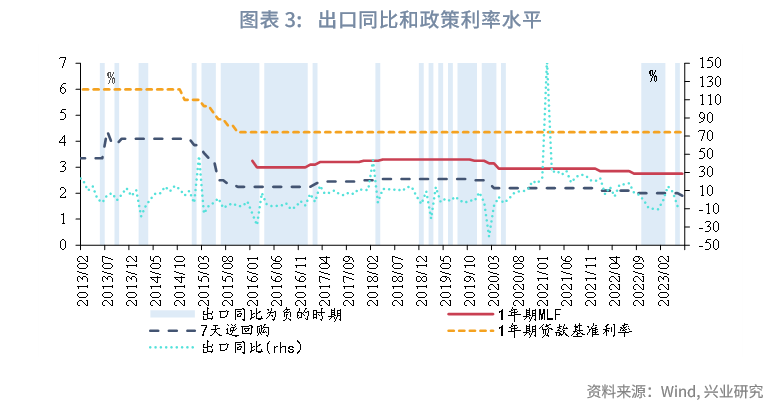

二是工业企业利润仍在负增长、出口同比转负,降息推动企业融资成本进一步下降。从库存周期来看,目前工业企业仍处于主动去库存阶段,此时企业经营压力较大,扩张意愿偏弱,政策利率的下调,有助于进一步降低企业融资成本。2023年4月,工业企业利润累计同比-20.60%,并且,2023年5月,出口同比转负。2013年以来,工业企业利润同比负增长的所有时期,货币政策均采用了降息操作;出口同比转负的部分时期,也和降息窗口重叠。

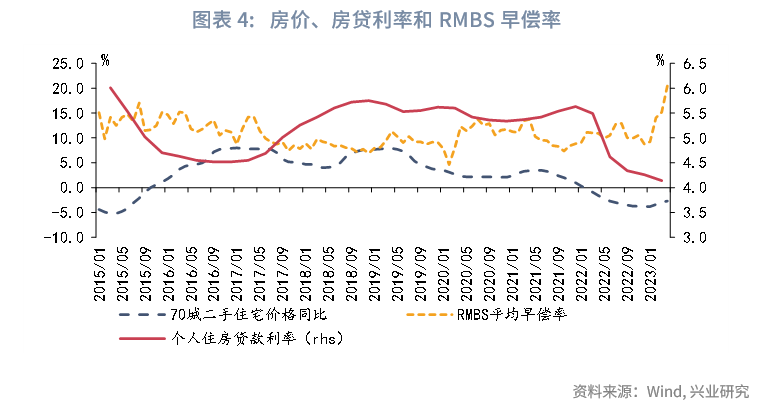

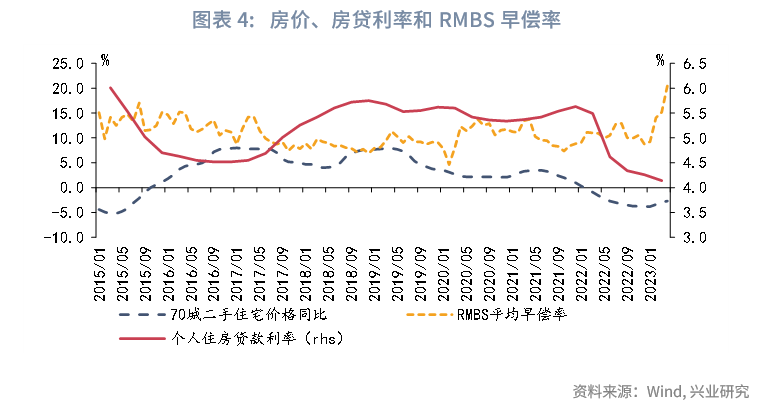

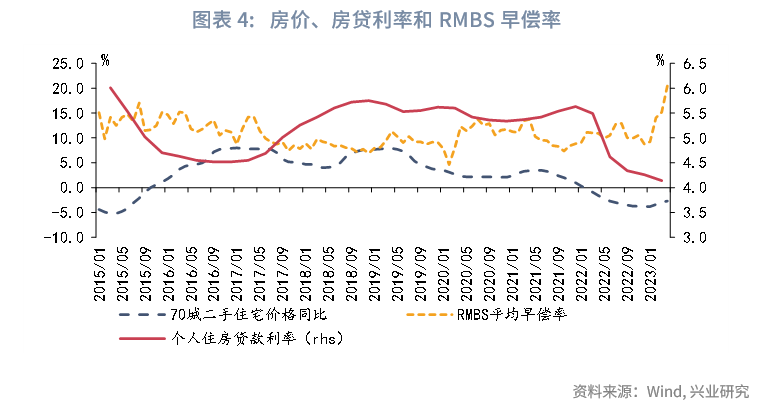

三是商品房销售和房价仍在负增长区间,房地产政策仍有进一步放松的空间。在7天逆回购利率下调之后,后续5年期LPR可能跟随下调10-15bp,降低居民的存量按揭贷款付息压力;此外,还可能推出的政策包括进一步放宽限购限贷政策、放松公积金使用要求等。

四是存款利率可能跟随LPR下调,未来存款利率仍有下降空间。本次逆回购利率下调之后,6月MLF利率、LPR利率大概率会跟随下调;由于目前自律机制的存款利率定价挂钩1年期LPR和10年期国债,存款利率可能随之进一步下调。未来一段时间,相较于贷款利率,存款利率的下调空间更大,起到稳定银行净息差的作用。不过,商业银行可持续经营可以接受的“最低净息差”水平取决于银行资产增速等约束条件,并且可以通过降低分红率等方式稳息差;相较于资本充足率,净息差并非硬性约束。

二、 逆回购利率下调对债市的影响

2019年以来,除了2020年2月3日新冠疫情爆发期间,央行先行降低7天逆回购利率,2月17日再降1年期MLF利率外,最近几次降息基本都是先降MLF利率,再降7天逆回购利率,本次7天逆回购利率先行调降市场颇感意外,此前债市对降息已经有了一定预期,但因为7天逆回购先行调降,对本次降息落地并未解读为利多出尽,债市收益率下行明显。

近几次7天逆回购利率下调前市场已经充分price in,降息后反而容易出现利率向上反弹,通常来看一轮降息周期的最后一次降息大致对应利率低点,降息周期大概在6个月-1年内完成,一轮降息周期至少触发2次降息,若PMI持续低于荣枯线,触发7天逆回购和1年期MLF为代表的政策利率再度下调,那么债市收益率可能会进一步探底,债市对经济数据的敏感度在未来的6个月内可能会持续升高,博弈持续宽松的货币政策。若1年期MLF本次下调10bp,那么10年期国债利率中枢将进一步下行,若参考2022年的规律,10年期国债利率与1年期MLF相差10bp时,隐含了较强的MLF降息预期,2022年疫情期间,差值的均值为-6bp,这基本已经体现了非常悲观的预期,因此在1年期MLF 2.65%中枢下,市场下一个强阻力位为2.6%,若要突破2.55%,则需要较强的触发第2次降息的因素。

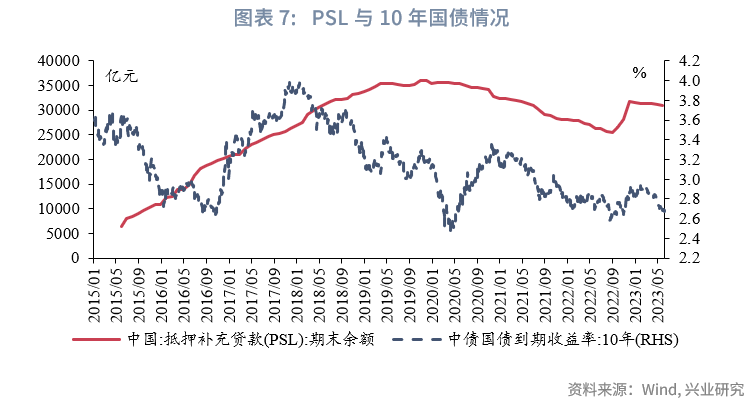

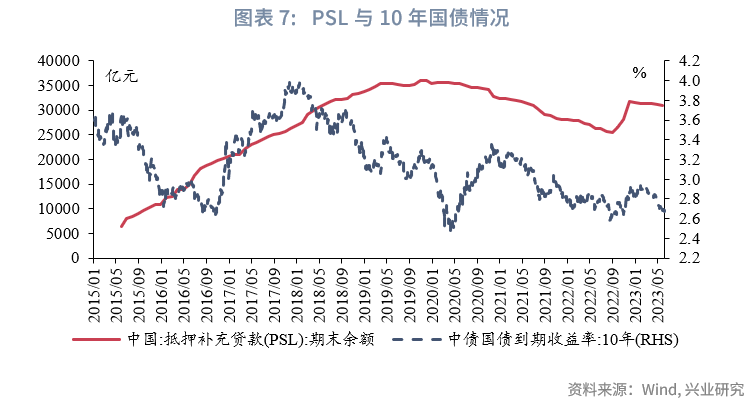

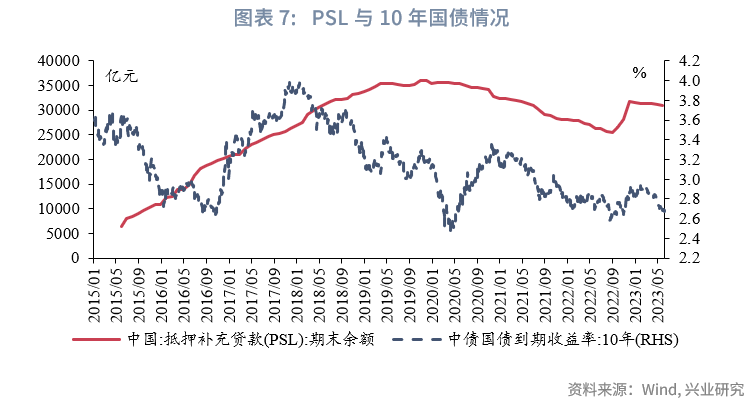

需要警惕的是,当前正处于货币政策再次开启宽松,而财政政策又真空的债市舒适期,后续不排除会有包括PSL工具的其他稳增长政策陆续出台,债市舒适期可能并不长久,反映在黑色系的螺纹钢走势近期与国债走势明显背离,商品市场隐含房地产复苏预期。从历史来看,2015-2016年,超2万亿的PSL工具推动地产反弹,最终导致2016下半年的债市熊市。今年以来PSL仅微量投放17亿元,关注下半年PSL可能推出的规模。

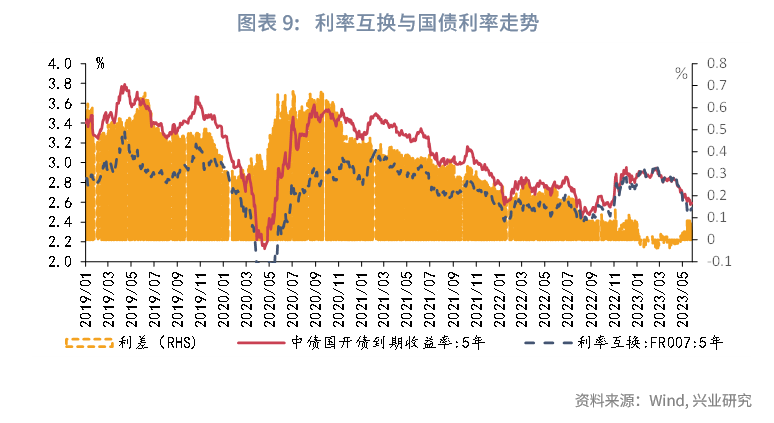

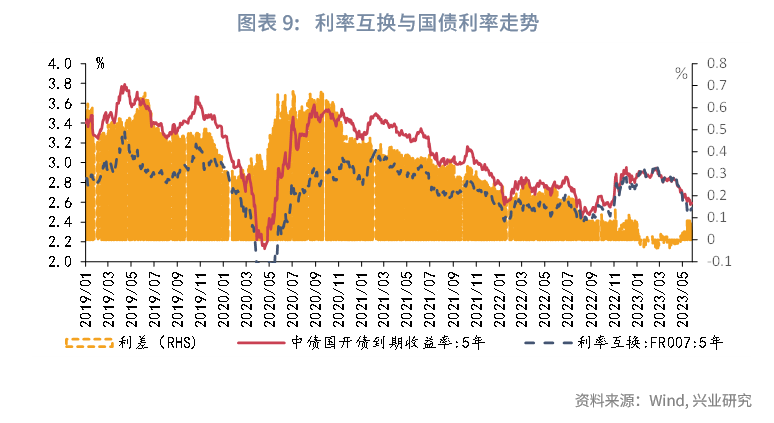

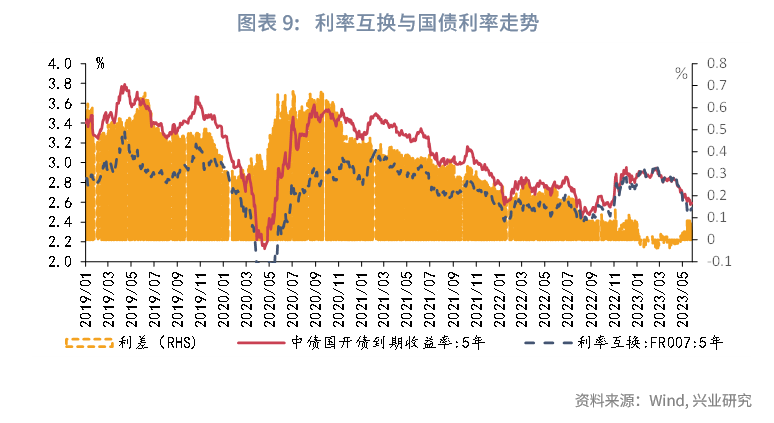

OMO降息之后可以关注资金面预期持续修正的机会,在2023年3月11的报告《下沉评级优于拉长久期》[2] 中,我们曾分析到,历史上,5年期国开与5年期FR007利率互换利差转负通常来说都处于货币政策转向抑或是货币政策加速收紧的时期,除了2009年7月-10月、2023年1月至今这两段时间,其余3段时间均伴随着加息/升准这样强烈的货币政策转向的信号。当前背景与2009年7月-10月较接近,2008年金融危机之后,央行采取了宽松的货币政策,2009年7月-10月,经济指标持续向好,大宗商品价格上行,投资者开始担心通胀,同时货币政策转向的预期开始升温。随着资金面转松,5年期IRS利率互换下行幅度较大,但当前5年期国开债与5年期IRS利差分位数仍较低,OMO利率下调后,市场对资金面预期可能会继续修正,做多5年期IRS仍有空间。

注:

[1]何帆,郭于玮,鲁政委,增量政策或已在弦上,2023/6/7[2023/6/13],https://app.cibresearch.com/shareUrl?name=402388a0887f384801889673eee35c2a

[2]资料来源:顾怀宇、鲁政委,《下沉评级优于拉长久期》,2023/3/11[2023/06/9],https://app.cibresearch.com/shareUrl?name=000000008697ebc20186cff360f00c46

>2023年6月13日,人民银行公告,7天逆回购中标利率1.90%,较上次操作降低10bp。

**本次降息展现出宏观政策在保持定力的同时,兼具灵活性的一面。降息可能体现了多重政策考虑:**一是经济复苏斜率有所放缓,复苏的基础需要进一步巩固;二是工业企业利润仍在负增长、出口同比转负,降息推动企业融资成本进一步下降;三是商品房销售和房价仍在负增长区间,降低存量按揭贷款的付息压力;四是根据存款利率挂钩1年LPR和10年国债的定价机制,存款利率可能跟随LPR下调,未来存款利率仍有进一步下降空间。

**后续政策宽松仍有空间。**本次7天逆回购下调之后,1年期MLF利率、LPR利率、存款利率和存款准备金率均可能在后续下调,同时配合第三季度广义财政发力增量投放PSL;房地产政策方面,降低5年期LPR、放松限购限贷等政策可能陆续出台;若PMI持续低于荣枯线,7天逆回购和1年期MLF为代表的政策利率可能再度下调。

**从本次降息对债市的影响来看,**债市可能一方面继续博弈流动性持续宽松和降息预期,另一方面关注房地产市场复苏情况和广义财政的增量规模;同时,市场对资金面的预期继续修正,做多5年期IRS仍有空间。 事件: 2023年6月13日,人民银行公告,7天逆回购中标利率1.90%,较上次操作降低10bp。 点评: 一、 宏观政策兼具灵活性 本次降息展现出宏观政策在重大政策上保持定力的同时,兼具灵活性的一面。本次降息的落地,可能存在以下几个方面的政策考虑: **一是经济复苏斜率有所放缓,复苏的基础需要进一步巩固,货币政策宽松尚未结束。**2023年开年以来,宏观经济经历了第一季度的快速复苏之后,进入第二季度,各项经济指标显现出环比放缓的特征,显示出宏观政策继续发力、巩固经济复苏势头的必要性。2023年4月至5月,PMI连续两个月低于荣枯线。我们在《增量政策或已在弦上》[1]一文中指出,2013年以来,每当PMI连续两个月低于荣枯线,稳增长政策的力度通常会加大。本次7天逆回购利率下调落地之后,后续可能推出的货币政策包括降低MLF利率、降低LPR利率、降低存款利率、降准和PSL等结构性货币政策的组合;若PMI持续低于荣枯线,7天逆回购和1年期MLF为代表的政策利率可能再度下调。  **二是工业企业利润仍在负增长、出口同比转负,降息推动企业融资成本进一步下降。**从库存周期来看,目前工业企业仍处于主动去库存阶段,此时企业经营压力较大,扩张意愿偏弱,政策利率的下调,有助于进一步降低企业融资成本。2023年4月,工业企业利润累计同比-20.60%,并且,2023年5月,出口同比转负。2013年以来,工业企业利润同比负增长的所有时期,货币政策均采用了降息操作;出口同比转负的部分时期,也和降息窗口重叠。   **三是商品房销售和房价仍在负增长区间,房地产政策仍有进一步放松的空间。**在7天逆回购利率下调之后,后续5年期LPR可能跟随下调10-15bp,降低居民的存量按揭贷款付息压力;此外,还可能推出的政策包括进一步放宽限购限贷政策、放松公积金使用要求等。  **四是存款利率可能跟随LPR下调,未来存款利率仍有下降空间。**本次逆回购利率下调之后,6月MLF利率、LPR利率大概率会跟随下调;由于目前自律机制的存款利率定价挂钩1年期LPR和10年期国债,存款利率可能随之进一步下调。未来一段时间,相较于贷款利率,存款利率的下调空间更大,起到稳定银行净息差的作用。不过,商业银行可持续经营可以接受的“最低净息差”水平取决于银行资产增速等约束条件,并且可以通过降低分红率等方式稳息差;相较于资本充足率,净息差并非硬性约束。 二、 逆回购利率下调对债市的影响 2019年以来,除了2020年2月3日新冠疫情爆发期间,央行先行降低7天逆回购利率,2月17日再降1年期MLF利率外,最近几次降息基本都是先降MLF利率,再降7天逆回购利率,本次7天逆回购利率先行调降市场颇感意外,此前债市对降息已经有了一定预期,但因为7天逆回购先行调降,对本次降息落地并未解读为利多出尽,债市收益率下行明显。 近几次7天逆回购利率下调前市场已经充分price in,降息后反而容易出现利率向上反弹,通常来看一轮降息周期的最后一次降息大致对应利率低点,降息周期大概在6个月-1年内完成,一轮降息周期至少触发2次降息,若PMI持续低于荣枯线,触发7天逆回购和1年期MLF为代表的政策利率再度下调,那么债市收益率可能会进一步探底,债市对经济数据的敏感度在未来的6个月内可能会持续升高,博弈持续宽松的货币政策。若1年期MLF本次下调10bp,那么10年期国债利率中枢将进一步下行,若参考2022年的规律,10年期国债利率与1年期MLF相差10bp时,隐含了较强的MLF降息预期,2022年疫情期间,差值的均值为-6bp,这基本已经体现了非常悲观的预期,因此在1年期MLF 2.65%中枢下,市场下一个强阻力位为2.6%,若要突破2.55%,则需要较强的触发第2次降息的因素。   需要警惕的是,当前正处于货币政策再次开启宽松,而财政政策又真空的债市舒适期,后续不排除会有包括PSL工具的其他稳增长政策陆续出台,债市舒适期可能并不长久,反映在黑色系的螺纹钢走势近期与国债走势明显背离,商品市场隐含房地产复苏预期。从历史来看,2015-2016年,超2万亿的PSL工具推动地产反弹,最终导致2016下半年的债市熊市。今年以来PSL仅微量投放17亿元,关注下半年PSL可能推出的规模。   OMO降息之后可以关注资金面预期持续修正的机会,在2023年3月11的报告《下沉评级优于拉长久期》[2] 中,我们曾分析到,历史上,5年期国开与5年期FR007利率互换利差转负通常来说都处于货币政策转向抑或是货币政策加速收紧的时期,除了2009年7月-10月、2023年1月至今这两段时间,其余3段时间均伴随着加息/升准这样强烈的货币政策转向的信号。当前背景与2009年7月-10月较接近,2008年金融危机之后,央行采取了宽松的货币政策,2009年7月-10月,经济指标持续向好,大宗商品价格上行,投资者开始担心通胀,同时货币政策转向的预期开始升温。随着资金面转松,5年期IRS利率互换下行幅度较大,但当前5年期国开债与5年期IRS利差分位数仍较低,OMO利率下调后,市场对资金面预期可能会继续修正,做多5年期IRS仍有空间。  **注:**

[1]何帆,郭于玮,鲁政委,增量政策或已在弦上,2023/6/7[2023/6/13],https://app.cibresearch.com/shareUrl?name=402388a0887f384801889673eee35c2a

[2]资料来源:顾怀宇、鲁政委,《下沉评级优于拉长久期》,2023/3/11[2023/06/9],https://app.cibresearch.com/shareUrl?name=000000008697ebc20186cff360f00c46