4月以来,多地中小银行下调存款利率,引发市场对下调存款利率的探讨。下文将分析商业银行下调存款利率的可能性。

2020 年疫情暴发以来,存款利率主要经历了四次调整:2021 年 6 月、2022 年 4 月、2022 年 9 月以及 2023 年 4 月。四次调整有以下特点:一是存款利率调整多数发生在融资需求偏弱的时期。二是上述时期存款利率呈现出较强的刚性,进而影响贷款利率,通过改革手段引导存款利率下降的必要性较高。三是商业银行息差面临收窄的压力。

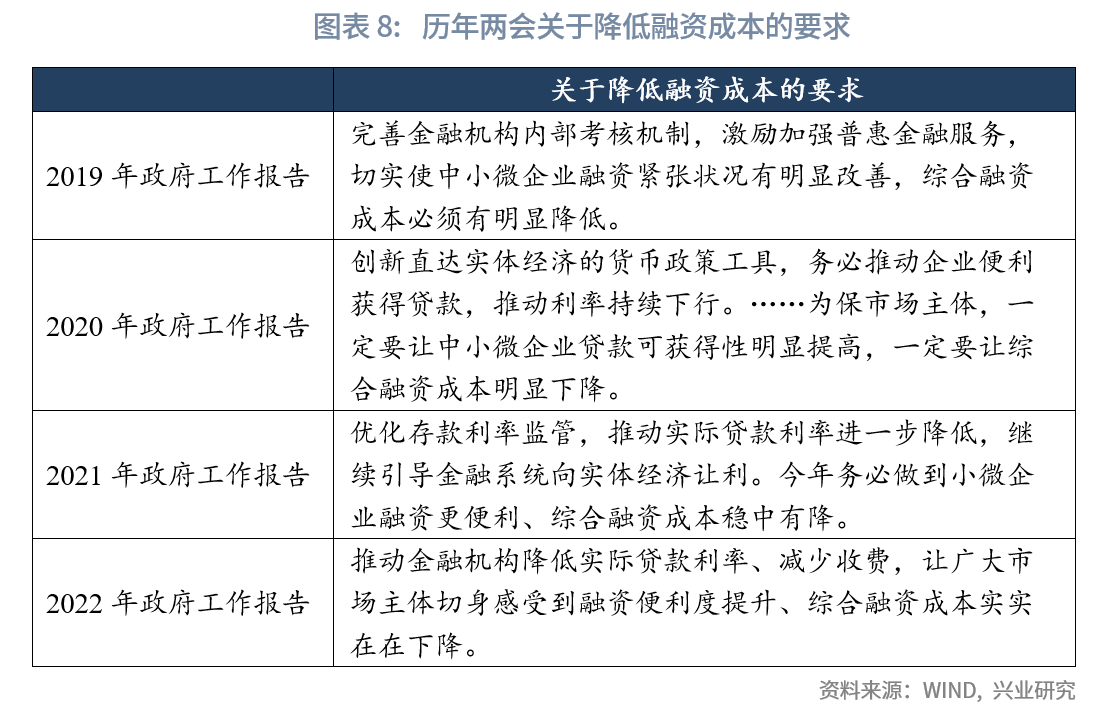

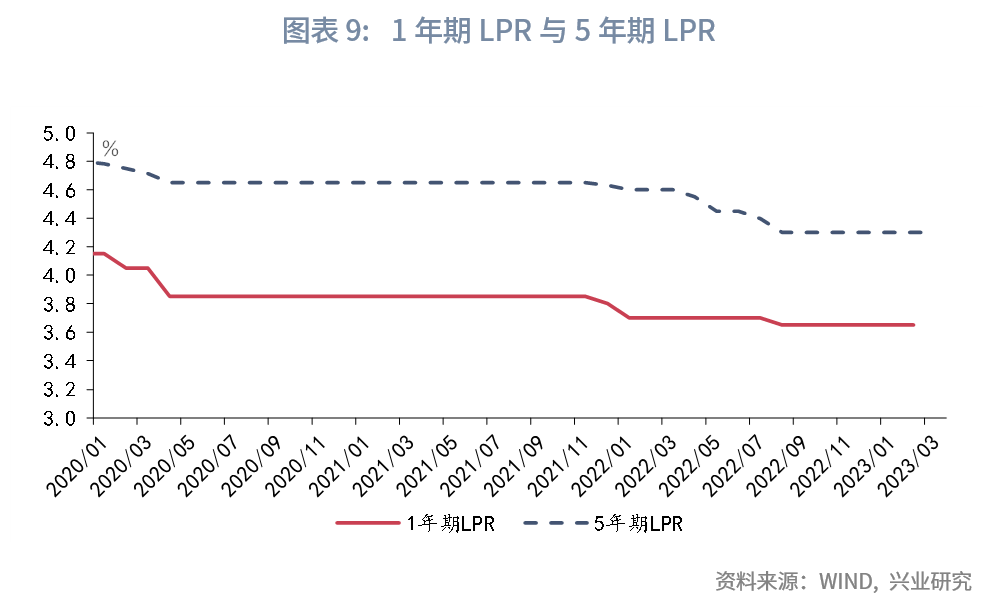

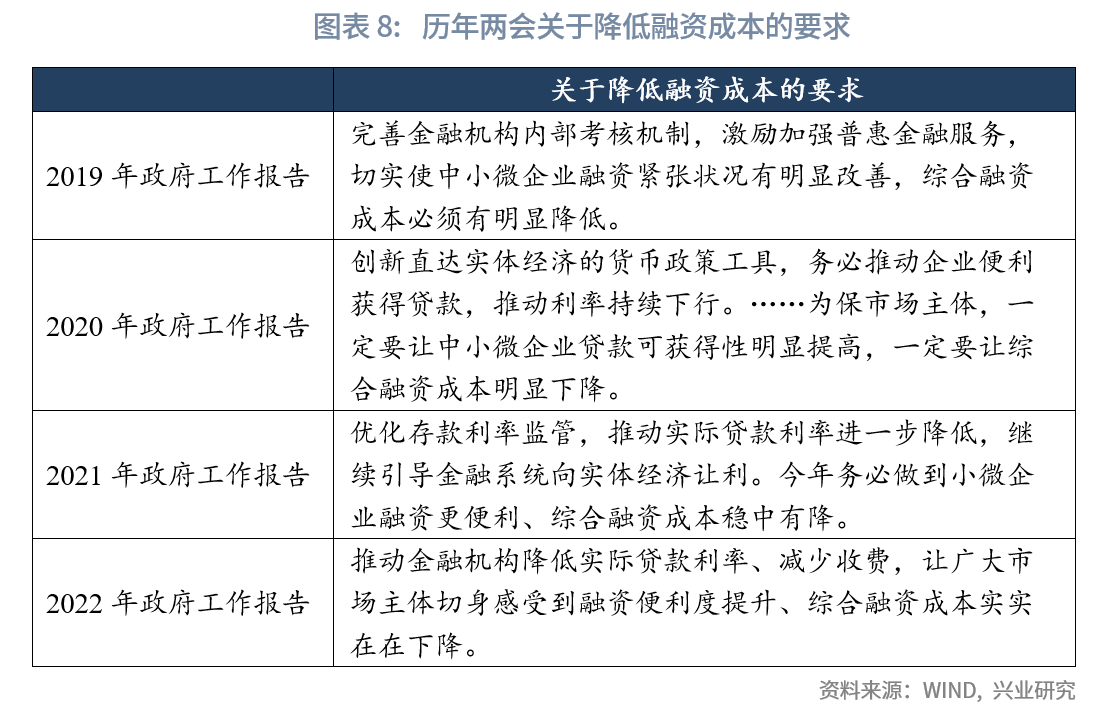

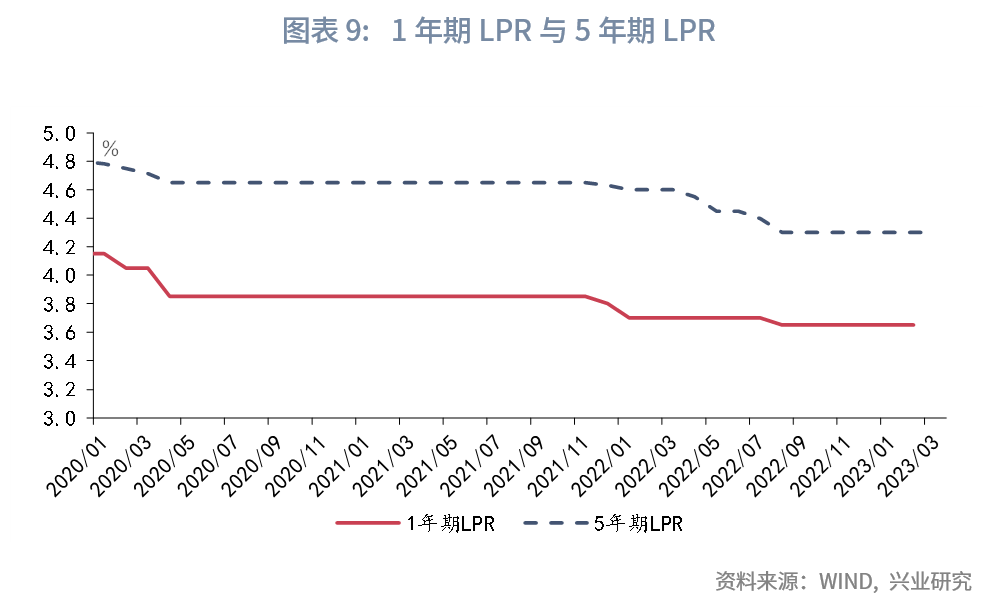

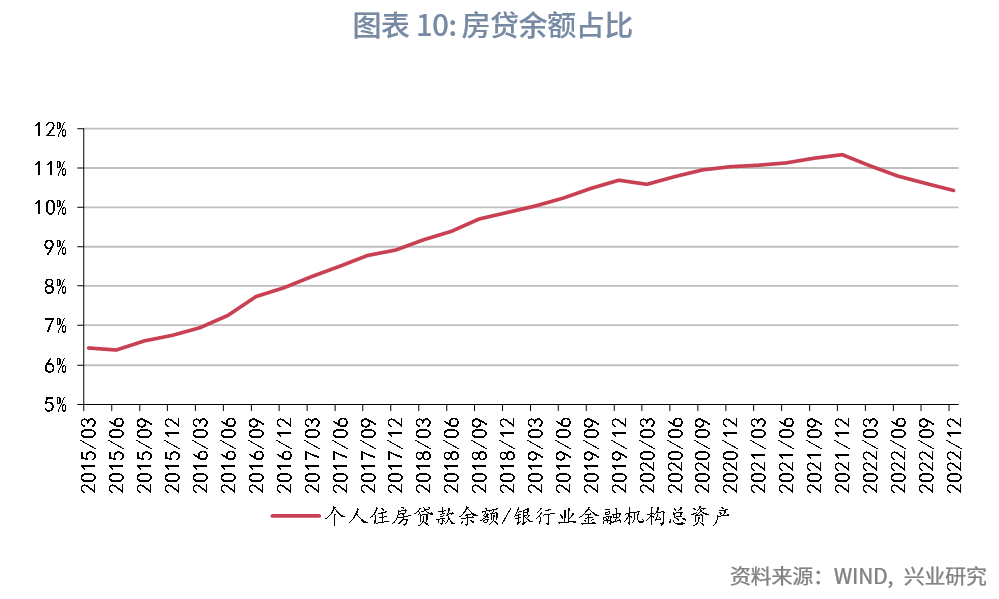

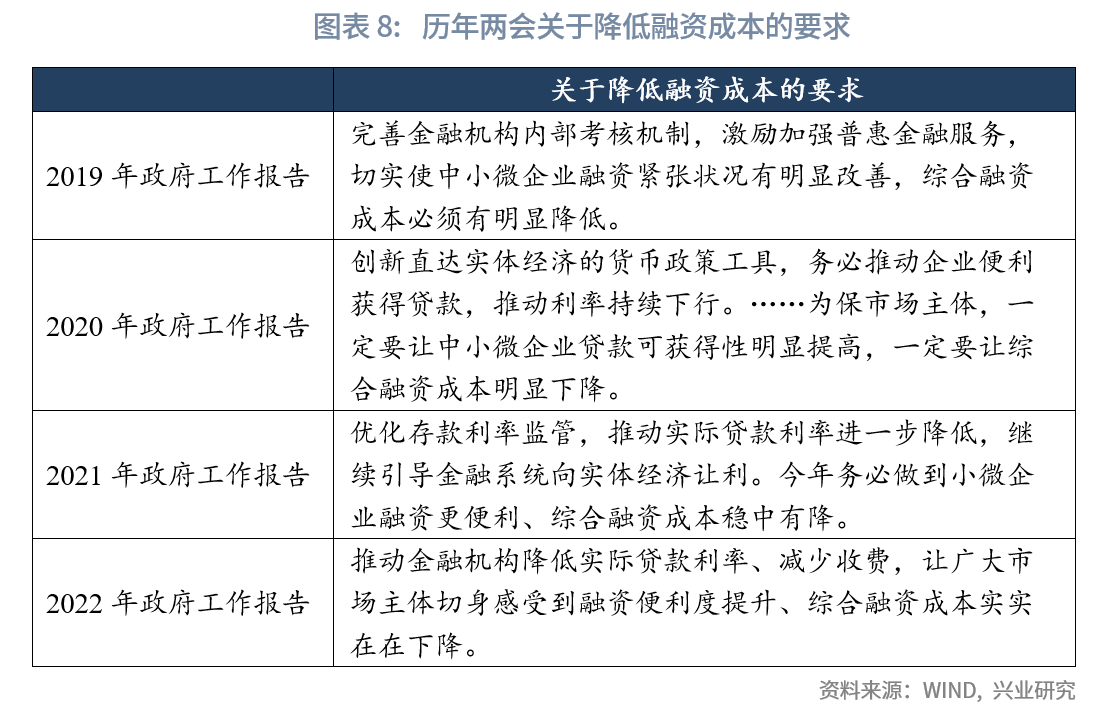

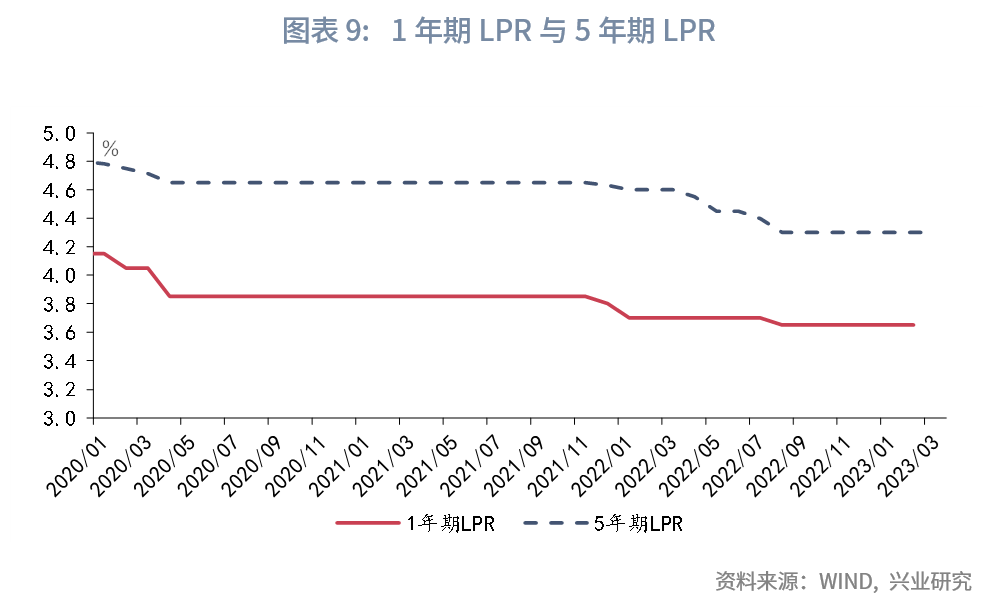

年内存款利率是否可能进一步下调?从融资需求来看,3 月的信贷与社融依然强劲,但融资需求初现转弱迹象。从贷款利率来看,在经济复苏的背景下,降低融资成本的必要性可能在下降。2019 年至 2022 年间,历年两会都有关于降低融资成本的政策安排,但 2023 年两会的政策部署部分未有相关表述。从商业银行净息差来看,与 2021 年末相比,5 年期 LPR 较 1 年期多下降了 20bp,但存款利率更多参考 1 年期 LPR。存量房贷利率额外下调 20bp 对资产收益的影响略超过 2bp。这一幅度可能难以引发存款利率曲线整体下移。

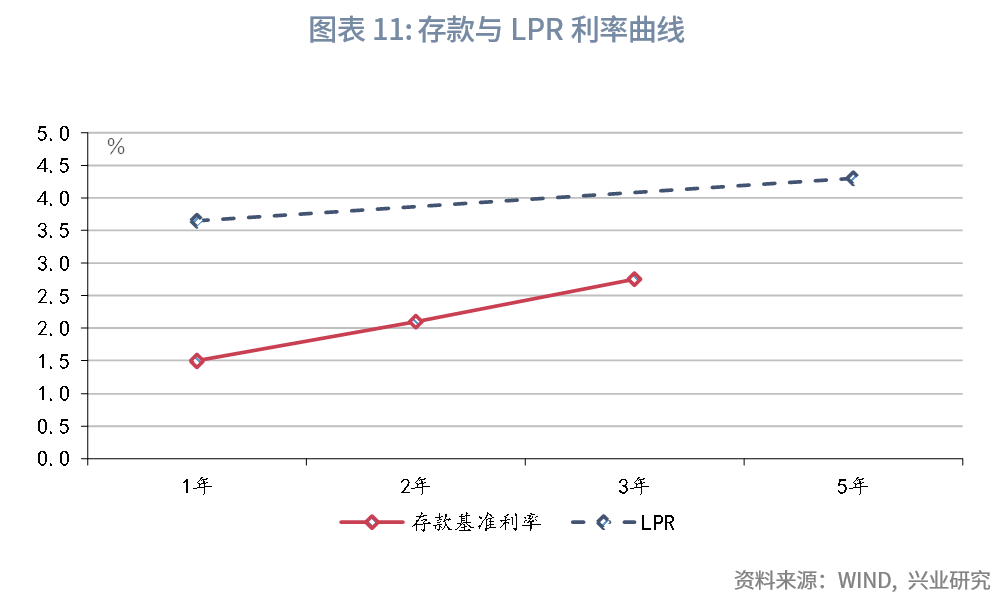

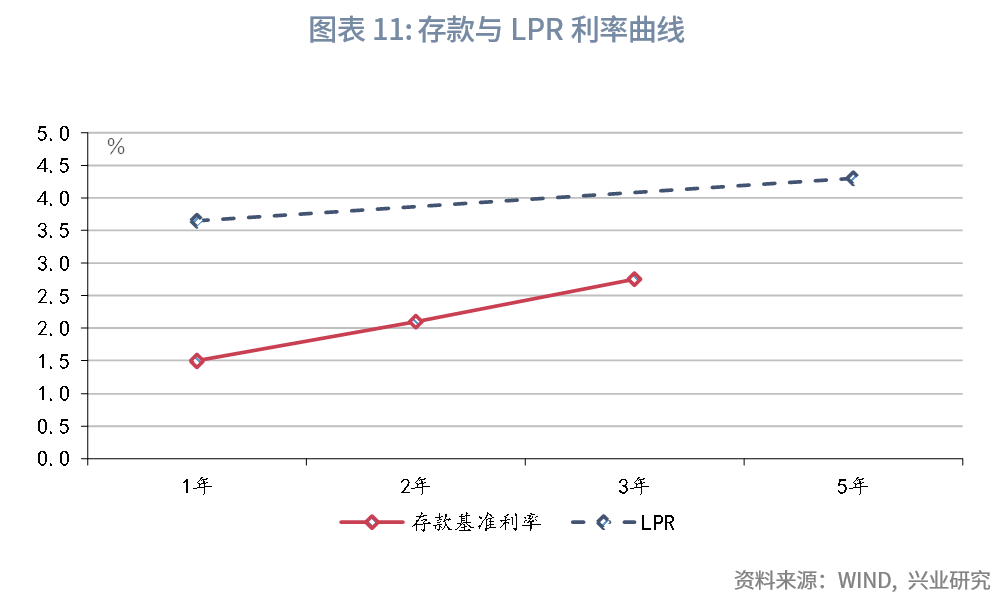

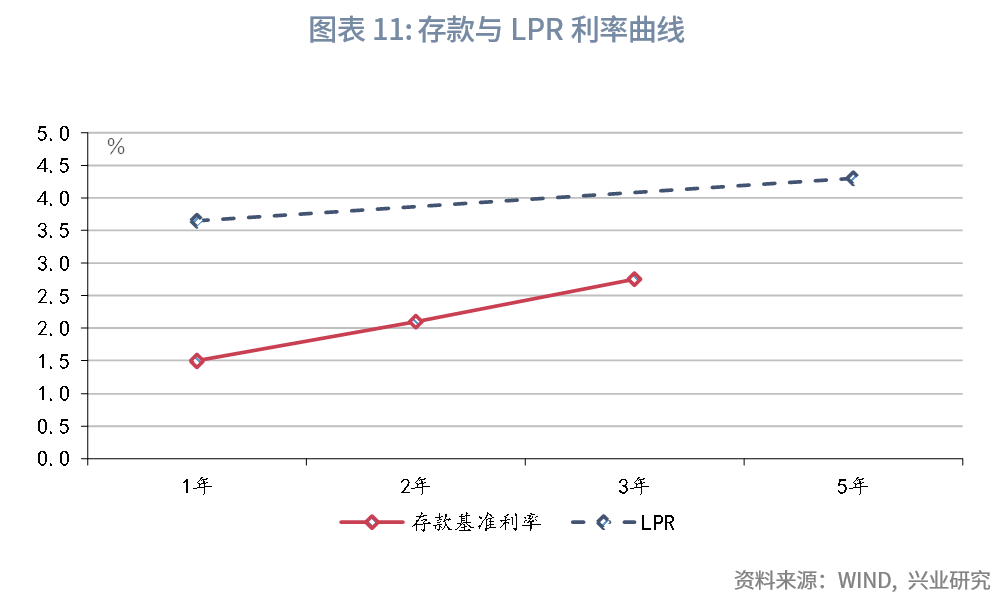

综上,因此,全面下调存款基准利率的必要性不强,但是,当前存款利率曲线较贷款利率曲线更为陡峭,与 5 年期 LPR 的下调相呼应,引导长期限定存利率下行,优化存款利率曲线的形态或是可行的选择。

4 月以来,广东、河南、湖北等地多家中小银行下调存款利率,引发市场对下调存款利率的探讨。下文将分析商业银行下调存款利率的可能性。

一、存款利率调整的触发因素

2020 年疫情暴发以来,存款利率主要经历了四次调整。

第一次发生在 2021 年 6 月,央行指导市场利率自律机制完善存款利率自律上限形成方式,将存款利率自律上限由存款基准利率乘倍数改为加点确定,事实上降低了存款利率上限。

第二次发生在 2022 年 4 月,央行进一步指导利率自律机制建立了存款利率市场化调整机制,自律机制成员银行参考以 10 年期国债收益率为代表的债券市场利率和以 1 年期贷款市场报价利率(LPR)为代表的贷款市场利率,合理调整存款利率水平。改革以后,“政策利率—LPR—存、贷款利率”的传导机制形成。2022 年 1 月,LPR 已经下调了 10bp。因此,2022 年 4 月在央行优化存款利率市场化机制以后,国有大行和大部分股份制银行均下调了其 1 年期以上期限定期存款和大额存单利率,部分地方法人机构也相应下调。

第三次发生在 2022 年 9 月,由于 8 月 MLF 利率下调,六家国有大行以及招商银行率先下调了各期限定期存款利率,随后其他股份制银行以及部分中小银行跟进。

第四次发生在 2023 年 4 月,多地多家中小银行下调了部分期限定期存款利率。由于 2022 年部分中小行存款利率调整滞后,此次下调更多的是一种“补降”。

四次调整有以下特点:

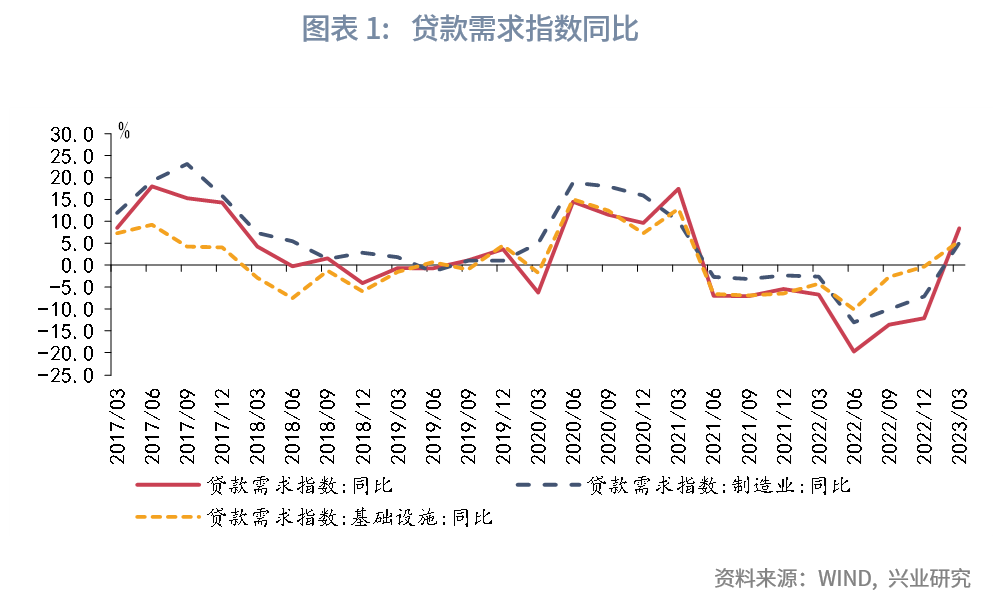

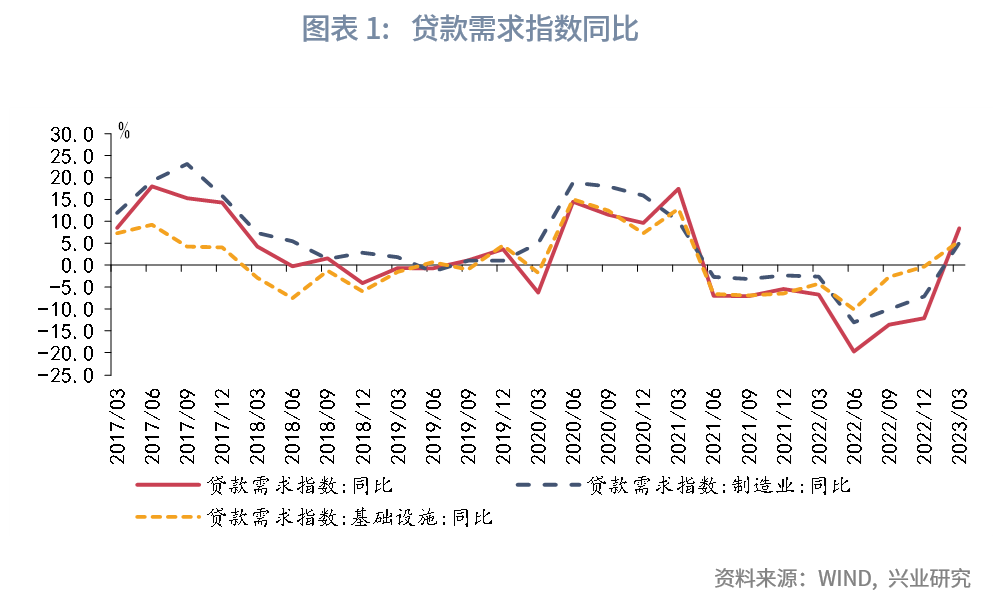

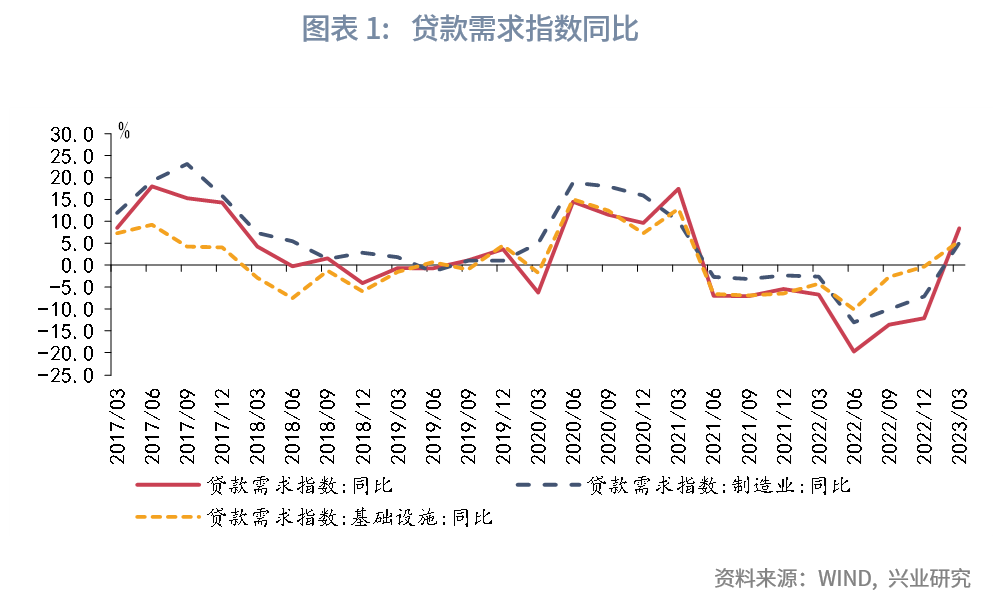

一是存款利率调整多数发生在融资需求偏弱的时期。随着房贷集中度管理、房地产调控收紧的影响逐渐显现,2021 年 6 月,贷款需求指数同比由正转负,同比下降了 7.0 个百分点。进入 2022 年以后,疫情反复影响企业复产复工,2022 年 6 月贷款需求指数同比跌幅一度扩大至 19.7%,至 2022 年末,贷款需求指数同比仍然处于负值,同比下降 12.1%。

2023 年 4 月则有所不同,2023 年第一季度融资需求快速回暖,虽然 4 月融资需求边际走弱,但情况依然好于此前三次存款利率调整的时期。因此,此次存款利息的下调主体为部分地方性中小银行。

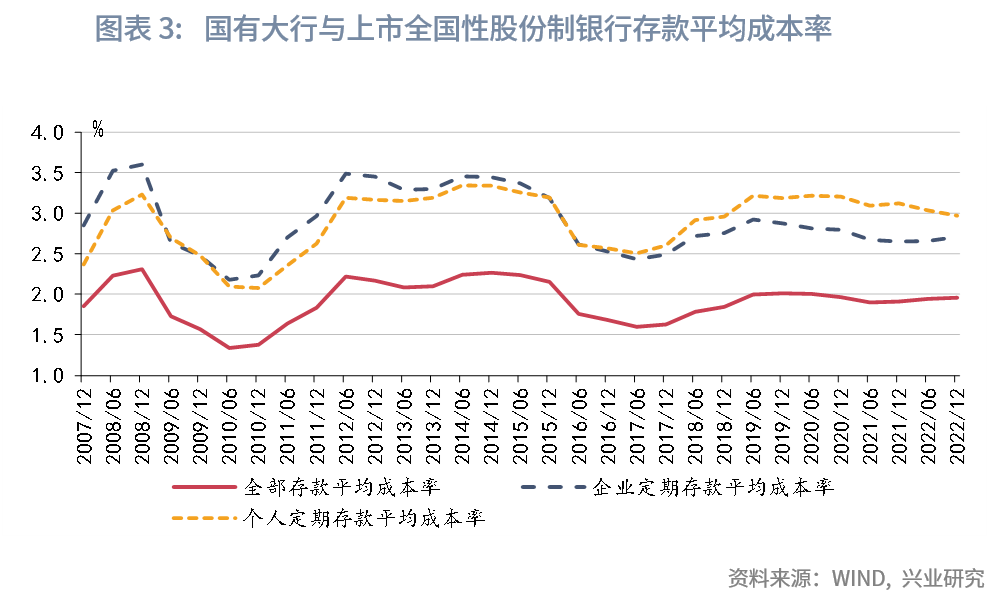

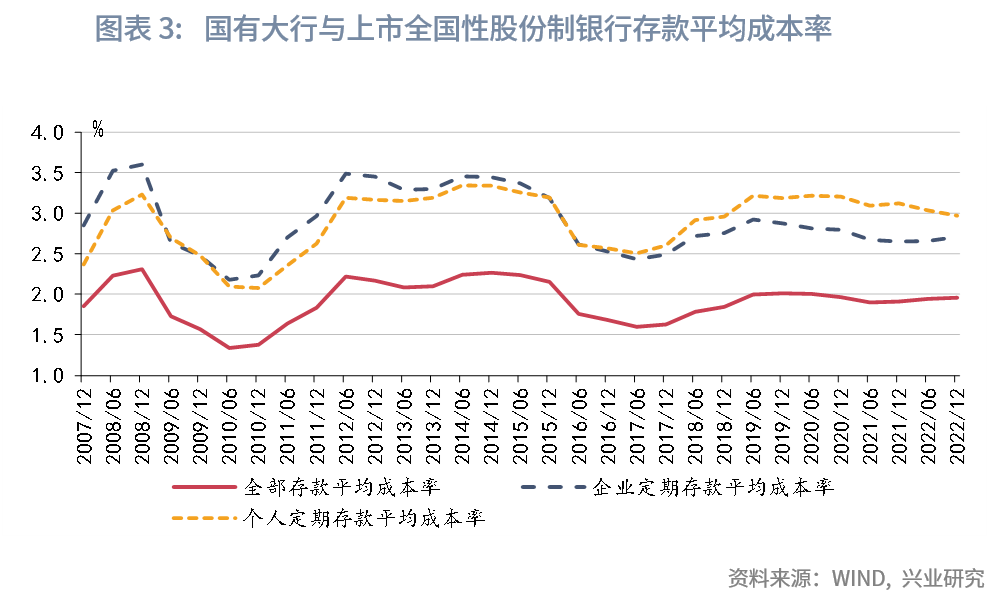

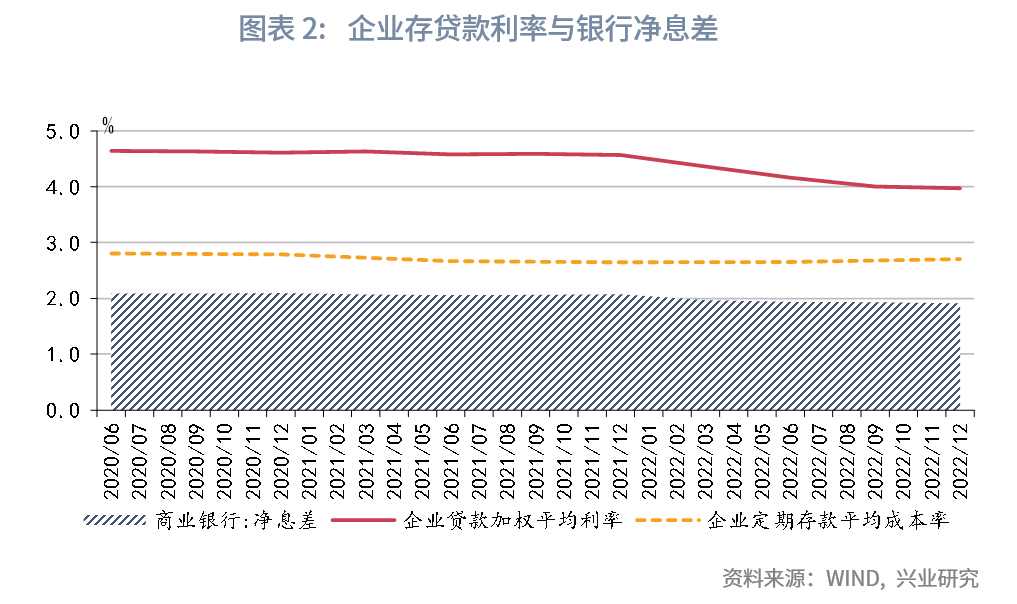

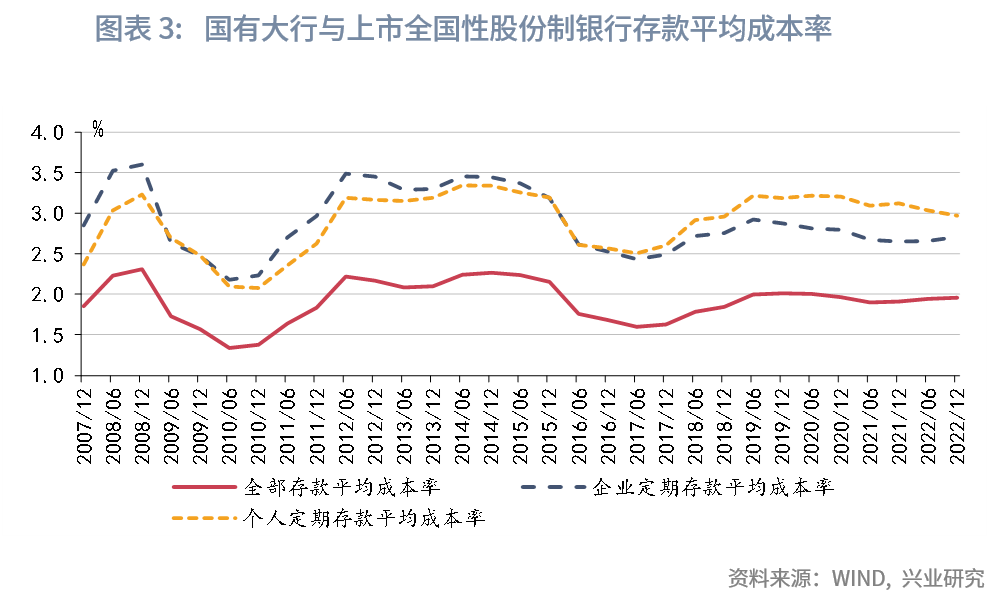

二是上述时期存款利率呈现出较强的刚性,导致贷款利率缺乏足够的下行动力,通过改革手段引导存款利率下降的必要性较高。2020 年末,国有大行与上市全国性股份制银行存款平均成本率约 1.96%,2021 年 6 月存款平均成本率小幅回落至 1.90%,随后存款平均成本率再度回升,至 2022 年末,存款平均成本率重回 1.96%的水平,存款成本的刚性使得贷款利率进一步下行难度增加。

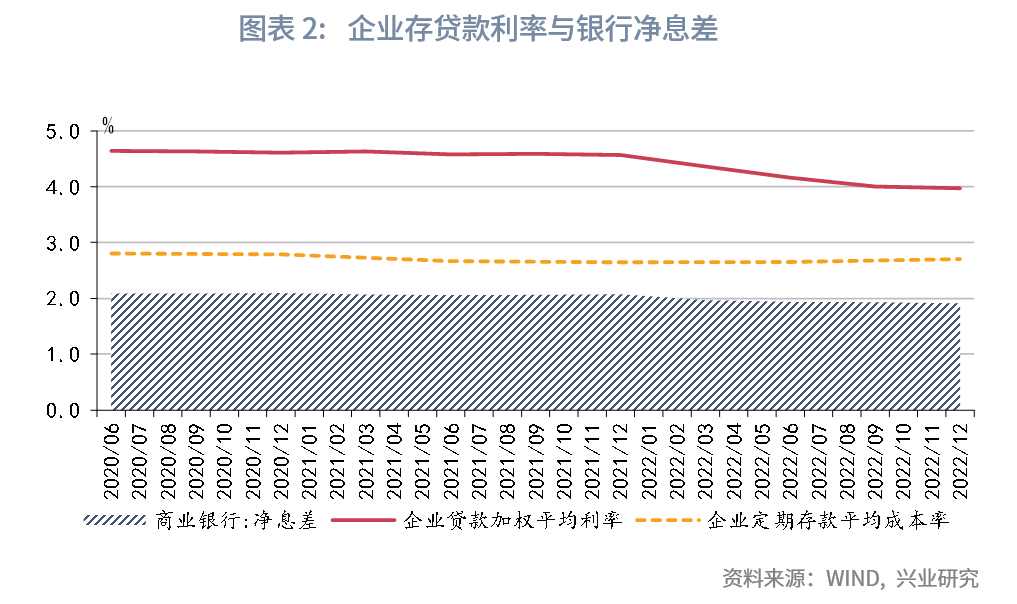

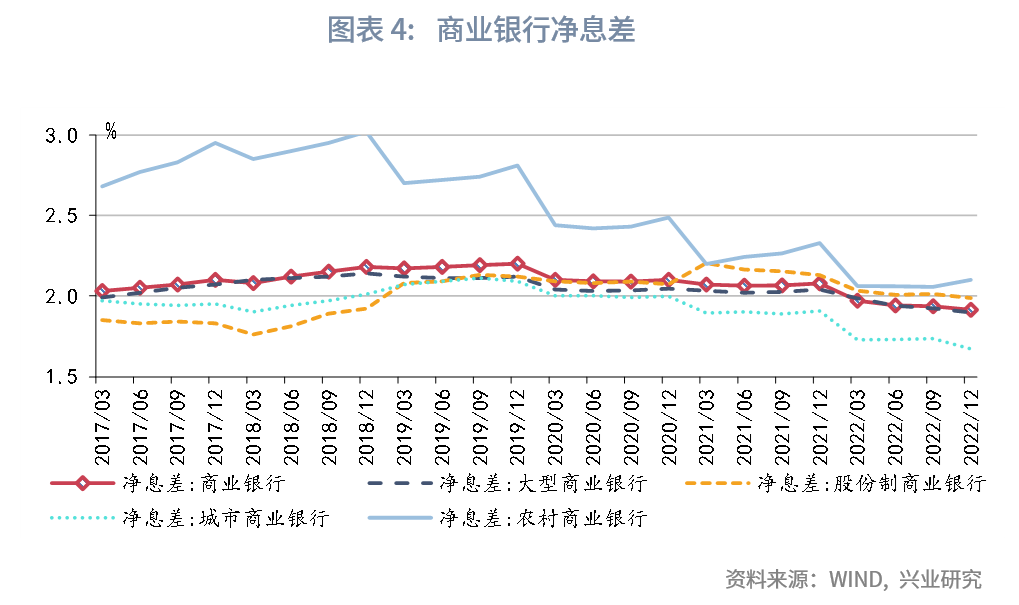

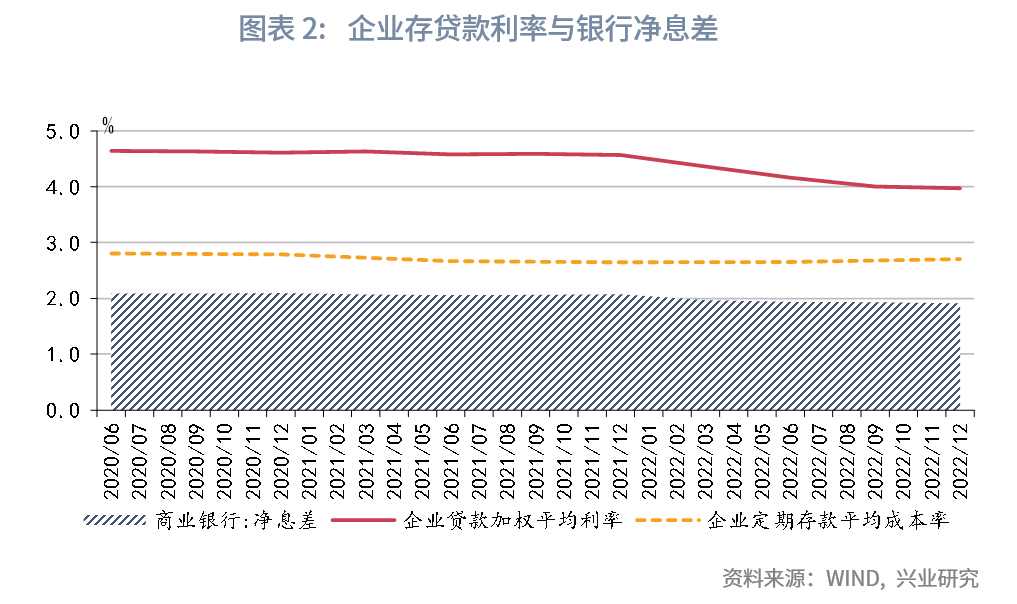

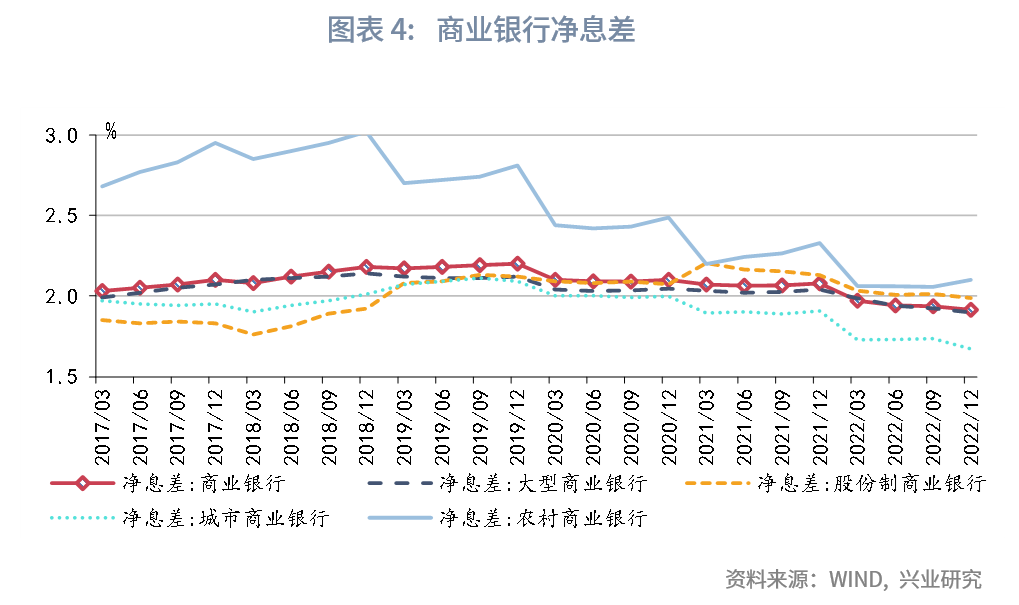

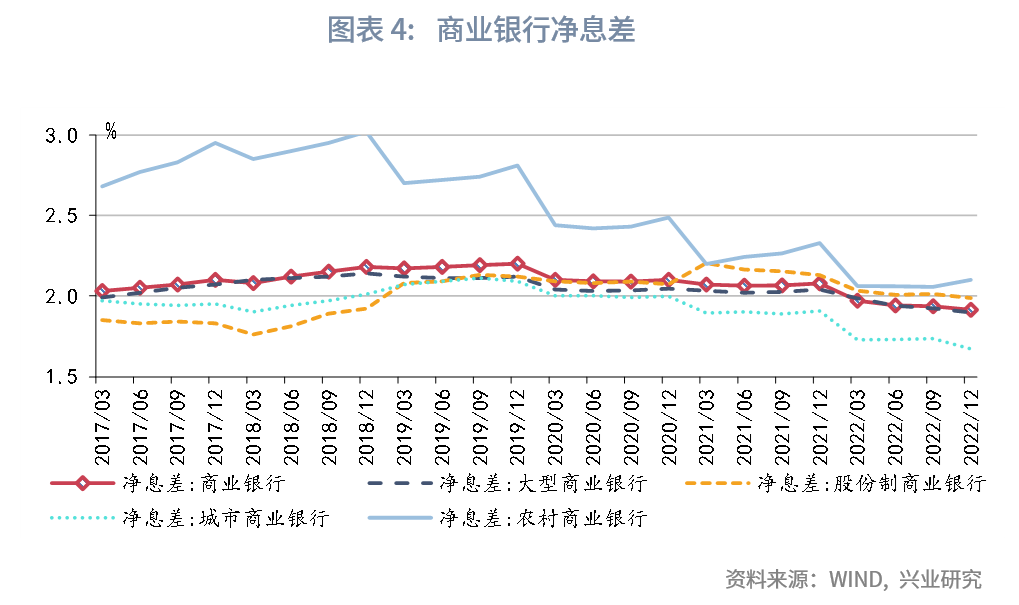

三是商业银行息差面临收窄的压力。整体来看,商业银行净息差从 2020 年末的 2.10%下降至 2022 年末的 1.91%,下降了 19bp。分类型来看,大型商业银行、股份行、城商行、农商行的净息差分别从 2020 年末的 2.05%、2.07%、2.00%、2.49%下降至 2022 年末的 1.90%、1.99%、1.67%、2.10%,分别下降了 15bp、9bp、33bp、39bp。其中,城商行以及农商行净息差下降幅度较大。目前城商行的净息差压力最大,因此,4 月存款利率调降主体为中小银行。

二、存款利率下调的可能性探讨

年内存款利率是否可能进一步下调?从上文的分析中,我们可以发现,存款利率下调通常需要以下触发因素:融资需求转弱、贷款利率缺乏进一步下行的动力或商业银行净息差承压。

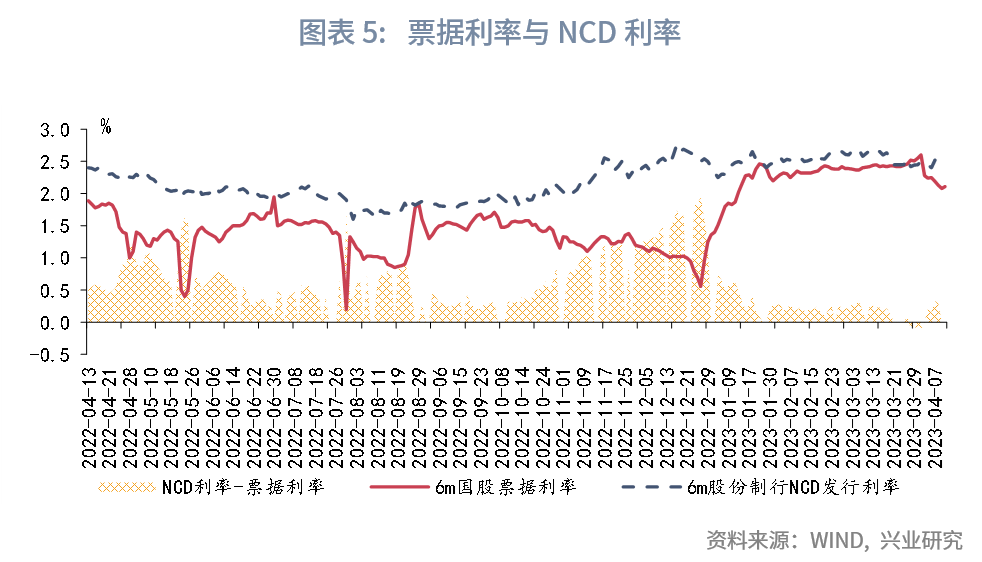

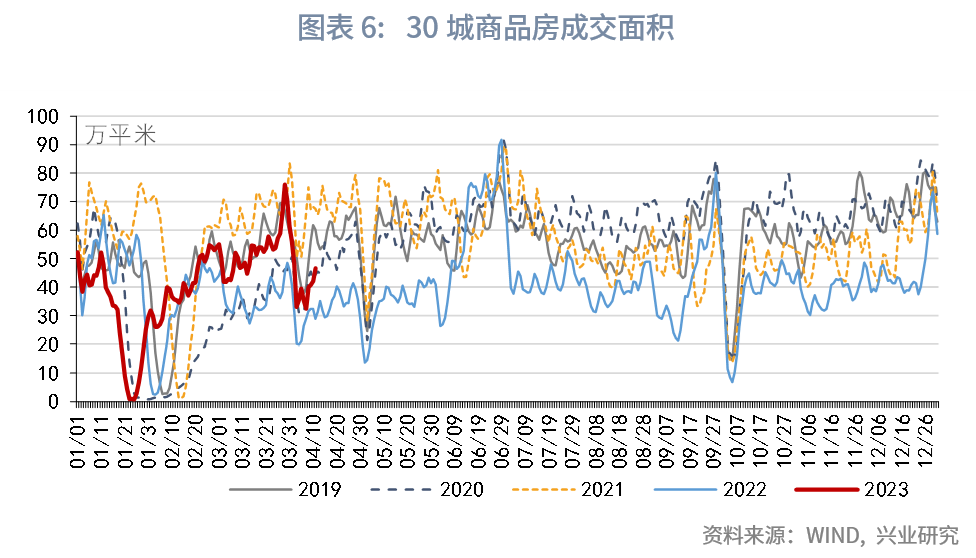

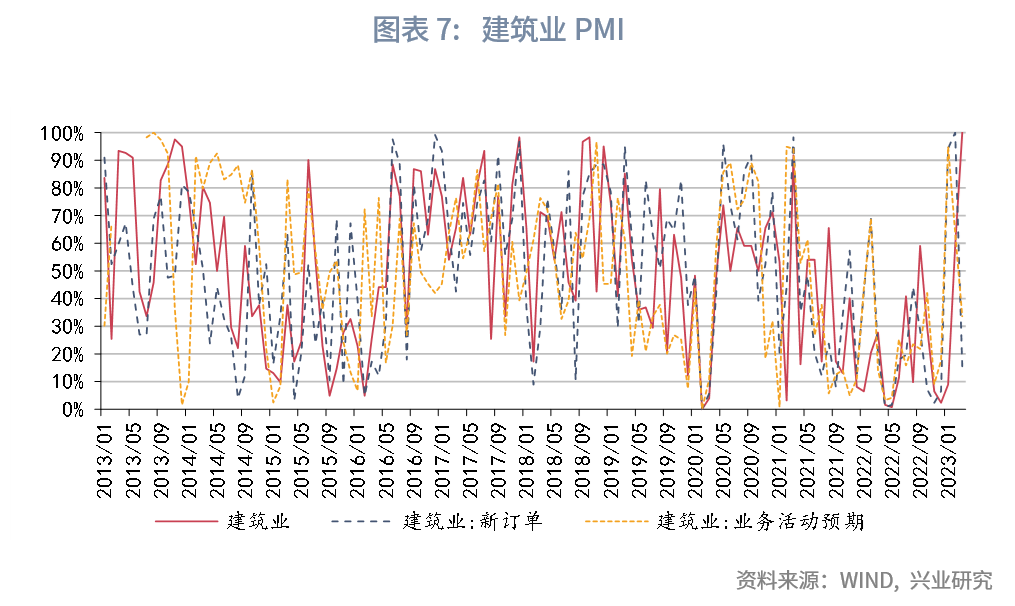

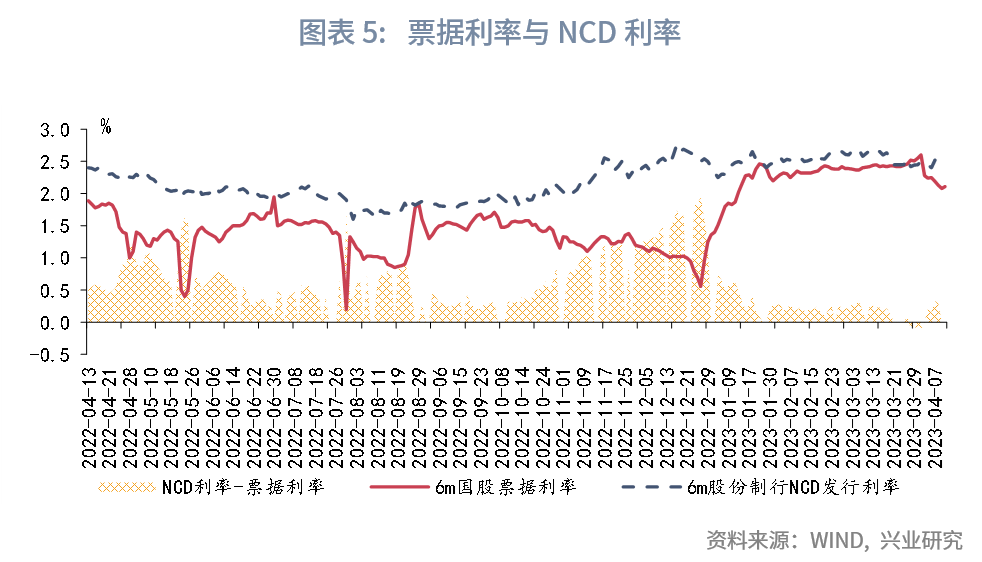

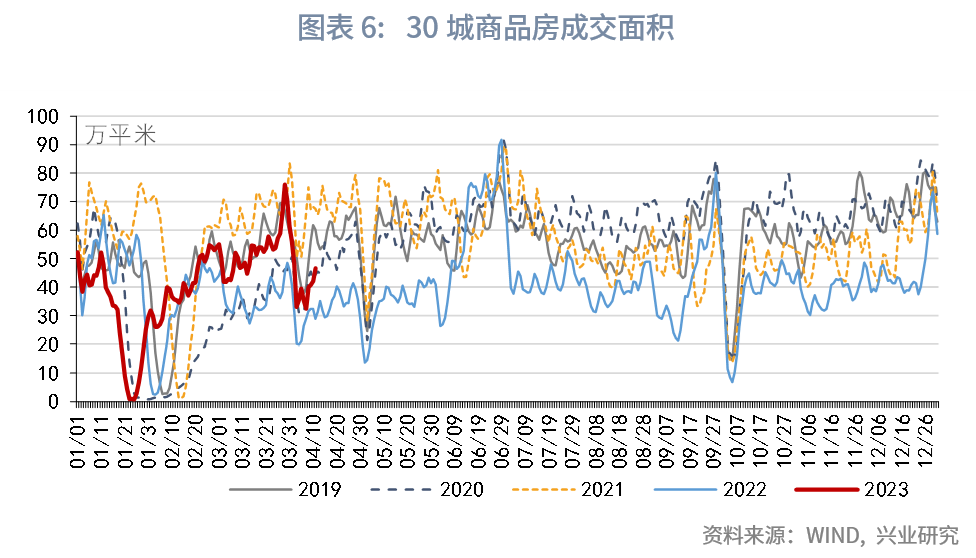

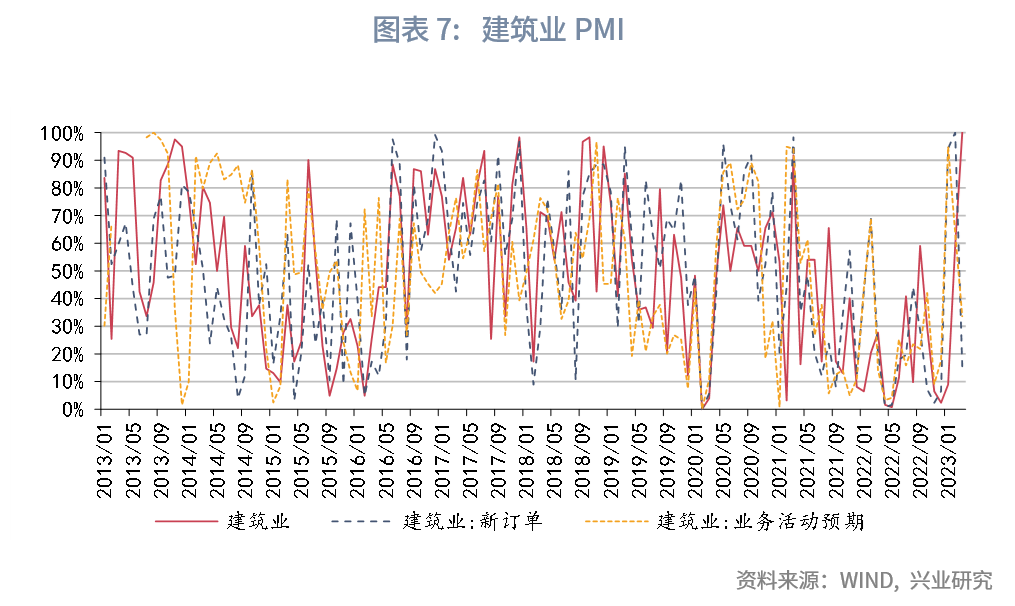

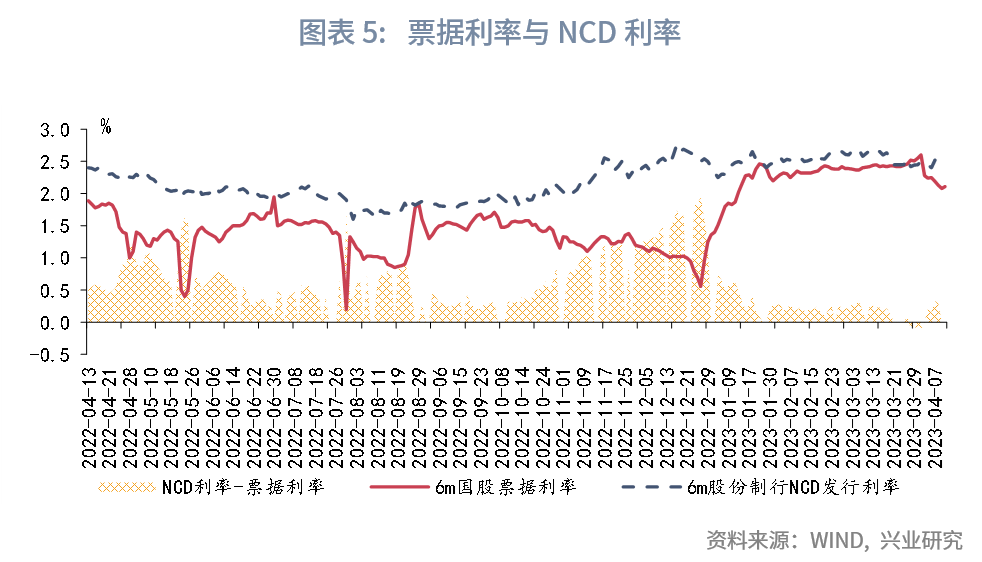

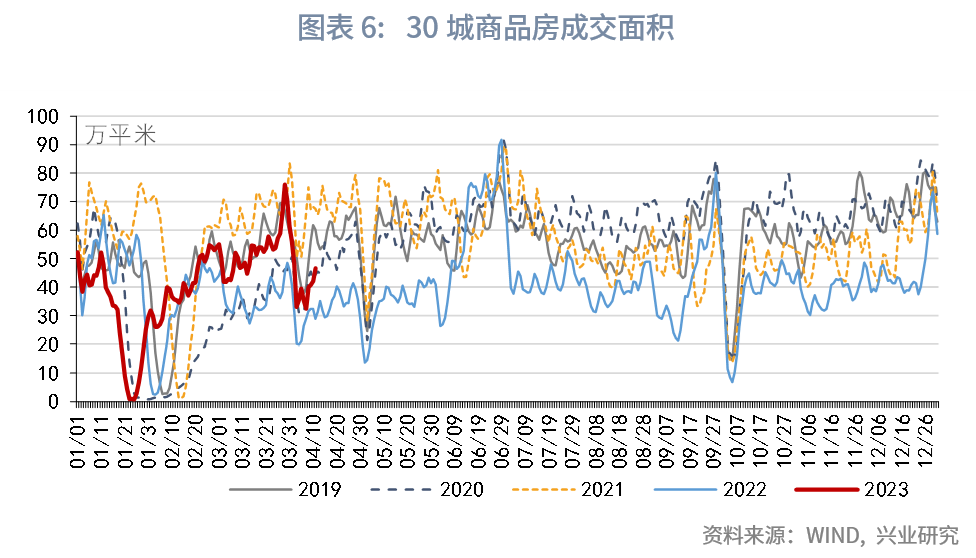

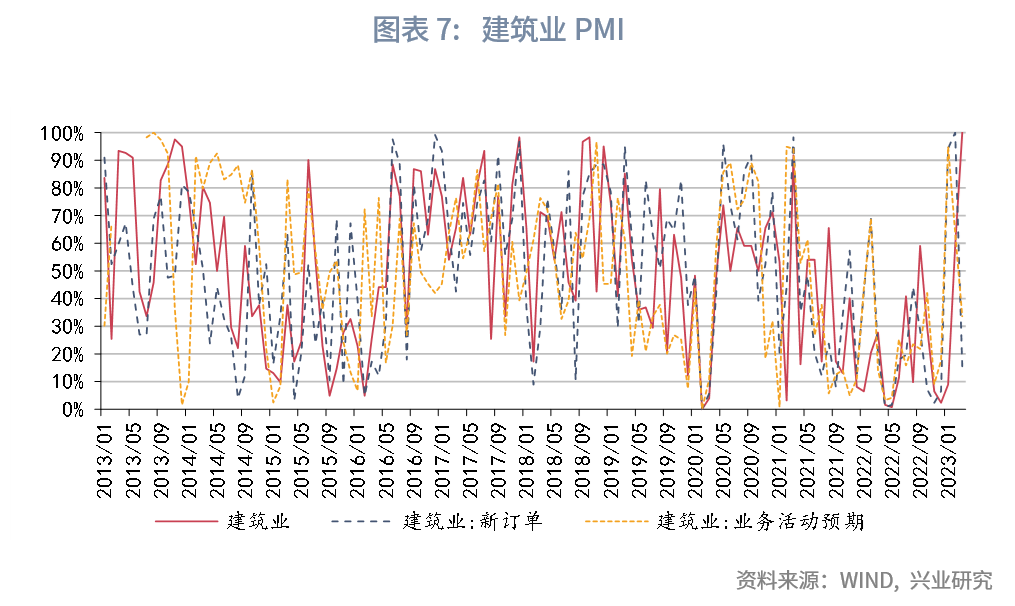

从融资需求来看,3 月的信贷与社融依然强劲,但融资需求初现转弱迹象。4 月以来票据利率快速下行,NCD 利率与票据利率之差再度扩大,反映出贷款的供需格局发生了变化。这可能是两方面因素导致的:一是房地产销售热度有所减退。根据贝壳研究院的统计,3 月二手房景气指数回落,客户看房量同步下降,买卖双方价格分歧变大,客户决策周期拉长。贝壳经理信心指数 KMI 已跌落至 50 附近。[1]高频数据显示,3 月 30 城商品房成交面积接近疫情前 2019 年的水平,但 4 月的水平仅接近 2020 年。不过,由于基数较低,商品房成交同比仍然能实现较快的增长。另一方面,基建投资节奏有所放缓。3 月建筑业 PMI 显示,建筑业活动达到历史高位,但新订单和业务活动预期回落较快,新订单处于历史上 16%分位数的水平。这可能是由于大量项目在 1-2 月集中开工,导致 3 月建筑业新订单显著回落。

从贷款利率来看,如不调降政策利率,负债端成本下行的空间有限。不过,在经济复苏的背景下,降低融资成本的必要性可能在下降。2019 年至 2022 年间,历年两会都有关于降低融资成本的政策安排,但 2023 年两会的政策部署部分未有相关表述。

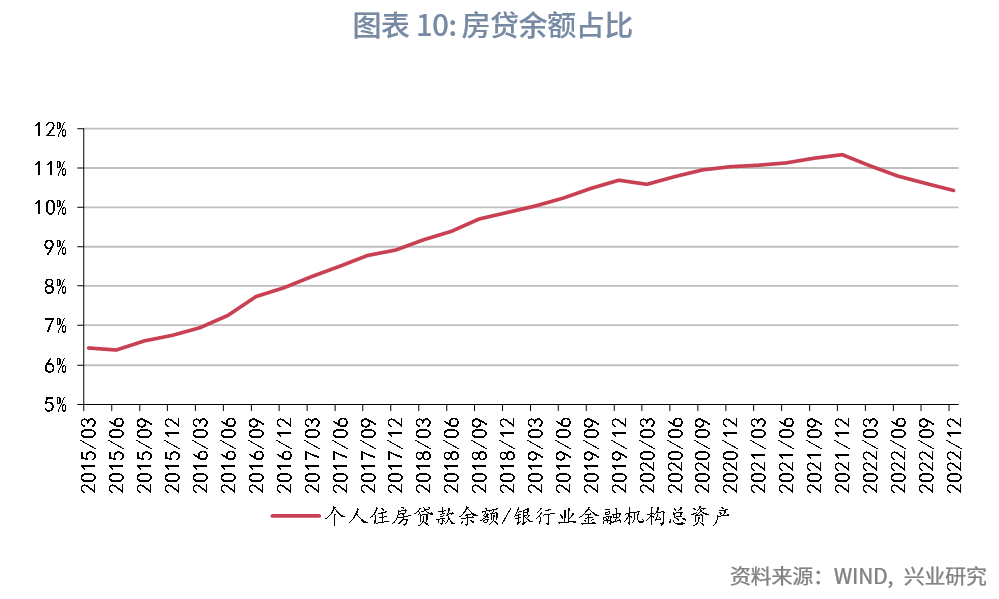

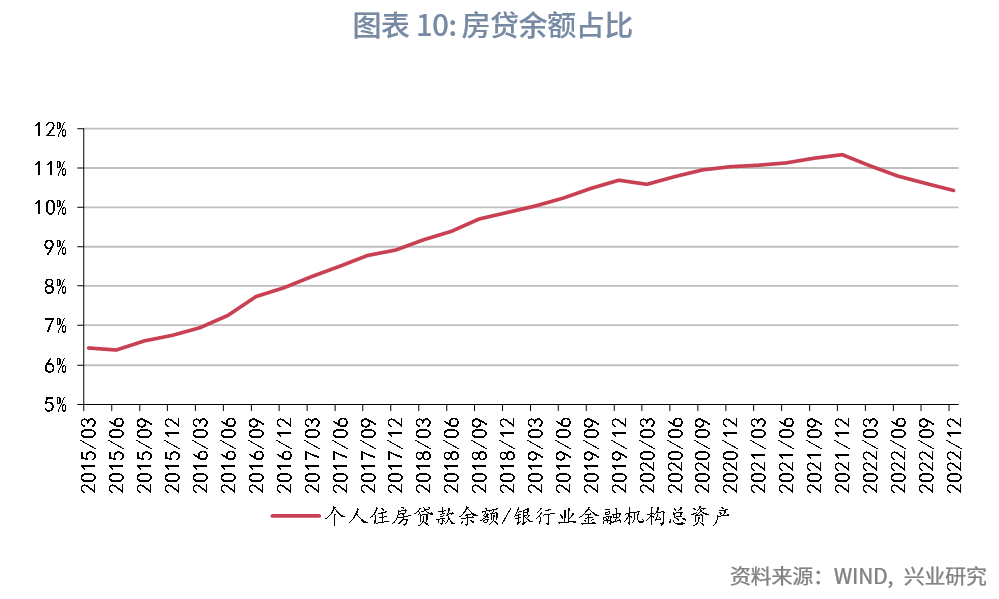

从商业银行净息差来看,2022 年末商业银行净息差下降至 1.91%,是 2010 年有数据以来的最低水平。尽管 2022 年 4 月确立的新机制将存款利率与 10 年国债和 1 年期 LPR 挂钩,但是 2022 年 5 年期 LPR 的下降幅度远大于 1 年期 LPR。与 2021 年末相比,目前 1 年期 LPR 累计下调了 15bp,而 5 年期 LPR 累计下调了 35bp,也就是说,5 年期 LPR 多下降了 20bp。考虑到房贷的重定价期限通常为 1 年,5 年期 LPR 下调的影响可能在 2023 年进一步显现。2022 年末个人住房贷款余额在银行业金融机构总资产中的占比为 10.4%,据此估算,存量房贷利率额外下调 20bp 对资产收益的影响略超过 2bp。这一幅度可能难以引发存款利率曲线整体下移。

综上,虽然融资需求出现边际走弱的迹象,但是政策对于进一步降低融资成本的关注度有所下降,且存款利率与 5 年期 LPR 的“脱节”尚不足以引发存款利率曲线系统性的下移。因此,全面下调存款基准利率的必要性不强,但是,当前存款利率曲线较贷款利率曲线更为陡峭,与 5 年期 LPR 的下调相呼应,引导长期限定存利率下行,优化存款利率曲线的形态或是可行的选择。

注:

[1]资料来源:新湖南,《一季度中国 50 城二手房价转涨 扭转 17 个月连续下跌趋势》,(2023/4/5)[2023/4/13],https://m.voc.com.cn/xhn/news/202304/16383389.html。

>4月以来,多地中小银行下调存款利率,引发市场对下调存款利率的探讨。下文将分析商业银行下调存款利率的可能性。

> 2020 年疫情暴发以来,存款利率主要经历了四次调整:2021 年 6 月、2022 年 4 月、2022 年 9 月以及 2023 年 4 月。四次调整有以下特点:一是存款利率调整多数发生在融资需求偏弱的时期。二是上述时期存款利率呈现出较强的刚性,进而影响贷款利率,通过改革手段引导存款利率下降的必要性较高。三是商业银行息差面临收窄的压力。

> 年内存款利率是否可能进一步下调?**从融资需求来看,**3 月的信贷与社融依然强劲,但融资需求初现转弱迹象。**从贷款利率来看**,在经济复苏的背景下,降低融资成本的必要性可能在下降。2019 年至 2022 年间,历年两会都有关于降低融资成本的政策安排,但 2023 年两会的政策部署部分未有相关表述。**从商业银行净息差来看,**与 2021 年末相比,5 年期 LPR 较 1 年期多下降了 20bp,但存款利率更多参考 1 年期 LPR。存量房贷利率额外下调 20bp 对资产收益的影响略超过 2bp。这一幅度可能难以引发存款利率曲线整体下移。

> 综上,因此,全面下调存款基准利率的必要性不强,但是,当前存款利率曲线较贷款利率曲线更为陡峭,与 5 年期 LPR 的下调相呼应,引导长期限定存利率下行,优化存款利率曲线的形态或是可行的选择。 4 月以来,广东、河南、湖北等地多家中小银行下调存款利率,引发市场对下调存款利率的探讨。下文将分析商业银行下调存款利率的可能性。 一、存款利率调整的触发因素 2020 年疫情暴发以来,存款利率主要经历了四次调整。 第一次发生在 2021 年 6 月,央行指导市场利率自律机制完善存款利率自律上限形成方式,将存款利率自律上限由存款基准利率乘倍数改为加点确定,事实上降低了存款利率上限。 第二次发生在 2022 年 4 月,央行进一步指导利率自律机制建立了存款利率市场化调整机制,自律机制成员银行参考以 10 年期国债收益率为代表的债券市场利率和以 1 年期贷款市场报价利率(LPR)为代表的贷款市场利率,合理调整存款利率水平。改革以后,“政策利率—LPR—存、贷款利率”的传导机制形成。2022 年 1 月,LPR 已经下调了 10bp。因此,2022 年 4 月在央行优化存款利率市场化机制以后,国有大行和大部分股份制银行均下调了其 1 年期以上期限定期存款和大额存单利率,部分地方法人机构也相应下调。 第三次发生在 2022 年 9 月,由于 8 月 MLF 利率下调,六家国有大行以及招商银行率先下调了各期限定期存款利率,随后其他股份制银行以及部分中小银行跟进。 第四次发生在 2023 年 4 月,多地多家中小银行下调了部分期限定期存款利率。由于 2022 年部分中小行存款利率调整滞后,此次下调更多的是一种“补降”。 四次调整有以下特点: **一是存款利率调整多数发生在融资需求偏弱的时期。**随着房贷集中度管理、房地产调控收紧的影响逐渐显现,2021 年 6 月,贷款需求指数同比由正转负,同比下降了 7.0 个百分点。进入 2022 年以后,疫情反复影响企业复产复工,2022 年 6 月贷款需求指数同比跌幅一度扩大至 19.7%,至 2022 年末,贷款需求指数同比仍然处于负值,同比下降 12.1%。 2023 年 4 月则有所不同,2023 年第一季度融资需求快速回暖,虽然 4 月融资需求边际走弱,但情况依然好于此前三次存款利率调整的时期。因此,此次存款利息的下调主体为部分地方性中小银行。  **二是上述时期存款利率呈现出较强的刚性,导致贷款利率缺乏足够的下行动力,通过改革手段引导存款利率下降的必要性较高。**2020 年末,国有大行与上市全国性股份制银行存款平均成本率约 1.96%,2021 年 6 月存款平均成本率小幅回落至 1.90%,随后存款平均成本率再度回升,至 2022 年末,存款平均成本率重回 1.96%的水平,存款成本的刚性使得贷款利率进一步下行难度增加。   **三是商业银行息差面临收窄的压力。**整体来看,商业银行净息差从 2020 年末的 2.10%下降至 2022 年末的 1.91%,下降了 19bp。分类型来看,大型商业银行、股份行、城商行、农商行的净息差分别从 2020 年末的 2.05%、2.07%、2.00%、2.49%下降至 2022 年末的 1.90%、1.99%、1.67%、2.10%,分别下降了 15bp、9bp、33bp、39bp。其中,城商行以及农商行净息差下降幅度较大。目前城商行的净息差压力最大,因此,4 月存款利率调降主体为中小银行。  二、存款利率下调的可能性探讨 年内存款利率是否可能进一步下调?**从上文的分析中,我们可以发现,存款利率下调通常需要以下触发因素:融资需求转弱、贷款利率缺乏进一步下行的动力或商业银行净息差承压。** **从融资需求来看,**3 月的信贷与社融依然强劲,但融资需求初现转弱迹象。4 月以来票据利率快速下行,NCD 利率与票据利率之差再度扩大,反映出贷款的供需格局发生了变化。这可能是两方面因素导致的:一是房地产销售热度有所减退。根据贝壳研究院的统计,3 月二手房景气指数回落,客户看房量同步下降,买卖双方价格分歧变大,客户决策周期拉长。贝壳经理信心指数 KMI 已跌落至 50 附近。[1]高频数据显示,3 月 30 城商品房成交面积接近疫情前 2019 年的水平,但 4 月的水平仅接近 2020 年。不过,由于基数较低,商品房成交同比仍然能实现较快的增长。另一方面,基建投资节奏有所放缓。3 月建筑业 PMI 显示,建筑业活动达到历史高位,但新订单和业务活动预期回落较快,新订单处于历史上 16%分位数的水平。这可能是由于大量项目在 1-2 月集中开工,导致 3 月建筑业新订单显著回落。    **从贷款利率来看,**如不调降政策利率,负债端成本下行的空间有限。不过,在经济复苏的背景下,降低融资成本的必要性可能在下降。2019 年至 2022 年间,历年两会都有关于降低融资成本的政策安排,但 2023 年两会的政策部署部分未有相关表述。  **从商业银行净息差来看,**2022 年末商业银行净息差下降至 1.91%,是 2010 年有数据以来的最低水平。尽管 2022 年 4 月确立的新机制将存款利率与 10 年国债和 1 年期 LPR 挂钩,但是 2022 年 5 年期 LPR 的下降幅度远大于 1 年期 LPR。与 2021 年末相比,目前 1 年期 LPR 累计下调了 15bp,而 5 年期 LPR 累计下调了 35bp,也就是说,5 年期 LPR 多下降了 20bp。考虑到房贷的重定价期限通常为 1 年,5 年期 LPR 下调的影响可能在 2023 年进一步显现。2022 年末个人住房贷款余额在银行业金融机构总资产中的占比为 10.4%,据此估算,存量房贷利率额外下调 20bp 对资产收益的影响略超过 2bp。这一幅度可能难以引发存款利率曲线整体下移。   综上,虽然融资需求出现边际走弱的迹象,但是政策对于进一步降低融资成本的关注度有所下降,且存款利率与 5 年期 LPR 的“脱节”尚不足以引发存款利率曲线系统性的下移。因此,全面下调存款基准利率的必要性不强,但是,当前存款利率曲线较贷款利率曲线更为陡峭,与 5 年期 LPR 的下调相呼应,引导长期限定存利率下行,优化存款利率曲线的形态或是可行的选择。  **注:**

[1]资料来源:新湖南,《一季度中国 50 城二手房价转涨 扭转 17 个月连续下跌趋势》,(2023/4/5)[2023/4/13],https://m.voc.com.cn/xhn/news/202304/16383389.html。