银行业风险遇货币当局兜底—全球宏观与汇率焦点2023年(第8期)

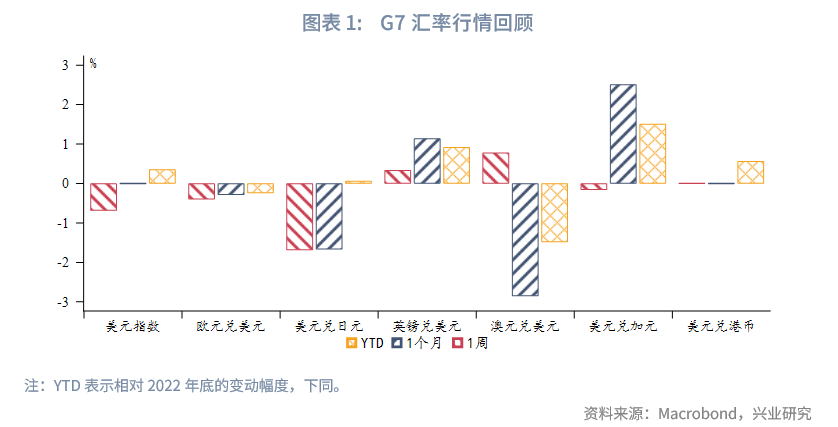

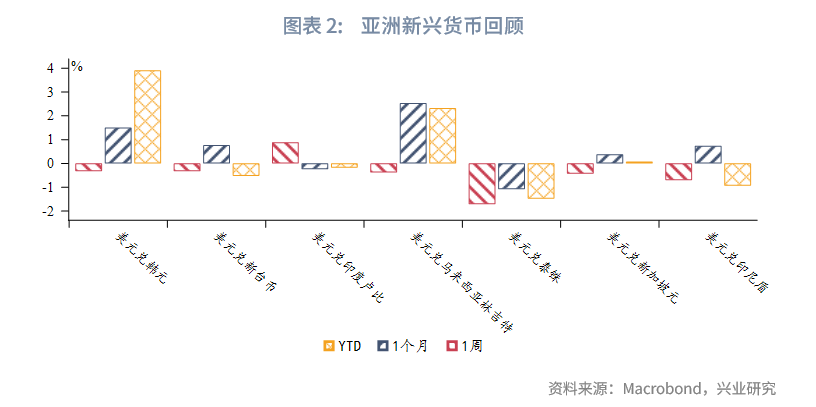

全球宏观: 本周以瑞信为代表的银行业危机继续发酵,使得美国2月通胀数据以及欧央行3月议息会议对汇市的影响被冲淡,主要非美货币及新兴市场货币相对美元升值。人民币涨幅大于欧元、港币,不及英镑和日元;周五晚间央行宣布降准,人民币回吐当日部分涨幅。

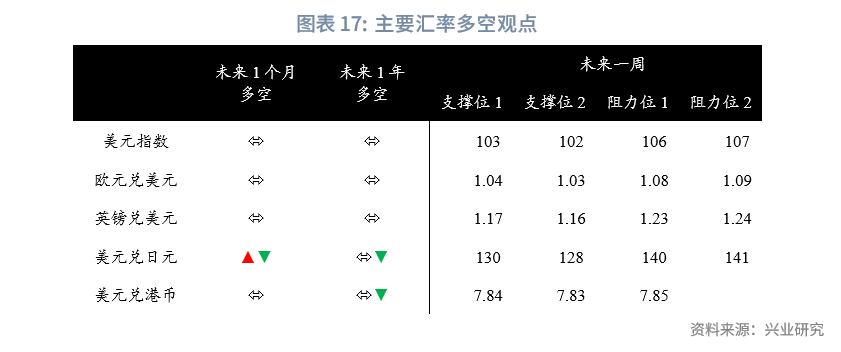

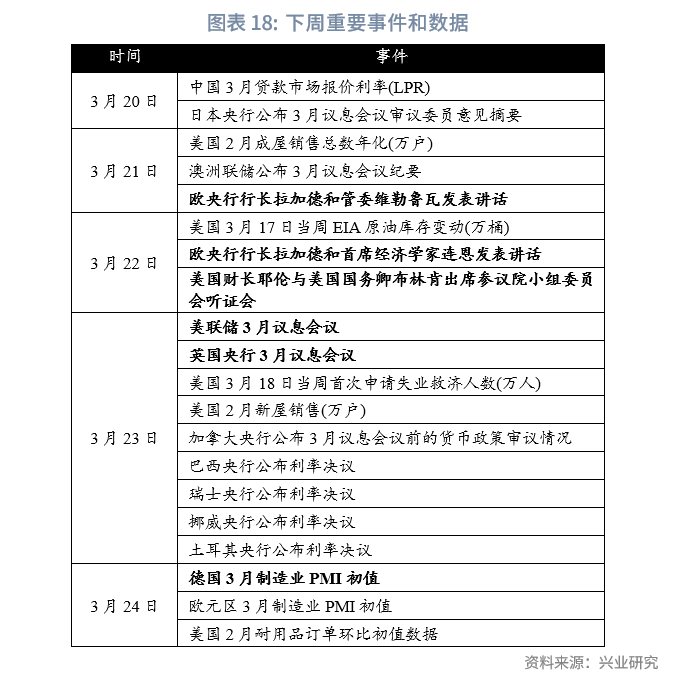

G7汇率: 银行业风险在美国和瑞士政府“兜底”后有所降低,但短期内仍被市场所警惕,抑制欧美央行紧缩预期,汇市行情料以震荡为主。一旦后续经济数据证明其通胀粘性,当前市场逻辑反转将再度引发市场动荡。下周重点关注美联储和英国央行3月议息会议、欧央行行长拉加德言论及德国制造业PMI数据等。

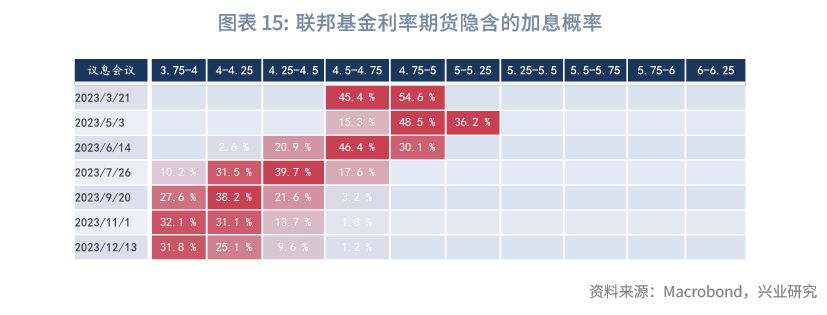

人民币汇率: 国内央行降准将对冲美元指数回落带来的人民币反弹动力,美元兑人民币将继续运行在震荡区间内。当前市场对美联储加息高点的预期在5%附近,6月后美联储降息的预期也有所加强。欧美银行业短期风险可控后,需警惕后续美联储加息预期重修带动美元指数和美元兑人民币上行(套保策略见正文)。

国内政策: 海南省发布《海南省关于开展合格境外有限合伙人(QFLP)余额管理制试点办法》率先探索QFLP余额管理制。

G7汇率方面,继硅谷银行事件后,美国部分中小银行也接连倒下。欧洲系统重要性银行瑞信涉嫌“财务造假”,其最大股东拒绝增资救助引发市场恐慌情绪升温。好在美国和瑞士官方及时为银行业提供短期流动性背书,抑制市场进一步risk off的趋势。在此背景下,本周公布的美国2月通胀数据以及欧央行3月议息会议对汇市的影响被冲淡,美元指数及主要非美货币横盘震荡,其中日元在避险属性的加持下表现最优、英镑受瑞信风波影响较欧元更小。

亚洲汇率方面,除印度卢比外,新兴市场货币普遍相对美元升值。印度与美国科技创新行业联系较为紧密,且硅谷银行在印度也设有分行,本次硅谷银行关停事件对印度市场造成一定冲击。

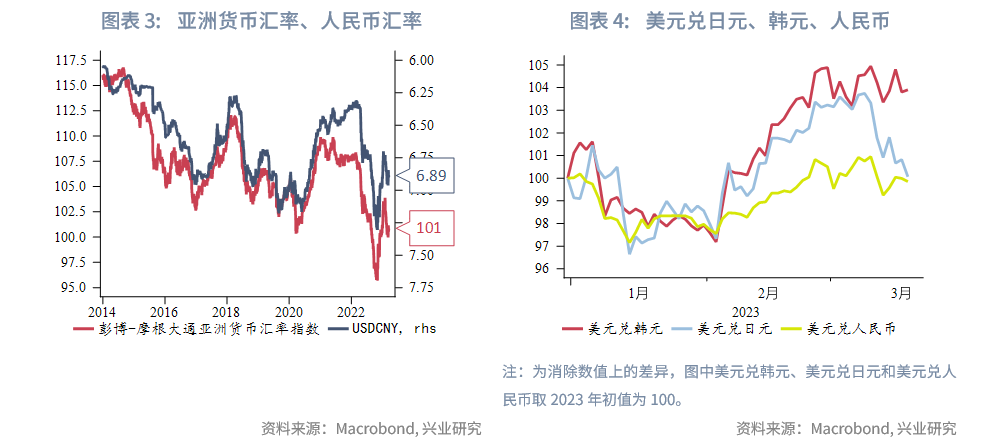

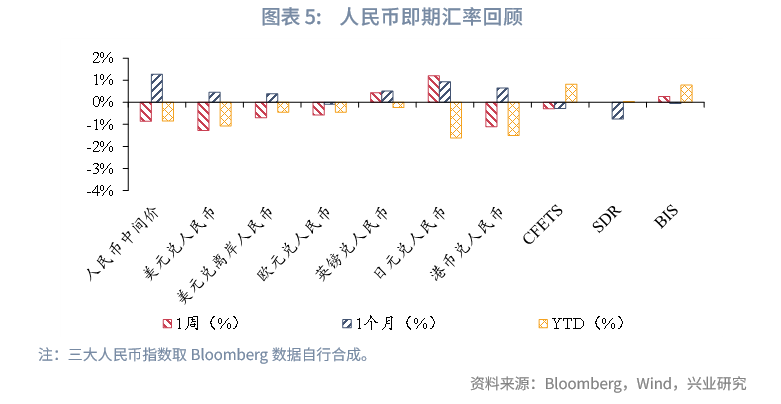

人民币汇率方面,美元兑人民币随美元指数先回落后反弹,本周五(3月17日)美元指数贬值的背景下,人民币汇率先升值到60日均线附近,随后回吐大部分涨幅,晚间国内央行决定将于3月27日降准0.25个百分点。非美货币方面,欧元、港币相对人民币贬值;英镑、日元相对人民币升值。三大人民币指数分化:CFETS人民币指数下行、SDR人民币指数持平、BIS人民币指数上行。境内外掉期点数上行、价差震荡;境内外远期点数下行、价差收窄。

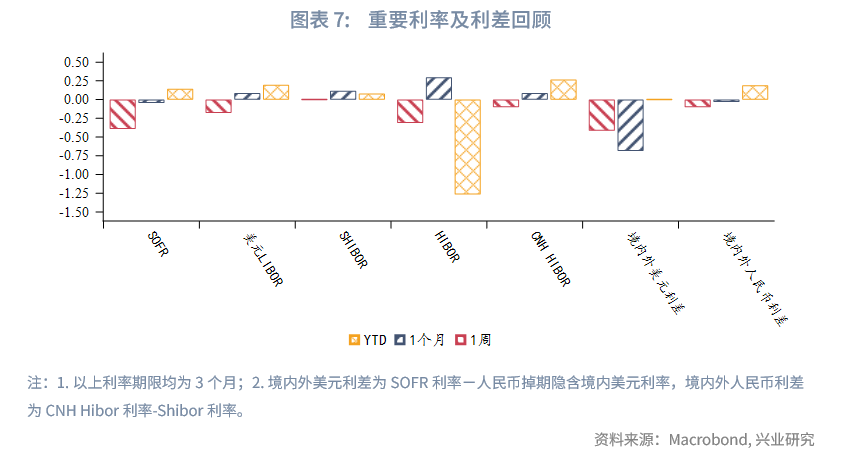

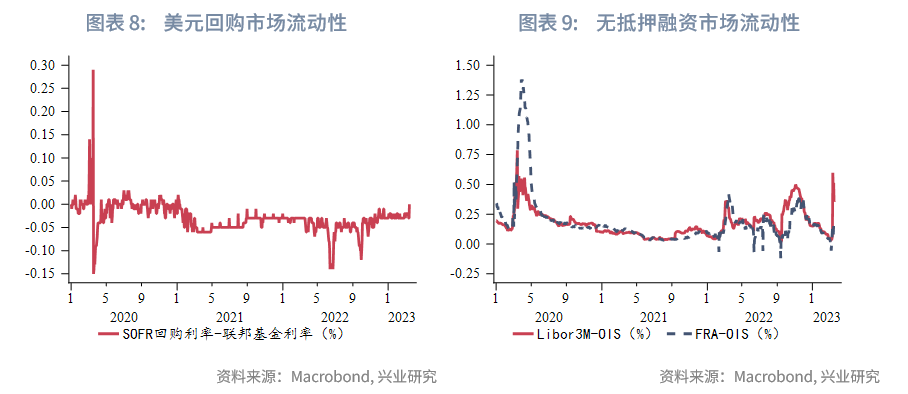

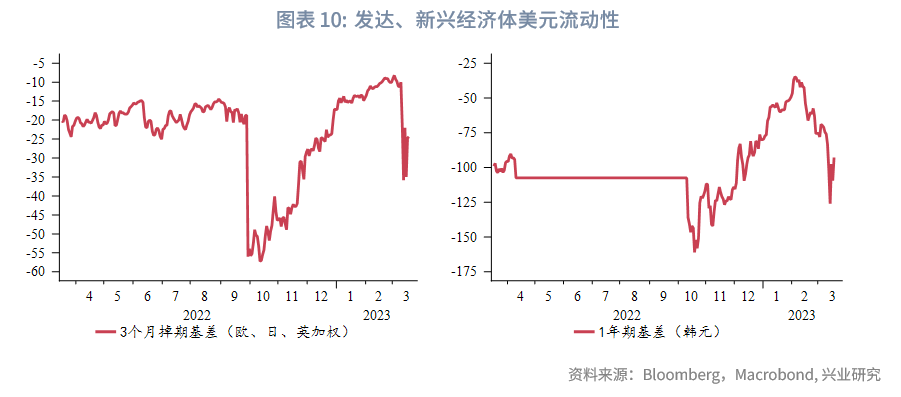

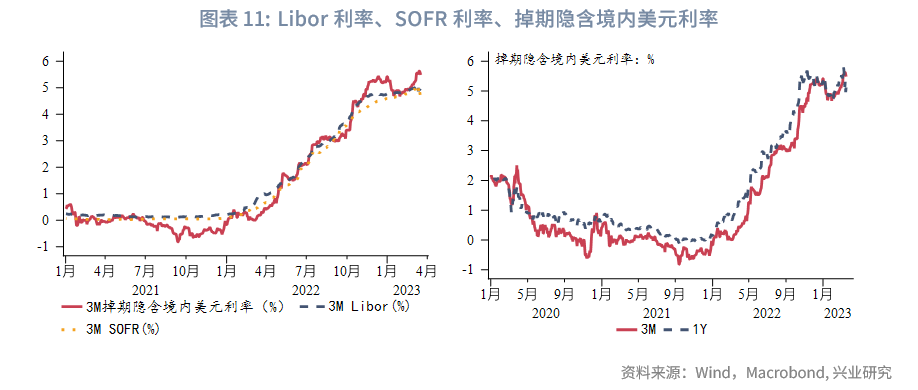

美元流动性方面,离岸发达和新兴市场美元流动性在上周大幅收紧的基础上本周边际宽松。境内3M掉期隐含美元利率高位震荡、1Y隐含美元利率显著回落,利率曲线倒挂;美元SOFR利率小幅回落,境内外美元利差进一步收窄。

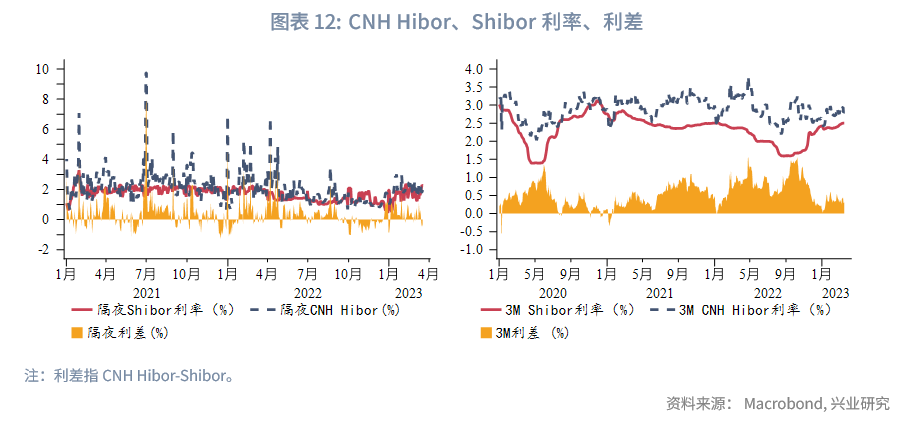

人民币市场方面,为维护银行体系流动性合理充裕,本周央行累计开展4630亿元逆回购和4810亿元MLF操作,同时共有320亿元逆回购和2000亿元MLF到期,公开市场实现净投放7120亿元。周五(3月17日)人民银行决定将于3月27日降准0.25个百分点。市场利率方面,3个月Shibor上行0.3bp,NCD下行1.26bp,CNH Hibor下行9.8bp。

由于SEC(美国证券交易委员会)就过去的财报提出质疑,瑞信将发布2022年年报的时间从3月8日推迟至本周二(3月14日),同时在年报中承认其2022年和2021年财报程序存在“重大缺陷”、审计开具否定意见。3月15日,瑞信最大的股东沙特国家银行董事长在接受采访时表示,由于监管限制,并未考虑增加对该银行的投资。这成为了本轮瑞信危机的直接导火索。当日,瑞信股价一度跌近30%;5年期CDS直线拉升至1000以上,欧洲其他主要银行CDS也小幅共振向上;欧元兑美元几乎吐尽前四日涨幅。

瑞士央行和瑞士金融市场监管局(FINMA)随即发布联合声明为市场喂下定心丸。声明称,没有迹象表明当前美国银行市场的动荡向瑞士的金融机构直接蔓延;确认瑞信满足适用于系统重要性银行的资本和流动性要求;如有必要,瑞士央行将向全球活跃的银行提供流动性。面临史无前例的信用危机,瑞信同样杀伐果决,发布公告表明其将加强流动性管理的立场。具体包括:(1)以抵押优质资产换取瑞士央行至多500亿瑞郎(CHF)的短期流动性支持。(2)向若干运营公司(OpCo)优先债券发起现金要约回购,规模最高约为30亿瑞郎。目前正在以25亿美元现金要约收购10只美元债券、以5亿欧元现金要约收购5只欧元债券。这两项要约都将在2023年3月22日到期。(3)加快战略转型步伐,包括彻底重组投资银行(如大幅退出证券化产品,已实现超过70%的目标)、加快成本转型(有望在2025年之前实现约25亿瑞郎的成本削减,其中 2023年实现约12亿瑞郎)。

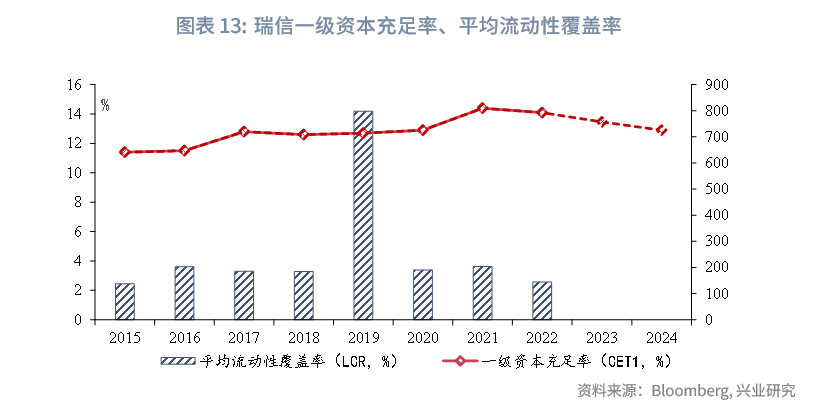

从风险监控指标来看,当前瑞信的资本充足率以及流动性覆盖率依然稳健。且和硅谷银行不同的是,瑞信面临的更多是盈利能力的挑战,而非类似资产负债期限错配导致的结构性问题。受央行扶持及其自身流动性规划助力,瑞信短期危机得到解决,但考虑其财务缺陷,该问题是否能彻底化解存疑,还需密切监测后续发展。(具体分析详见《兴业研究海外宏观报告:银行业危机不改欧央行鹰派加息——评欧央行3月议息会议20230317》)

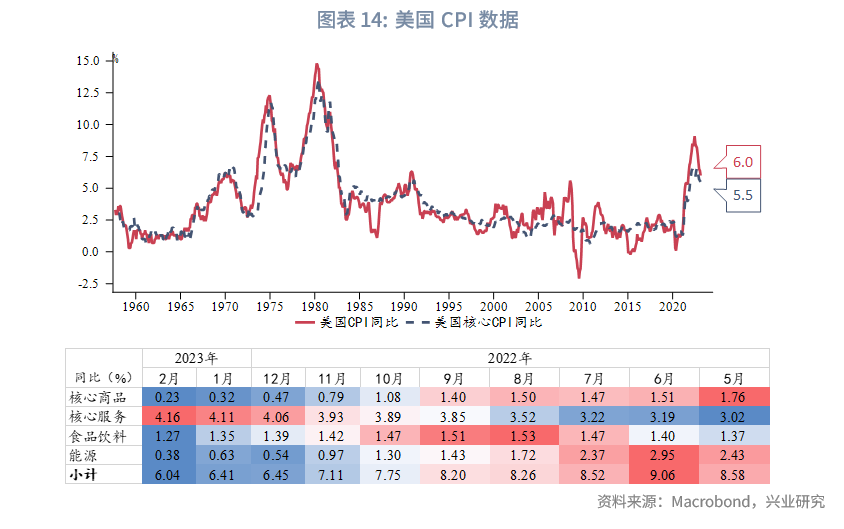

3月14日,美国劳工统计局公布的数据显示,美国2月CPI同比增长(非季调)6%,持平预期,低于前值6.4%;核心CPI(非季调)同比增长5.5%,持平预期,低于前值5.6%;核心CPI 环比增速(季调)为0.5%,高于预期的0.4%。近期市场注意力转向硅谷银行倒闭风险,对于通胀回落速度较慢的风险暂时表现出较高的包容性。数据公布后美股三大股指走高,美元指数震荡、美债收益率反弹。

就商品与服务分类而言,核心服务同比维持扩张,且同比贡献度继续增长,仍是通胀最主要的拉动因素。核心商品延续通缩,但通缩进程明显放缓。食品、能源对CPI同比贡献度较上月下降。从价格指数(环比)而言,2月核心服务价格保持陡峭上涨斜率,核心商品、食品、能源价格基本持平。值得注意的是,从二手车价格、库销比等领先指标观察,2月或是汽车CPI同比最低点,此后很可能回升。尽管过去两年汽车消费需求提前释放,但随着出行需求回升至疫情前水平,汽车和交通运输服务的通胀贡献度均可能回升。(具体分析详见《兴业研究海外宏观报告:警惕汽车通胀卷土重来——美国2月CPI数据点评20230315》)

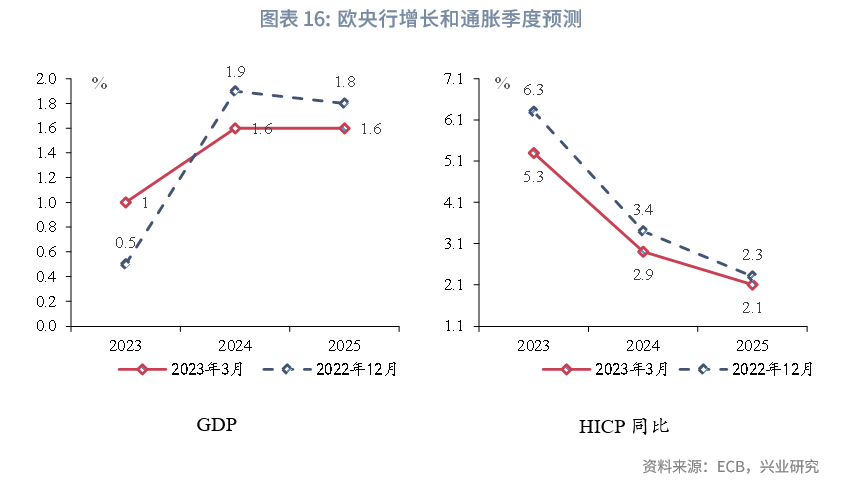

3月16日,欧央行公布3月议息会议结果,“勇敢”加息50bp,兑现了前一次会议的“承诺”。本次货币政策决议并未提供任何前瞻指引,且删除了“预计利率会进一步提高”的措辞,新增“不确定性的增加加强了管委会利率决策中数据依赖的重要性”,同时强调“欧元区银行业具备韧性”、“管委会随时准备在必要时做出回应”,尝试安抚受银行业危机扰动的市场情绪。会议还公布了季度经济预测——全面下调今明后年通胀预测、上调今年并下修明后年增长预测。值得注意的是,该预测的计算时间在近期金融市场紧张局势出现之前。

在会后的新闻发布会上,行长拉加德和副行长金多斯补充了更多细节。货币政策方面,拉加德指出,今天的决定获得了“绝大多数”委员的支持,有3-4名委员不支持,他们希望有更多时间来监控局势;开始看到货币政策通过信贷渠道传导,速度似乎相当快;还没决定关于结束资产购买计划(APP)的任何事项;如果基线预期是正确的,当金融市场不确定性降低时,欧央行就会有更多工作要做。金融稳定性方面,金多斯表示,欧元区银行具有高质量的流动性缓冲,具备韧性,且对瑞信的敞口相当有限;不认为现在有必要开发其他工具,但随时准备在必要时提供。决议发布后,欧美加息预期纷纷上修,欧元区汇率和主要利率表现震荡,欧元兑美元和意债10Y收益率日内收涨;德国、意大利股指收复部分失地。(具体分析详见《兴业研究海外宏观报告:银行业危机不改欧央行鹰派加息——评欧央行3月议息会议20230317》)

银行业风险在美国和瑞士政府“兜底”后有所降低,但短期内仍被市场所警惕,抑制欧美央行紧缩预期,汇市行情料以震荡为主。考虑到欧美依然高企的通胀压力、金融市场道德风险等因素,我们预计美联储和欧央行都会维持相对鹰派的立场。市场对于美联储下半年降息、欧央行将结束加息的预期很可能落空。一旦后续经济数据证明其通胀粘性,当前市场逻辑反转将再度引发市场动荡。下周重点关注美联储和英国央行3月议息会议、欧央行行长拉加德言论及德国制造业PMI数据等。

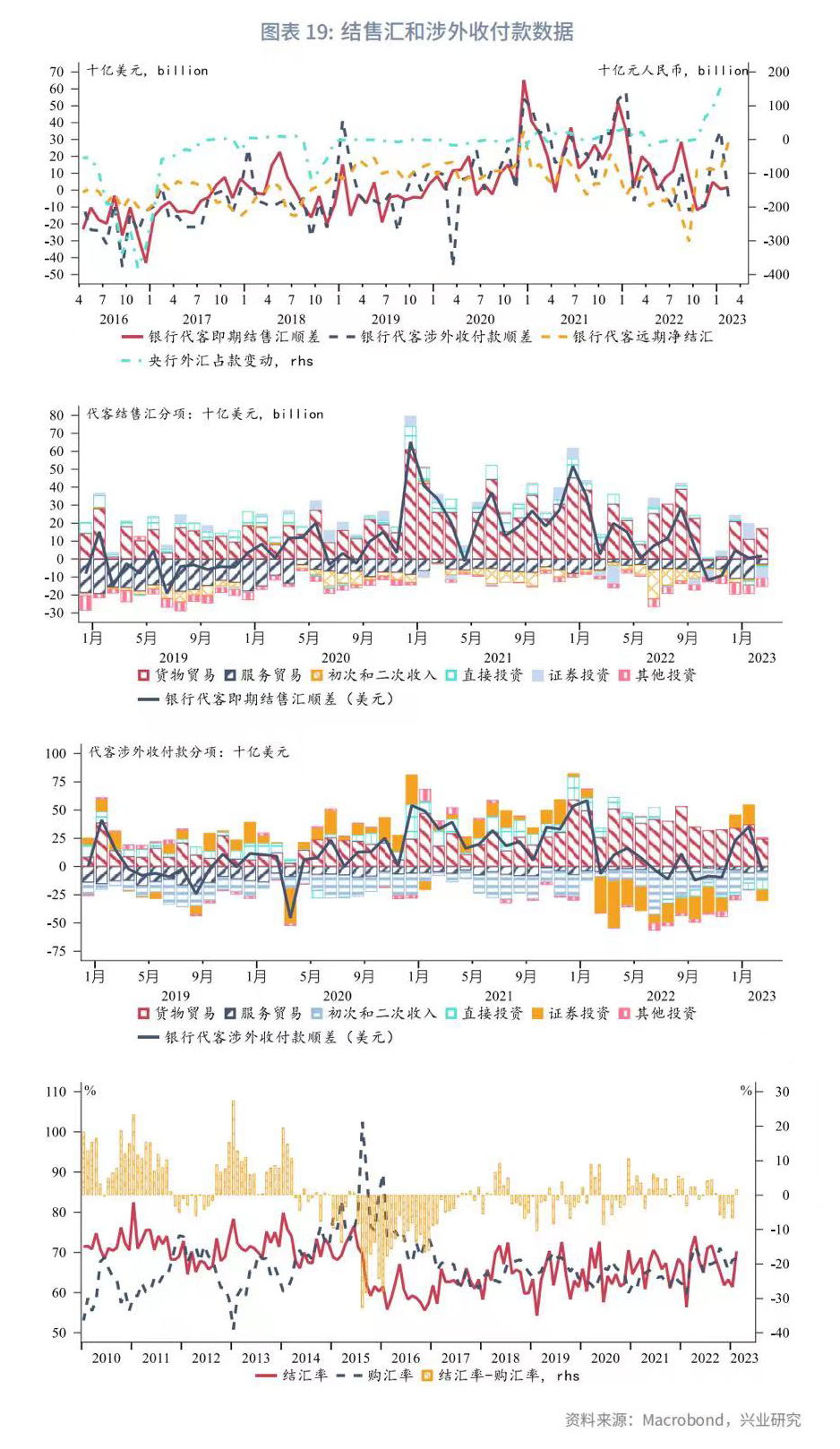

2023年2月,银行代客结售汇录得顺差17亿美元,前值为顺差6亿美元,环比顺差增加9亿美元;银行远期代客净结汇顺差283亿美元,前值顺差118亿美元,环比顺差增加165亿美元;银行代客涉外收付款逆差38亿美元,前值顺差351亿美元,环比逆差扩大389亿美元。

从分项来看,2月银行代客结售汇环比顺差扩大的主要原因是货物贸易顺差扩大且服务贸易逆差缩小。2月银行代客涉外收付款由顺差转逆差,主要是2月证券投资账户下资金由净流入转为净流出。

2月结汇率为70.3%,较1月上升8.9%;购汇率为68.6%,较1月上升0.5%。结汇率大幅提升,反超购汇率1.7个百分比。

2023年3月10日,中华人民共和国、沙特阿拉伯王国、伊朗伊斯兰共和国在中国北京发表三方联合声明,三方表示愿尽一切努力,加强国际地区和平与安全。沙特和伊朗宣布达成恢复双方外交关系的协议,承诺互不干涉内政,并将在对方境内重新开设大使馆和代表机构、互派大使。双方同意恢复在安全、贸易和投资方面合作,共同打击恐怖主义、毒品走私和洗钱活动,加强地区和国际和平与安全。叙利亚、约旦、阿联酋、伊拉克等多个中东地区经济体均对沙特和伊朗恢复外交关系表示欢迎,赞扬了中国为达成这一协议所做的努力。

此前习近平总书记提出了“全球安全倡议”的概念,倡导以团结精神适应深刻调整的国际格局,以共赢思维应对复杂交织的安全挑战,旨在消弭国际冲突根源、完善全球安全治理,推动国际社会携手为动荡变化的时代注入更多稳定性和确定性,实现世界持久和平与发展。随后外交部在2023年2月21日正式发布了《全球安全倡议概念文件》

行情研判方面,国内央行降准将对冲美元指数回落带来的人民币反弹动力,美元兑人民币将继续运行在震荡区间内。当前市场对美联储加息高点的预期在5%附近,6月后美联储降息的预期也有所加强。当前欧美银行业危机受到货币当局“兜底”,风险短期内可控,需警惕后续美联储加息预期重修带动美元指数和美元兑人民币上行。

对冲策略方面,美元兑人民币短线处于震荡市,近端敞口建议逢高结汇、逢低购汇。产品方面,除普通远期外,期权及期权组合也是较好的套期保值工具。

2023年3月1日,海南省地方金融监管局、国家外汇管理局海南省分局、海南省市场监管局联合发布了《海南省关于开展合格境外有限合伙人(QFLP)余额管理制试点办法》

海南省成为全国首个探索QFLP余额管理制的省份,将基金管理人作为管理对象,通过项目质询和联席评审会议批准QFLP试点规模。基金管理人可在QFLP试点规模内自主设立试点基金,在QFLP试点规模内自由汇出、入资金。基金管理人在外汇局办理外汇登记后,无需再办理试点基金货币出资入账登记、境内被投资企业接受再投资外汇登记,两者均无需开立结汇待支付账户。同时,试点基金的增减资无需办理外汇变更登记,并且在额度范围内凭税务承诺函即可自由汇出。

本余额管理制试点办法是在《海南省关于开展合格境外有限合伙人(QFLP)境内股权投资暂行办法》

一是享受税收优惠。根据《海南自由贸易港鼓励类产业目录(2020年本)》

二是允许基金和管理人异地,即QFLP基金注册设立在海南,其管理人可以注册在全球任何地方。

三是无登记注册最低准入门槛限制,且登记注册手续简便。注册免联审,只需由省直相关职能部门、市(县)人民政府或重点产业园区管委会等出具推荐函,即可登记注册。同时,仅需要向中国证券投资基金业协会进行备案而无需审批。

注:

转载声明

转载申请请联系market-service@cib.com.cn邮箱,我们尽快给予回复。本报告相关内容未经我司书面许可,不得进行引用或转载,否则我司保留追诉权利。

服务支持人员

-

李璐琳021-2285275113262986013liliulin@cib.com.cn

-

汤灏021-2285263013501713255tanghao@cib.com.cn