硅料重返降价通道,N型需求上涨—光伏行业2023年3月报

月度观点:硅料重返降价通道,N 型组件需求上涨。正如 2 月报预测,硅料库存高企,价格反弹难持续,近期重返降价通道。N 型组件在集采中占比大幅提高,表明下游对 N 型产品接受度较高,带动 N 型电池(以 TOPCon 为主)需求。签约项目同比有所减少,但融资需求仍较大。目前在定增预案及可转债发行预案流程中的企业较多,融资需求旺盛。近期签约项目以产业新进入者为主,工艺与成本竞争力有待验证。

政策梳理:国内方面,政府出台相关政策旨推进光伏等领域老旧设备淘汰标准制定,有利于建立组件回收及“换新”市场。国际方面,南非政府推出个人及企业的光伏补贴计划,将刺激装机;澳大利亚昆士兰州计划规范废弃光伏组件的回收工作;印度火力发电厂强制配置 40%的可再生能源;近期囤积在美国海关的中国组件顺利清关。

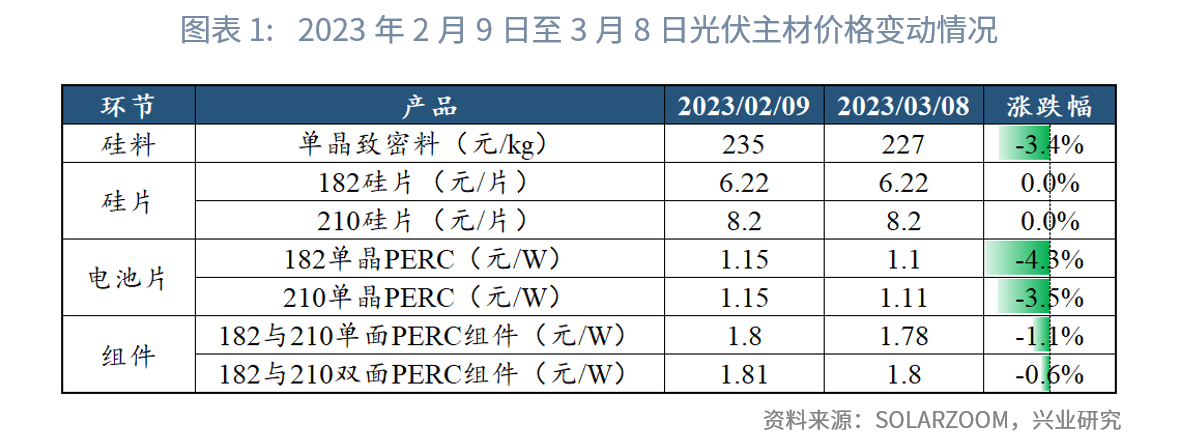

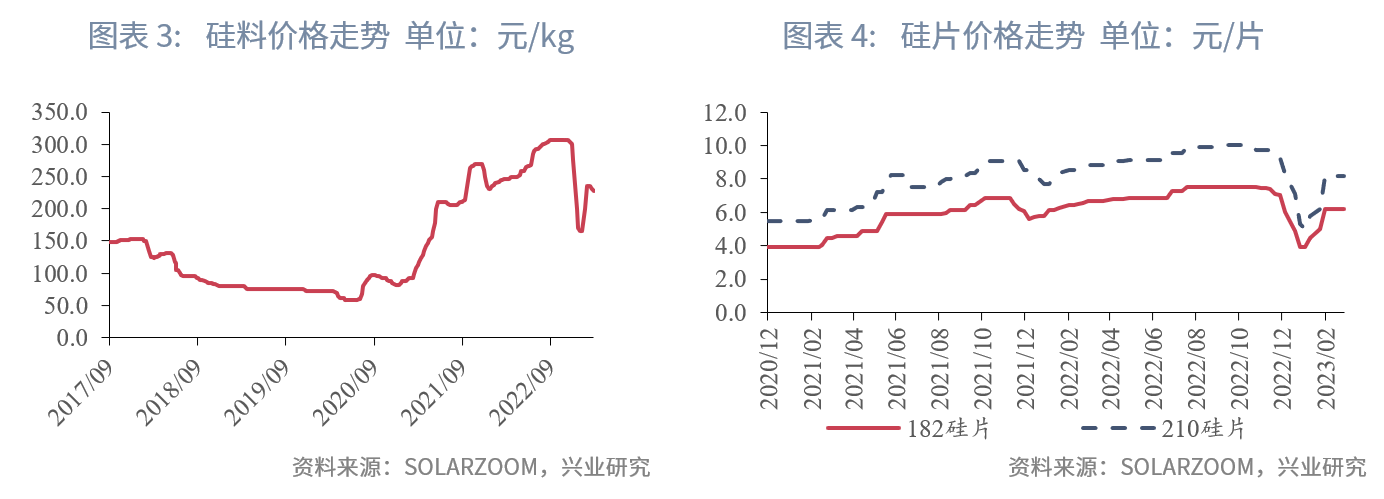

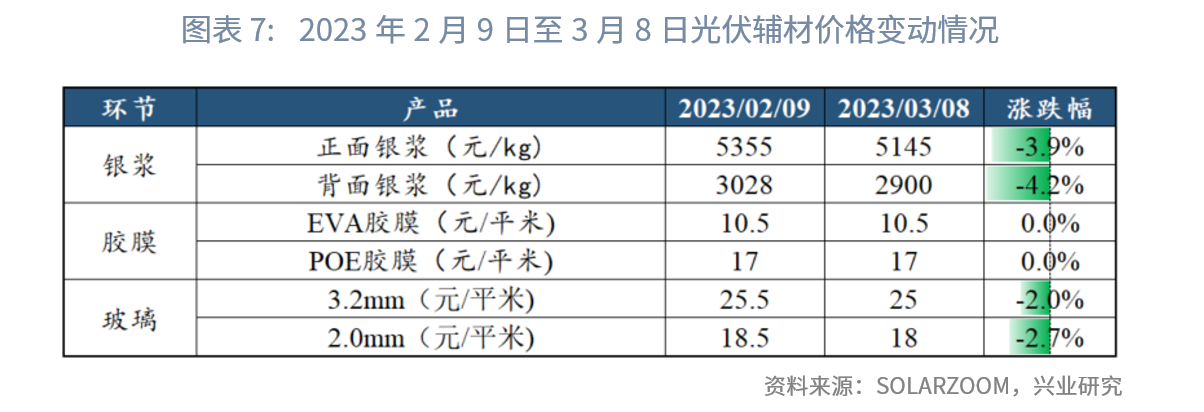

产业链价格和产能:主材方面,硅料库存增加,价格重返下行通道,电池片、组件也随之降价。由于高品质坩埚紧缺,硅片有效产能受限。不同品质的坩埚将影响硅片成本,其中非硅成本差距可超 20%,约 0.01-0.02 元/W,有保供能力的硅片企业将拉开盈利差距。辅材方面,胶膜价格平稳,短期以消化之前的涨幅为主,银浆价格下跌,玻璃低价成交态势将持续。

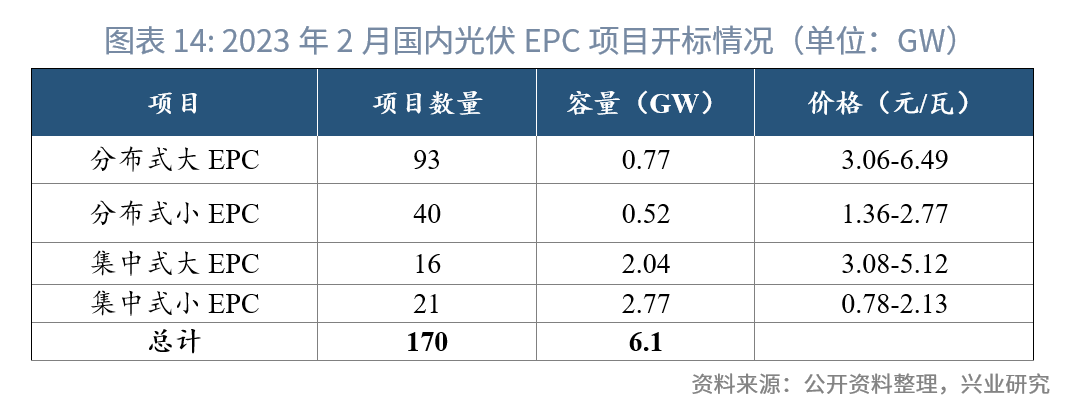

装机量与招投标:国内 EPC 招投标方面,据不完全统计,2023 年 2 月光伏 EPC 招投标超 6GW,EPC 价格环比降低约 2-6%。国内光伏组件招投标方面,国电投 5.4GW 的组件招标项目中,N 型占比大幅提升,超 32%。N 型产品被下游广泛接受推升 N 型电池的需求,短期内 TOPCon 电池产能供不应求。海外方面,部分国家 1 月光伏装机仍延续增长态势。德国 1 月装机同比增长 53%,意大利同比增长 179%。

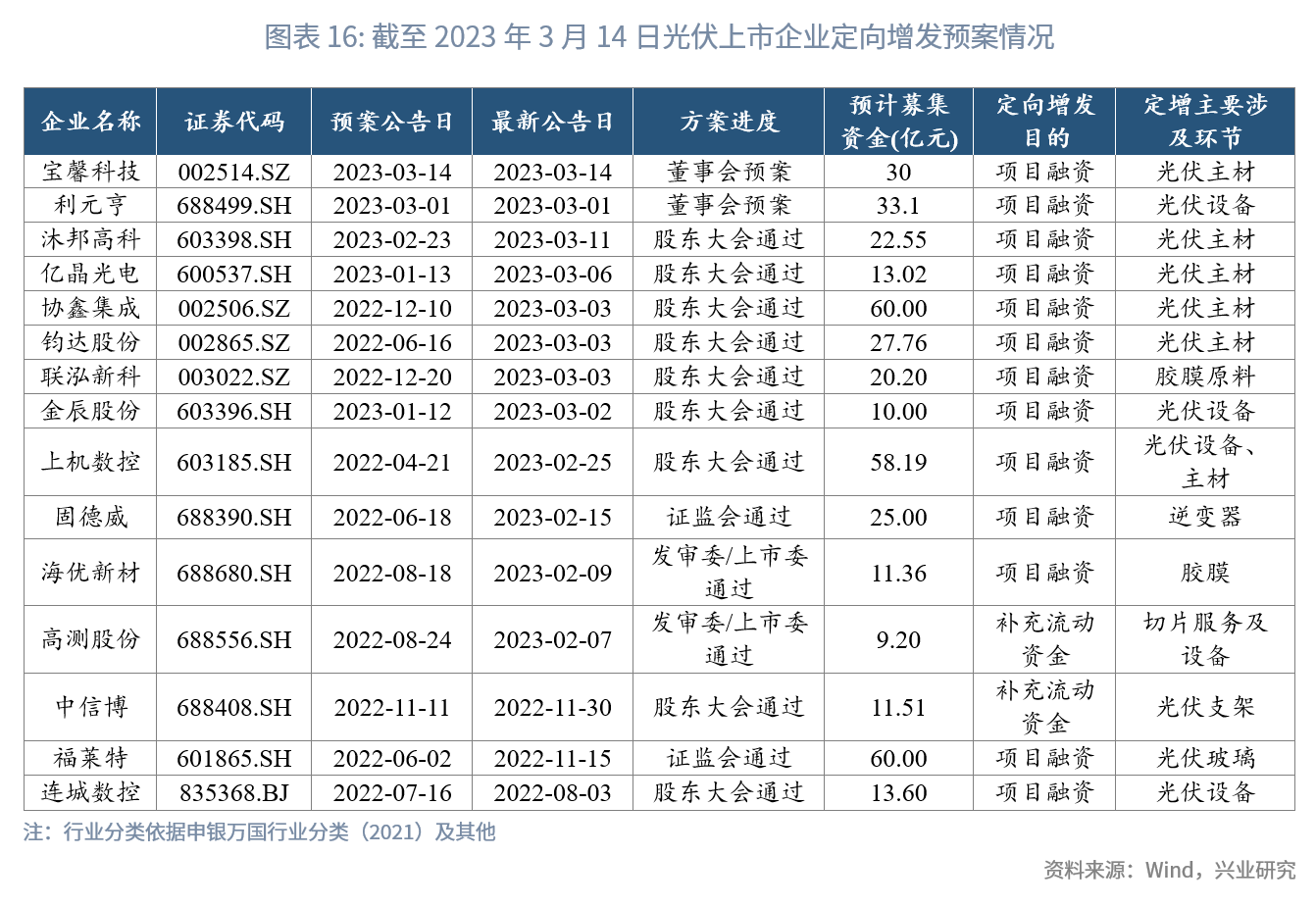

企业融资:企业融资需求旺盛,主要用于扩产项目。定增方面,共有 12 家光伏上市企业和 3 家非光伏上市企业(融资目的为光伏扩产项目)的定增预案在进行中,预计募集资金超 400 亿元,近一个月公布的企业为利元亨和宝馨科技,两家并非传统光伏企业,但此次定增的募集资金用作光伏设备与主材的扩产项目。可转债方面,共有 4 家光伏上市企业和 1 家非光伏企业(融资目的为光伏扩产项目)的可转债发行预案在进行中,发行规模超 230 亿元。

重大项目投资:扩产项目签约同比有所减少,以新进入者为主。据不完全统计,近一个月公告的项目信息共 27 起,其中国内项目投产 4 起,国内项目开工共 3 起,国内项目签约共 15 起,海外项目共 5 起。国内:国内签约的扩产项目以电池与组件为主,产能分别为 31GW、55GW,由于大部分传统光伏企业已完成产能计划及布局,近期签约企业以新进入者为主。海外:海外光伏产能扩张主要集中在欧美及印度,未来这几个地区仍将是海外产能扩张的聚集地,现阶段扩产规模仍较小,需持续跟踪海外产能情况。

未来老旧设备淘汰标准完善后,光伏组件“换新”需求将提升。2023 年 2 月 23 日,国家发展改革委等 9 部门联合印发《关于统筹节能降碳和回收利用加快重点领域产品设备更新改造的指导意见》。意见指出,加快重点领域产品设备更新改造,对加快构建新发展格局、畅通国内大循环、扩大有效投资和消费、积极稳妥推进碳达峰碳中和具有重要意义。加快填补风电、光伏等领域发电效率标准和老旧设备淘汰标准空白,为新型产品设备更新改造提供技术依据。完善产品设备工艺技术、生产制造、检验检测、认证评价等配套标准。

2023 年 2 月,南非政府推出个人及企业的光伏补贴计划,将刺激装机。南非财政部正在为私人住宅的新屋顶光伏装置推出一项补贴计划。从 2023 年 3 月 1 日至 2024 年 2 月 29 日,个人安装新的、未使用的屋顶太阳能电池板的将能够申请相当于电池板成本 25% 的退税,最高可达 15,000 南非兰特(约合 5,646 元人民币),计划总预算为 40 亿南非兰特(约合 15 亿元人民币)。该计划仅适用于标称容量大于等于 275 W 的光伏组件。此外,政府对企业的可再生能源税收优惠力度更大,从 2023 年 3 月 1 日起,企业将够获得可再生能源投资成本的 125%的税收减免,项目规模没有门槛,总预算为 50 亿南非兰特,期限两年。

澳大利亚昆士兰州计划规范废弃光伏组件的回收工作。2023 年 3 月,澳大利亚昆士兰州政府正在征求一项行动计划草案的反馈意见,该计划提议禁止在使用寿命结束时将太阳能电池组件倾倒在垃圾填埋场,昆士兰州还宣布投资超过 250,000 澳元(约合 115 万人民币)用于一项名为“太阳能管理计划”的行业主导太阳能电池板回收试点计划。

印度火力发电厂强制配置 40%的可再生能源。2023 年 3 月,印度电力部 (MoP) 已强制要求在 2023 年 4 月 1 日至 2025 年 3 月 31 日期间上线的火力发电站搭配至少 40%的可再生能源容量以满足可再生能源发电义务,也可通过向市场第三方购买来完成发电义务的指标。

大量囤积在美国海关的光伏组件近期顺利清关。2023 年 3 月 6 日,美国官员证实美国开始放行从中国进口的光伏组件,中国企业天合光能、晶科能源也证实了该消息。截至 2022 年 10 月,美国海关已扣押了超过 1000 批的光伏设备,此次放行短期内环节了美国本土的组件需求缺口。此次放行主要由于短期光伏组件需求缺口较大,后续中国组件的清关难度将取决于美国本土装机需求和可替代产能情况。

2.1.1 主材:上游价格大幅反弹,组件价格相对平稳

近一个月,硅料重返降价通道,电池片、组件价格随之下跌,硅片价格相对平稳。正如上月预测,上月硅料价格反弹非市场供需驱动,涨价不可持续,短期重返下行通道,电池片、组件也随之降价。由于高品质坩埚紧缺并涨价,硅片成本上涨,有效产能受限,价格相对平稳。不同品质的坩埚将影响硅片成本,其中非硅成本差距可超 20%,约 0.01-0.02 元/W,有保供能力的硅片企业将拉开盈利差距。

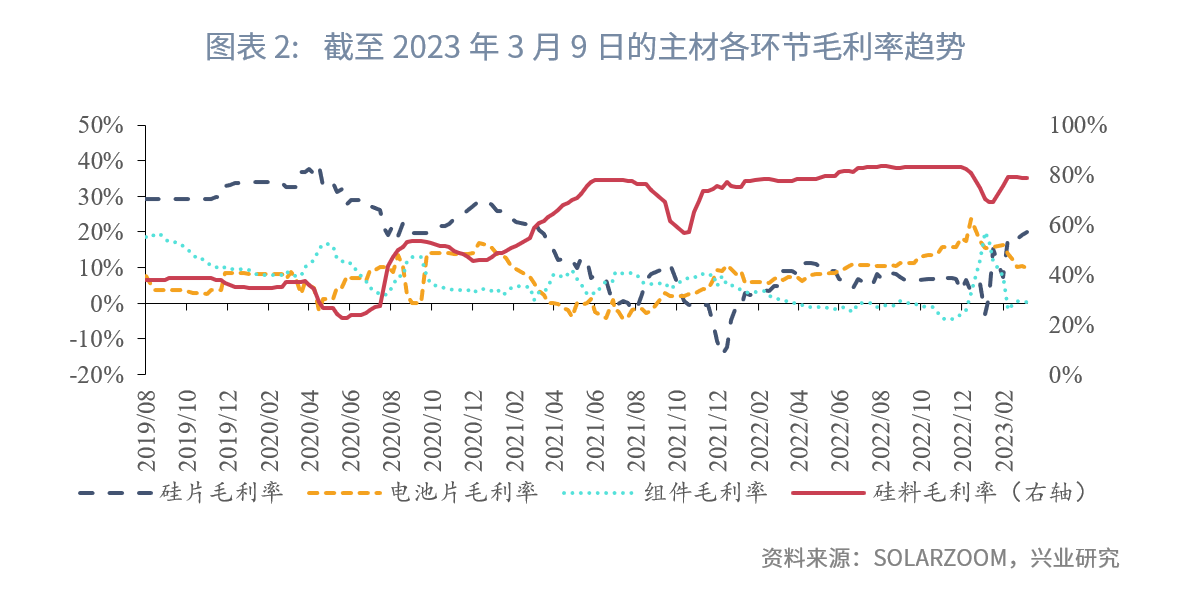

本月价格反弹使硅料和硅片毛利率提升,组件毛利率骤降。硅料:毛利率依旧处于高位,未来降价空间大。硅片:毛利率有所恢复,有高品质石英坩埚保供的企业将拉开毛利差距。电池片:毛利率微跌,但整体水平相对平稳。组件:在此次上游价格反弹中,毛利率骤降至 0%左右,预计后续有所恢复。

2.1.1 辅材:胶膜价格有所反弹

近一个月,银浆与玻璃成交价下跌,胶膜价格相对平稳。银浆:价格下跌 4%左右,短期价格主要跟随白银价格的涨跌趋势,2023 年银浆整体需求量较高。胶膜:胶膜成交价在前几个月涨价后,价格进入平稳态势,短期以消化近期涨幅为主。玻璃:虽然组件厂开工率不低,但玻璃在产产能较高,短期内价格低位运行的态势难以转变 。

据工信部数据,2022 年光伏产业链各环节产量再创历史新高,主材四环节分别达到 82.7 万吨、357GW、318GW、288.7GW,同比增长均超过 55%,行业总产值突破 1.4 万亿元人民币。

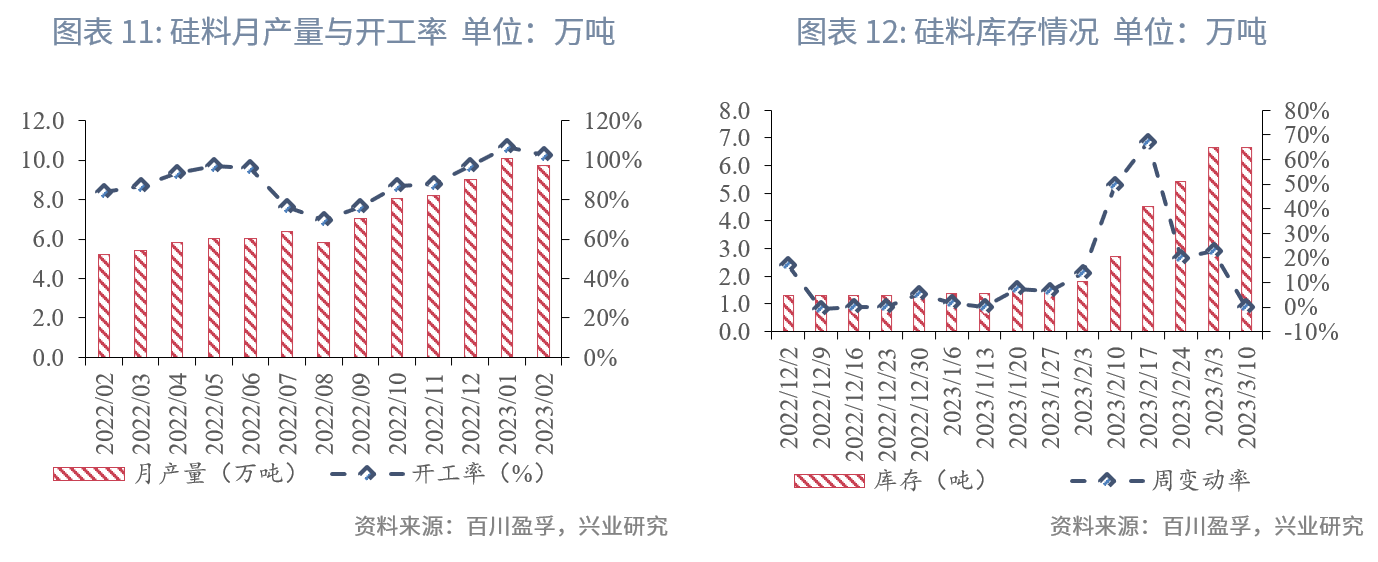

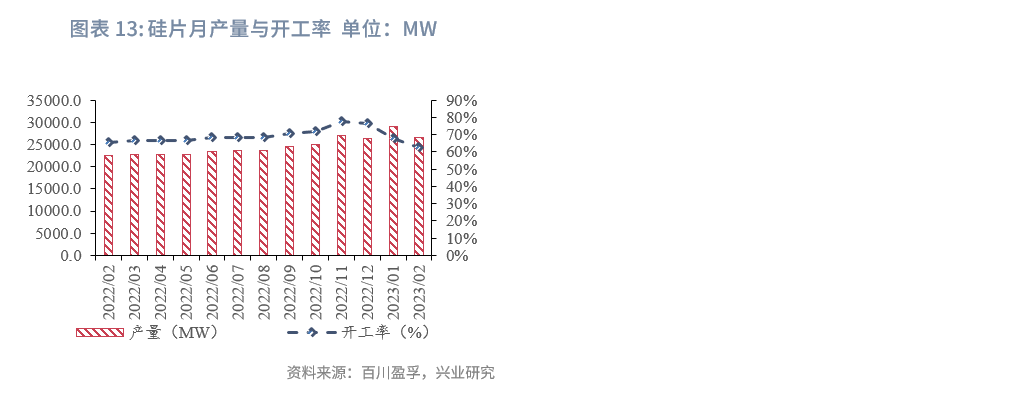

硅料开工率维持高位,库存增多,硅片开工率走低。硅料:2 月份的产量和开工率略有下降,但仍在高位,后续产能持续释放后,开工率会有所回落。硅料库存仍有增长,短期将维持在高位,。硅片:产量有所缩减,开工率走低,跌至 62%左右,主要由于 2 月硅料短期价格反弹,影响开工。此外,高品质坩埚短缺,低品质坩埚降低单位产量。

2.3.1 国内招投标:N 型组件招标量占比大幅提高

近一个月国内光伏 EPC 开标超 6GW。2023 年 2 月,据不完全统计,光伏 EPC 项目开标数量约 170 个,总计容量约 6.1GW,集中式占比较高。大 EPC 的均价在 3.85-4.09 元/瓦的区间,环比降低约 2-6%。预计后续光伏 EPC 开标量将稳步增加,EPC 价格将随组件降价而持续下降。

2023 年 2 月 17 日,国电投开启 5.65GW 的光伏组件集采。按组件要求看,双面组件占比超 37%,N 型组件占比高达 32%,相比年初中国电建 26GW 组件招标不足 4%的 N 型占比,占比成倍提高。此次招标预示着下游对 N 型组件(以 TOPCon 为主)接受度较高,未来 N 型组件溢价将有市场需求保障,短期供不应求。

2.3.1 海外装机:部分国家 1 月装机延续增长态势

海外装机依然延续增长态势。海外部分国家公布 2023 年 1 月份光伏装机数据。德国光伏装机约 780MW,同比增长 53%;意大利光伏装机约 296MW,同比增长 179%。

3.1.1 定向增发

定增实施:2023 年 2 月 17 日至 3 月 14 日,暂无光伏企业实施定向增发。定增预案:截至 2023 年 3 月 14 日,共有 12 家光伏上市企业和 3 家非光伏上市企业(定增目的为光伏扩产项目)的定增预案在进行中,预计融资总额超 400 亿元,环节包含主材、辅材、原材料、设备等。近一个月公布的企业为利元亨和宝馨科技,两家并非传统光伏企业,但此次定增的募集资金用作光伏设备与主材的扩产项目。

3.1.1 可转换公司债券

可转债发行: 2023 年 2 月 17 日至 3 月 14 日,暂无光伏企业发行可转债。可转债发行预案:截至 2023 年 3 月 14 日,共有 4 家光伏上市企业和 1 家非光伏企业(可转债发行目的为光伏扩产项目)的可转债发行预案在进行中,发行规模超 230 亿元。近一个月内,晶澳科技与双良节能更新了方案进度,均通过了股东大会。

近一个月,扩产签约项目数量和规模减少。据不完全统计,2022 年 2 月 17 日至 2023 年 3 月 10 日公告的项目信息共 27 起,其中国内项目投产 4 起,国内项目开工共 3 起,国内项目签约共 15 起,海外项目共 5 起。国内签约的扩产项目以电池与组件为主,产能分别 31GW、55GW。近一个月项目签约的规模与数量相较上月有明显减少。

近一个月,电池和组件扩产签约项目以新进入者为主。由于大部分光伏龙头企业已完成产能计划及布局,近期扩产签约项目以新进入为主,新进入者包括正奇控股、三五互联、宏润建设、无锡云程等。新进入者们欲通过此次技术迭代跨行进入光伏行业,然而光伏制造并非纯粹的资金密集型行业,对成本控制要求较高,需要依靠技术与工艺经验的积累,新进入者的主要优势在于无旧产能负担,但后续能否跑出来需待市场验证。

海外光伏产能扩张规模较小。近一个月,海外光伏产能扩张主要集中在欧美及印度,未来这几个地区仍将是海外产能扩张的聚集地。相比国内,海外的产能扩张规模有限,且成本与技术不具备优势,短期不会对国内产业造成重大冲击,但已有多个国家决定发展本土光伏制造,需持续跟踪后续海外产能情况。

转载声明

转载申请请联系market-service@cib.com.cn邮箱,我们尽快给予回复。本报告相关内容未经我司书面许可,不得进行引用或转载,否则我司保留追诉权利。

服务支持人员

-

李璐琳021-2285275113262986013liliulin@cib.com.cn

-

汤灏021-2285263013501713255tanghao@cib.com.cn