硅谷银行的生死三重门—硅谷银行缘何行至关闭?

美国西部时间 2023 年 3 月 10 日(北京时间 2023 年 3 月 11 日凌晨),美国联邦存款保险公司(FDIC)宣布关闭硅谷银行。

从硅谷银行的财务报表情况来看,其出现风险的三大命门分别是资产负债结构错配造成的流动性风险、大规模债券持仓浮亏,以及未能在资本充足率计算中体现债券浮亏(Unrealized Losses)对资本的侵蚀。

从资产负债结构错配来看,硅谷银行负债端此前吸收了大量的不计息活期存款,占比一度超过总资产的近 60%。与之相对应,其资产端却配置了大量的长久期持有至到期债券,占比一度高到 60%。这就使得其中在活期存款被取出时,不得不抛售债券。

从大规模债券持仓浮亏来看,2022 年末,硅谷银行资产端持有至到期项下持有债券占到总资产的 43.12%,可供出售金融资产项下持有债券占到总资产的 12.31%。随着美联储的加息,这两部分债券经历了大额浮亏。一旦银行无奈提前抛售债券,则银行利润和资本将被严重侵蚀。

从浮亏对资本的影响角度来看,由于会计准则和美联储的分类监管规则,硅谷银行持有至到期项下和可供出售项下的浮亏均未扣减资本,从而使得债券浮亏的背景下,核心一级资本充足率一定程度虚高。

虽然硅谷银行的资产负债表特殊性较强,但由于美联储加息对美国债券市场的影响,债券浮亏对银行利润和资本的压力在各个美国的银行中不同程度的普遍存在。特别是对于持有至到期项下持有债券占总资产比例较高的各类银行,以及可供出售项下持有债券占总资产比例较高的中小银行(由于其可以选择豁免在核心一级资本计算中扣减可供出售项下的未实现损失),这些浮亏对利润和资本的潜在压力尤甚。未来,若美联储继续收紧货币政策,存款增速持续下滑,或将有其他银行迫于无奈抛售债券,进而侵蚀利润和资本,出现类似硅谷银行的情况。在这其中,存款稳定性相对较差的部分中小银行风险或更容易出现风险。

美国西部时间 2023 年 3 月 10 日(北京时间 2023 年 3 月 11 日凌晨),美国联邦存款保险公司(FDIC)发布新闻稿

硅谷银行本次出险的一大导火索在于部分科技公司及风投公司建议客户从硅谷银行中撤出存款。若我们进一步考察硅谷银行的负债端可以发现,2021 年期间硅谷银行的负债端不计息活期存款快速增长。与之相对应,资产端快速膨胀的则是持有至到期项下的债券投资。

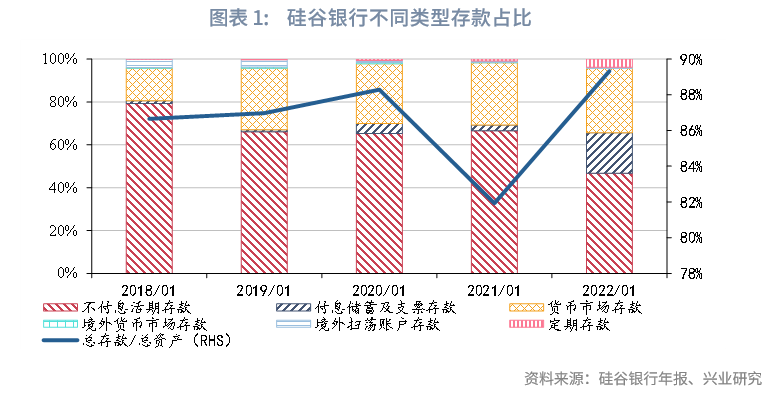

从负债端来看,硅谷银行的不计息活期存款(noninterest-bearing demand deposit)是其最为重要的负债来源。从 2018 年开始,硅谷银行的存款与总资产的比值长期维持在 80%以上。在不同的存款之中,2021 年年底前,硅谷银行的存款有 70%左右来自于不计息活期存款(noninterest-bearing demand deposit)。出现这一情况的主要原因是,硅谷银行的服务对象多为美国的科技创新公司以及以科技创新为投资对象的风投基金或私募基金。上述企业为了确保能够有充足的资金开展并购或研发投资,因此往往在银行中留存了大量流动性较好的存款。

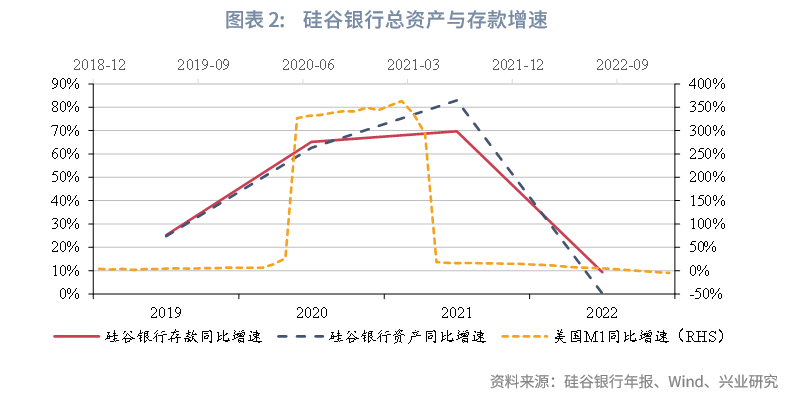

2020 年开始,为对冲疫情负面影响,美联储及财政部采取一系列应对措施,美国 M1 与 M2 同比增速快速提升。这带动硅谷银行的不计息活期存款的快速增加,导致硅谷银行存款总额在 2020 年与 2021 年保持了 60%以上的同比增速。与此同时,硅谷银行资产端也出现了快速的扩张,在 2020 年与 2021 年,硅谷银行总资产同比增速分别为 62.68%和 82.93%。

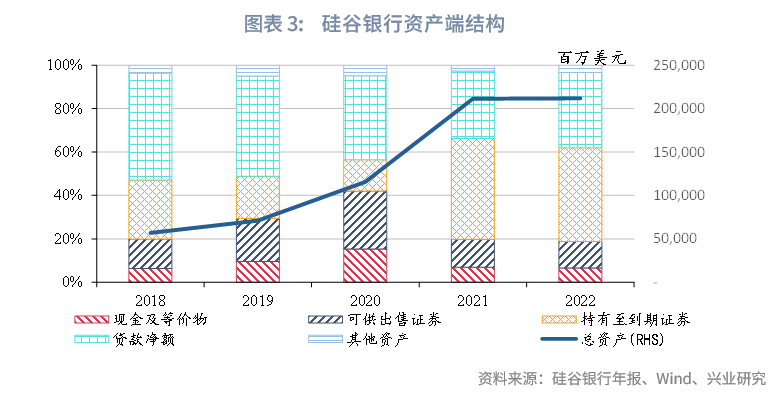

硅谷银行负债端拥有大量不计息活期存款的同时,其资产端的现金及等价物却相对较少,更多的资产集中于长久期的持有至到期证券。在硅谷银行的资产端,其现金及等价物的占比相对较低,从 2018 年底至今,除了 2020 年底现金及等价物在总资产中的占比达到 15.30%之外,其余年份的占比均低于 10%。与此同时,被计入可供出售(Available-for-sale)和持有至到期(Held-to-maturity)项目的持有证券占比则持续增多,由 2018 年的 40.89%上升到了 2021 年底 59.35%的高点。特别是从 2021 年年报开始,硅谷银行持有至到期项目拥有的证券规模快速扩张,一度占到总资产的 46.47%。

应当指出的是,硅谷银行的债券投资主要为美国国债和政府支持机构所发行的债券或抵押贷款支持证券(MBS),在日常的市场环境下流动性仍相对较好。因此,若单纯出现负债端存款规模快速下降等挤兑的情况,硅谷银行所持有的债券也能够较快速的变现,从而使其能够应对各类存款的兑付要求。

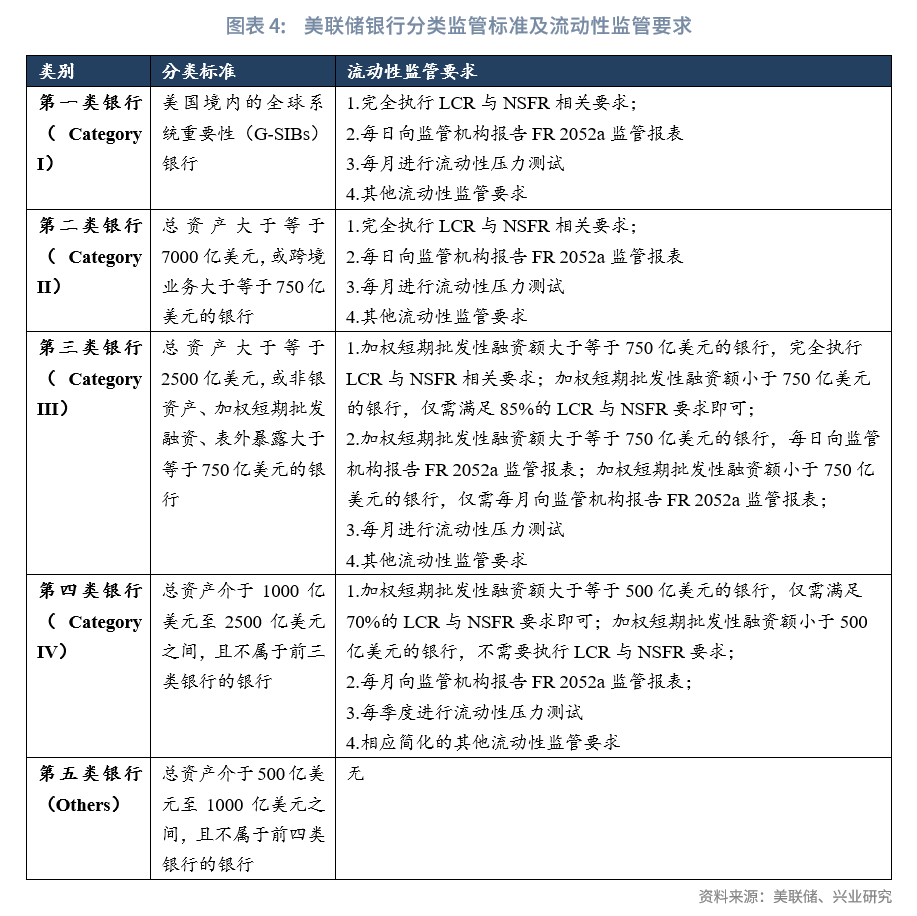

不过值得注意的是,根据美联储的银行分类监管规定,硅谷银行当前不需要满足净稳定资金比例(NSFR)与流动性覆盖率(LCR)的流动性监管指标要求。此前,我们在 2019 年 11 月发布的报告《中小银行“适配性”监管的国际实践镜鉴——美联储修改银行监管规则的启示》

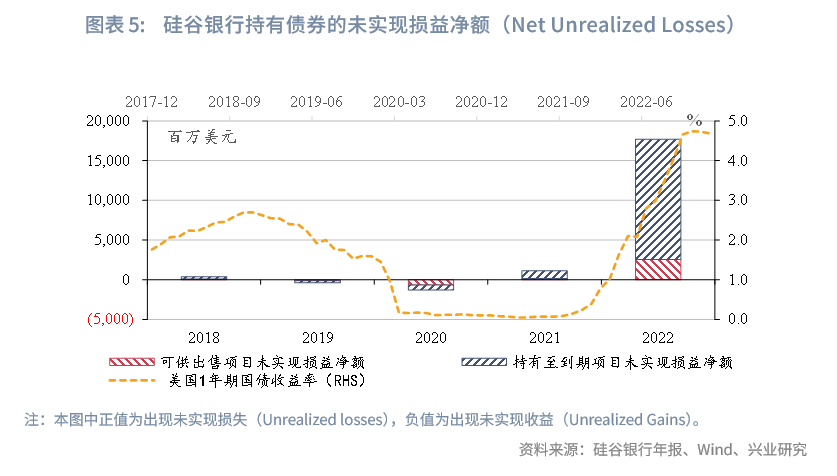

从 2021 年开始的美国加息周期,使得持有美国国债、政府支持机构债券、MBS 等各类美元计价债券的金融机构出现了大量的浮亏,而硅谷银行由于债券持有量在总资产中占比较大,浮亏尤为突出。

根据美国的银行所采用的会计准则,美国的银行在购买了美国国债、政府支持机构债券、MBS 等之后一般将其计入持有至到期项目(Held-to-Maturity, HTM)或可供出售类项目(Available-for-Sale, AFS)。

对于计入 HTM 项目的债券,由于银行将持有该资产的目的列为了持有至到期收取合同约定的定期利息和本金偿付,因此银行持债过程中由于债券价格波动所产生的未实现损益(Unrealized Losses/Gains)并不在利润表中明确体现。因此只有在 HTM 项目的债券被重分类入 AFS 项目或出售之后,债券价格的波动产生的浮亏才能被考虑进利润表之中。

对于计入 AFS 项目的债券,由于银行持有该资产的目的既可以持有至到期也可以中途予以出售,因此银行持债过程中由于债券价格波动损产生的未实现损益(Unrealized Losses/Gains)将计其他综合收益(Accumulated Other Comprehensive Income),被作为银行资产负债表中权益的一部分。而只有在银行出售 AFS 项目下的债券时,持债过程中所产生的未实现损益才会转为已实现损益(Realized Losses/Gains)进而影响收入和利润情况。

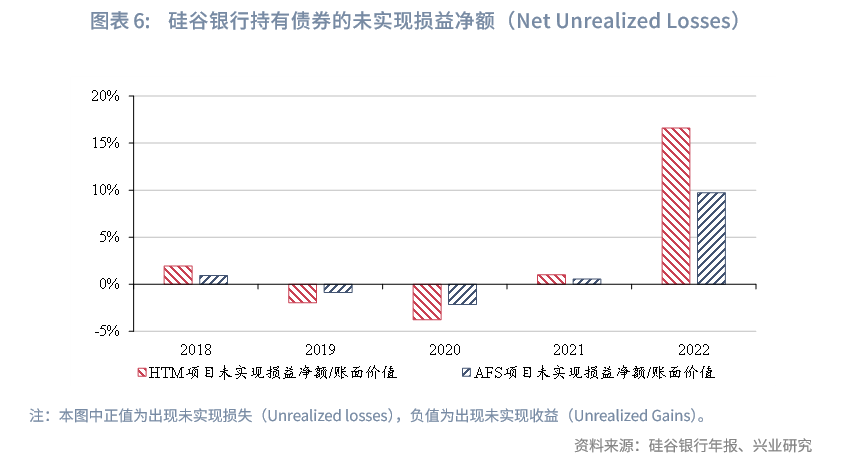

从硅谷银行的实际情况来看,在美联储 2020 年降息期间,其持有至到期项目和可供出售项目均出现了小额的未实现收益(Unrealized Gains)。2021 年美联储进入加息周期之后,随着美国各期限国债利率的上升,其持有至到期项目和可供出售项目出现了大额的未实现损失(Unrealized Losses)。从未实现损失占其债券投资账面价值的比例来看,2022 年底,HTM 项目和 AFS 项目的相应比例分别为 16.60%和 9.72%

在此情况下,虽然并未在损益表上体现,但是硅谷银行实际上已经承担了大量的债券浮亏。如果这些债券能够持有至到期,那么浮亏将被逐步消化;如果这些债券不能持有至到期,那么浮亏将被计入利润表,影响银行净利润,从而侵蚀银行资本,降低银行的资本充足率和稳定性。

综上可知,如果银行单纯只是通过期限转换将活期存款转化为持有至到期的高流动性债券,而持有的债券并无浮亏,那么银行也可以一定程度应对挤兑。如果银行只是单纯的在债券上持有了大量的浮亏,而负债端相对稳定能够将资产端的债券持有至到期,那么银行也可以持有债券到期从而避免浮亏过快侵蚀资本。因此,硅谷银行本次出险是资产负债结构错配,与美联储大幅加息下债券市场震荡两大因素共同作用的结果。

由于美联储对于不同类型银行的“适配性”差异化监管规则和会计准则,硅谷银行在持有至到期项目和可供出售项目下持有债券导致的未实现损失(Unrealized losses)日常并未在资本净额中体现,进一步导致了银行资本充足率的虚高,推升了硅谷银行“地震”的烈度。

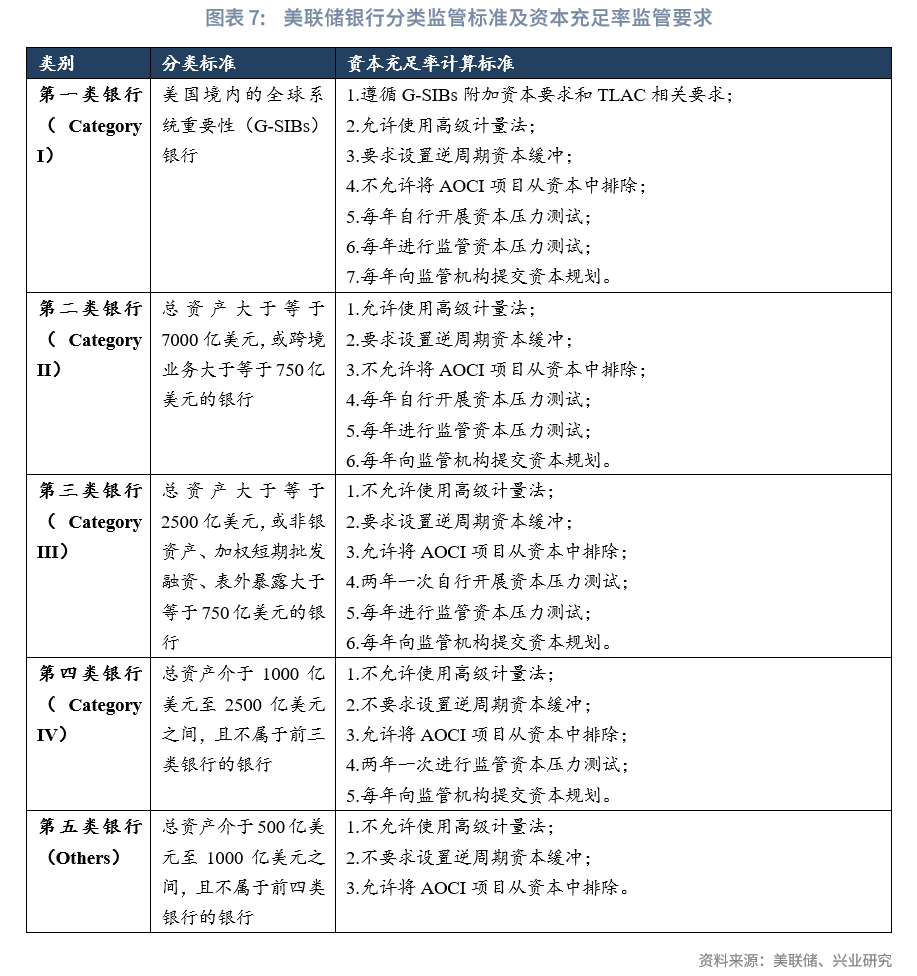

第一,对于美国的部分中小银行而言,其可以选择不将未实现损益(Unrealized Losses/Gains)列入核心一级资本净额,从而导致这部分银行可供出售项目下债券的浮亏也不会影响核心一级资本净额。

如前所述,我们在 2019 年 11 月曾发布《中小银行“适配性”监管的国际实践镜鉴——美联储修改银行监管规则的启示》,梳理了美国银行业分类监管的要求。根据美联储的分类监管要求,第三、四、五类银行允许在规则落地初始计量伊始,选择将其他综合收益(Accumulated Other Comprehensive Income)不计入核心一级资本之中。

此前,我们在上述报告中指出了联储分档差异化监管要求的考虑是:“_按照美国 GAAP 会计准则,可供出售(Available for sale)证券的未实现损益(Unrealized Gains&Loss)等项目可被计为 AOCI 的一部分。然而,在利率市场化环境下,由于利率振幅较大等原因,这些项目波动较大,若将这些项目计为核心一级资本的一部分,将导致银行资本水平波动剧烈影响商业银行资本规划,甚至部分银行出于审慎考虑将增加资本储备来设置缓冲避免项目波动造成资本充足率不达标的风险,进而造成提高金融机构成本。_”

由于硅谷银行被分类为第四类银行,在 2019 年规则落地之初,其选择了享受 AOCI 不计入核心一级资本的计算方法。因此,其 AFS 项目下的所有浮亏,均未如大银行一般被从核心一级资本扣减。从而造成了其核心一级资本的虚高。

根据我们的计算,若将其 AOCI 项目中豁免扣减核心一级资本的 18.8 亿美元重新扣减核心一级资本(136.97 亿元),则将导致硅谷银行核心一级资本充足率由 2022 年底的 12.05%下降至 10.40%。

第二,对于持有至到期项目下债券的未实现损失(Unrealized Losses),若该债券未能重分类为可供出售项目或直接出售,那么未实现损失将不会影响核心一级资本净额。

根据美国当前的会计准则,持有至到期项目下债券的未实现损失既不体现在利润表中,也不体现在资产负债表中。因此,美国各类银行在持有至到期项目下持有债券所招致的浮亏都不会对核心一级资本产生扣减。但是,如果该银行由于持债目的变化、流动性考量等因素,将持有至到期项目下债券重分类至可供出售项目或直接出售该债券时,那么这部分未实现损失将可能直接对银行的核心一级资本净额产生冲击。

从硅谷银行的实际情况来看,由于 2022 年底其持有至到期项目下持有的债券数额占到了总资产的 43.50%,因此该部分债券的浮亏尤为巨大,其未实现损失在 2022 年底为 151.6 亿美元。若将其还原扣将核心一级资本净额,则硅谷银行的核心一级资本充足率将由前述的 10.40%进一步下降至-2.94%。即使不考虑 AOCI 计入核心一级资本的影响,硅谷银行的核心一级资本充足率也将由原来的 12.05%下降至-1.29%。均大幅低于美联储要求的 4.5%核心一级资本充足率底线。

由于持有债券浮亏未能体现为对于核心一级资本净额的扣减,在一定程度上隐藏了硅谷银行的潜在风险,使得硅谷银行核心一级资本充足率虚高。

从上文不难发现,硅谷银行出险的三大命门分别是资产负债结构错配造成的潜在流动性风险、大规模债券持仓浮亏以及未能在资本充足率计算中体现债券浮亏对资本的侵蚀。其中的核心在于资产负债结构错配遭遇挤兑后,银行不得不将浮亏计入损益侵蚀资本。由此,我们可以判断,未来负债端稳定性相对较差、资产端承担了大规模浮亏,且浮亏未能在资本充足计算中有着明确体现的美国的银行未来相对而言风险较大。

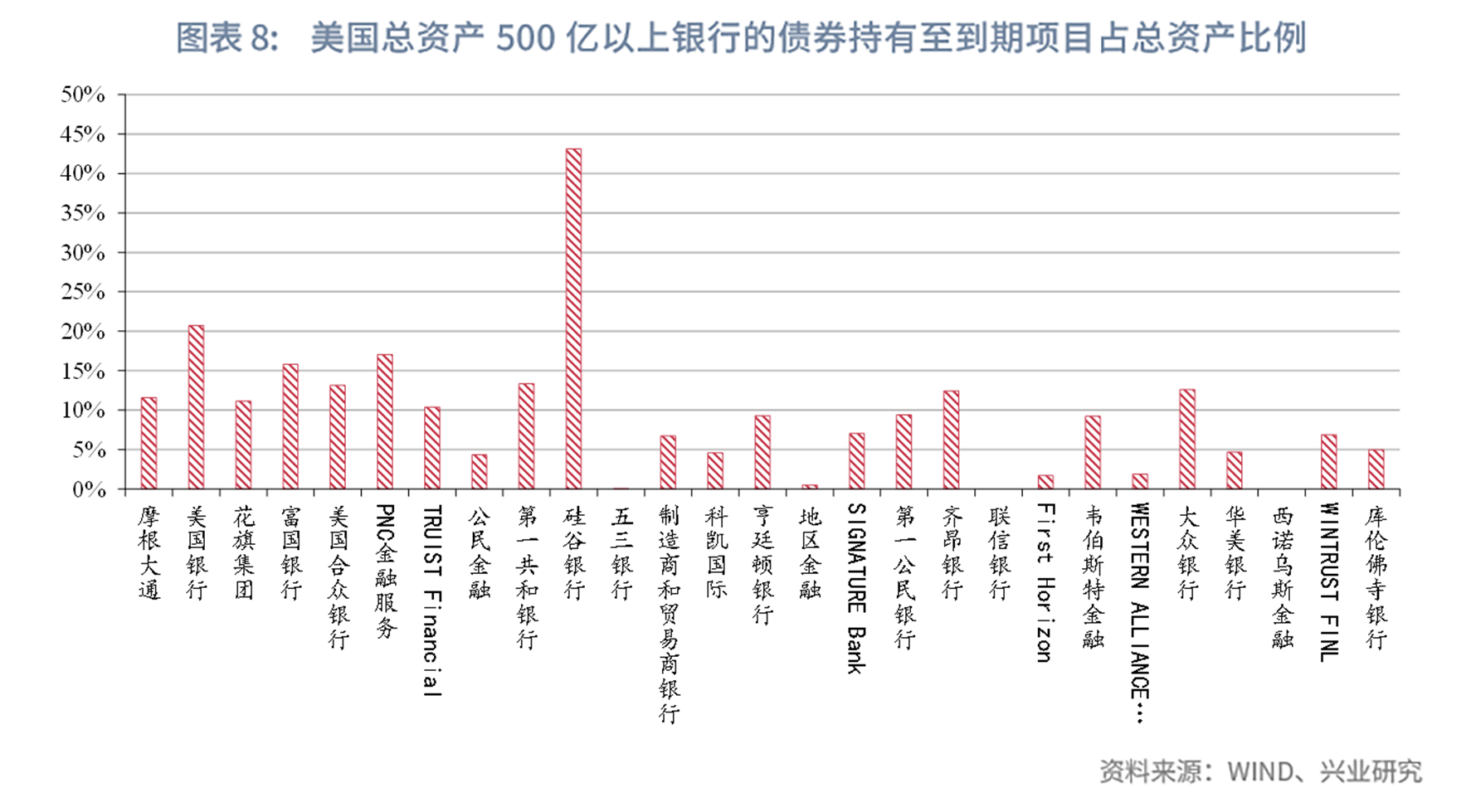

从后两个因素来看,美国的银行中,持有至到期项目占比较高的所有银行,以及可供出售项目占比较高的中小型银行风险可能相对较大。若相应银行叠加负债端活期存款相对较多,且近两年增速较快的情况,则风险程度还将更高。为了聚焦系统性金融风险,下文将主要关注总资产 500 亿美元以上上市银行的上述占比的情况。

从持有至到期项目的占比来看,硅谷银行的持有至到期项目占比远远超过了其他银行。在 2022 年末总资产超过 500 亿美元的美国上市银行中,持有至到期项目占比位居第二位的美国银行该比例也仅有 20.74%,远远不及硅谷银行的 43.50%。

不过应当指出的是,考虑到硅谷银行在计算持有至到期项目未实现损失之后核心一级资本充足率已为负值。可简单推算,对于持有至到期项目在总资产中占比超过 10%的银行,若其被迫将该项目中的未实现损失最终纳入资本充足率计算中,核心一级资本充足率将有可能下降 20%甚至更高,这其中也包含了部分美国的大型银行。如果银行可以长期持有该项目中债券至到期,则可以逐步消化浮亏,避免浮亏对核心一级资本的侵蚀。然而,从各行持有至到期项目资产的平均久期来看,均在 3-5 年以上。

值得注意的是,在总资产 500 亿美元以下的上市银行中也有部分银行持有至到期项目相对规模较大,持有至到期项目在总资产中占比超过 20%。具体为普洛斯佩里蒂银行(Prosperity Bancshare),占比为 37.20%;第一夏威夷银行,占比为 22.93%;必达菲尔特银行,占比为 26.13%等。

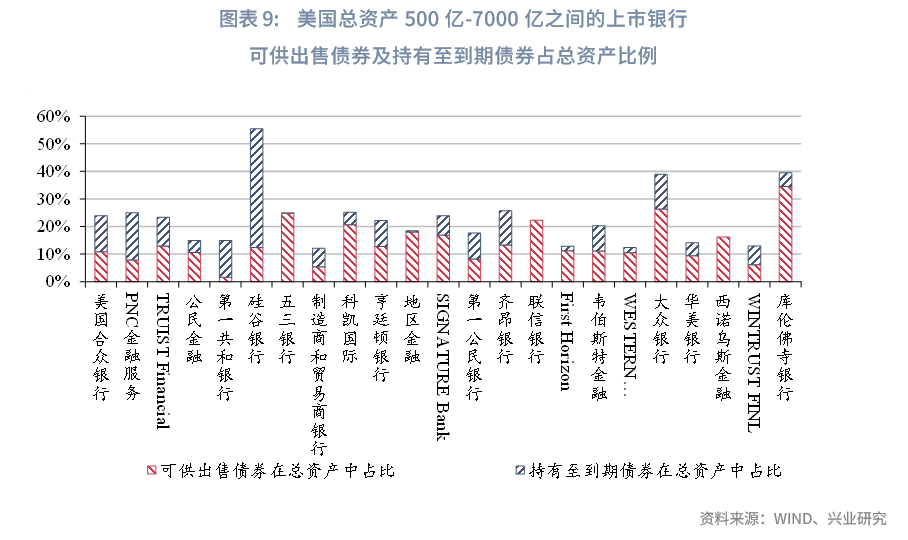

从可供出售项目的占比来看,由于只有第三、四、五类银行可以选择豁免在核心一级资本中体现该项目的未实现损益,而第一、二类的大型银行已经在核心一级资本中考虑了该项目的未实现损益。因此我们主要关注总资产介于 7000 亿至 500 亿的美国上市银行。在加总考虑可供出售和持有至到期项目拥有债券在总资产中占比后,我们可以发现除了硅谷银行外,大众银行(POPULAR)和库伦佛寺银行(Cullenfrost Bankers)占比也相对较高,分别达到了 38.92%和 39.48%。

应当指出的是,如果没有负债端挤兑对资产端形成的抛售压力,资产端上述浮亏将可以随着时间的流逝逐步被消化。因此,对于个体银行的状况还要结合银行持有的现金及其等价物的占比,以及负债端活期存款的占比来进行综合判断。不过由于不同银行的存款数据披露口径差异较大,因此难以对美国总资产大于 500 亿美元的大中型银行的负债结构进行简单的横向比较。不过应当指出的是,随着美联储货币政策的转向,从 2021 年开始美国的银行存款同比增速就开始大幅下滑,从 2022 年 11 月以来,更是进入了负增长的区间。在此情况下,不同银行或都将面临着规模不等的存款下降压力。

从总体上来看,美国的其他银行资产端在持有至到期项目和可供出售项目拥有的债券占总资产的比例小于硅谷银行,因此其资产负债结构性错配情况或不及硅谷银行。不过,有不少银行在持有至到期项目中持有的债券已经历了较大幅度的浮亏,特别是对于持有至到期项目持有债券占总资产比例较高的银行而言,若其遭遇存款大幅度下降,可能将不得不抛售这些债券,进而使得这些浮亏对核心一级资本形成侵蚀。对于部分小行而言,其可供出售项目的浮亏也暂未扣减核心一级资本净额。

因此,在美联储持续加息推高债券利率的同时,应高度关注持有至到期项目持债相对规模较大的各类银行,以及可供出售项目持债相对规模较大的中小型银行。关注这部分银行在存款下降过程中不得不出售债券使得浮亏被计入损益进而侵蚀核心一级资本的可能。

注:

转载声明

转载申请请联系market-service@cib.com.cn邮箱,我们尽快给予回复。本报告相关内容未经我司书面许可,不得进行引用或转载,否则我司保留追诉权利。

服务支持人员

-

李璐琳021-2285275113262986013liliulin@cib.com.cn

-

汤灏021-2285263013501713255tanghao@cib.com.cn