亚洲美元债概览(上篇)

亚洲美元债广义来说,是由亚洲主体发行的美元计价债券,它可以分为两种类型,一种是亚洲主体发行的离岸美元债券,是欧洲美元债券的一种形式;另一种是亚洲主体在美国本土市场上发行的美元债券,是扬基债券的一种。1971年,新加坡发展银行首次发行亚洲美元债。起初这个市场的参与者主要是亚洲资金,包括亚洲银行和基金公司的离岸分行和子公司。这些投资者对亚洲地区的宏观环境和信用风险有更准确的把握,对于亚洲发行人的接受度更高。近些年来随着亚洲市场份额逐渐扩大,亚洲经济体影响力逐步提升,虽然亚洲投资者依然是主流,但国际投资者的参与程度越来越高。如今亚洲美元债市场已成为美元债券市场的重要组成部分。

一、亚洲美元债市场概览

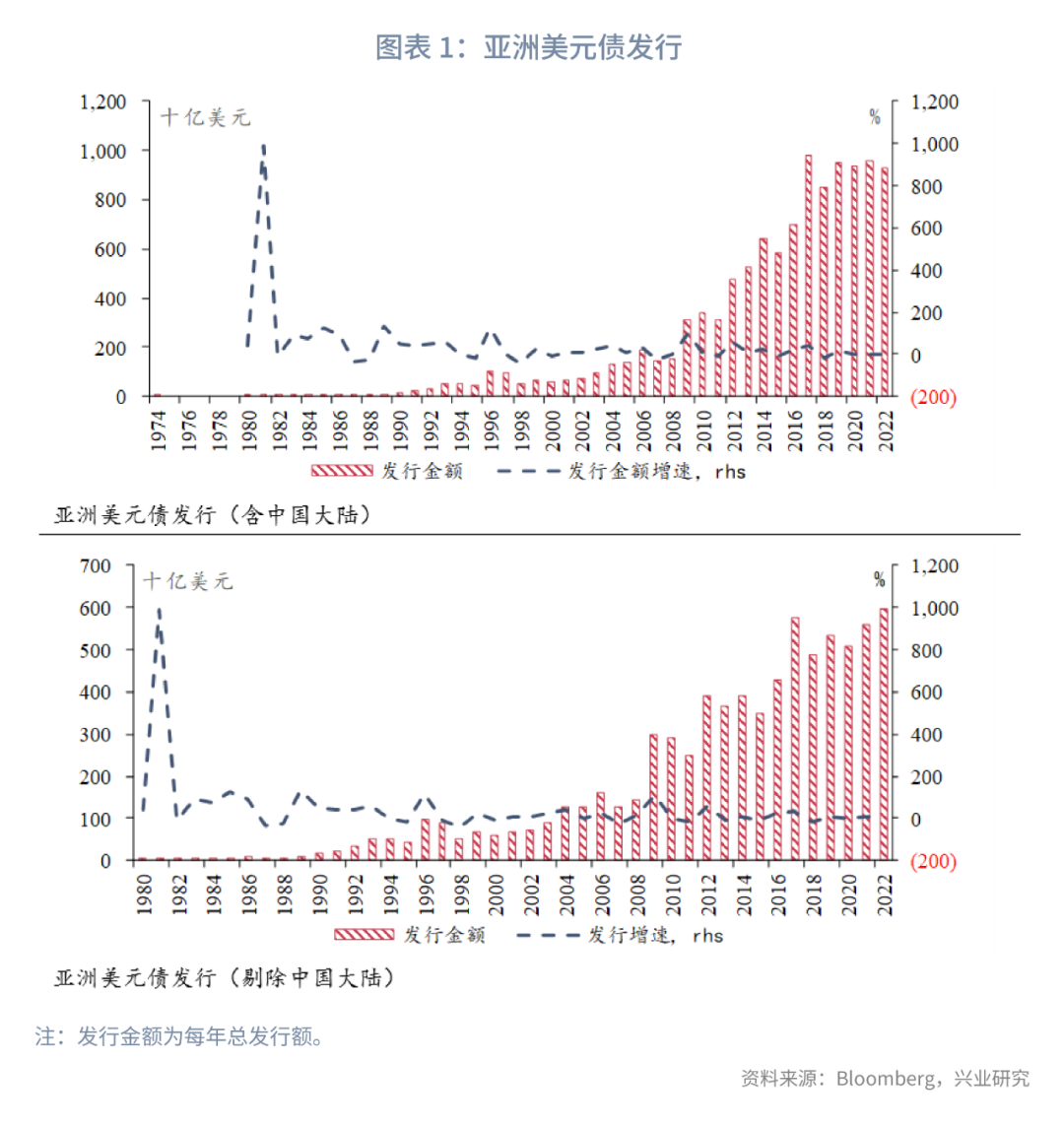

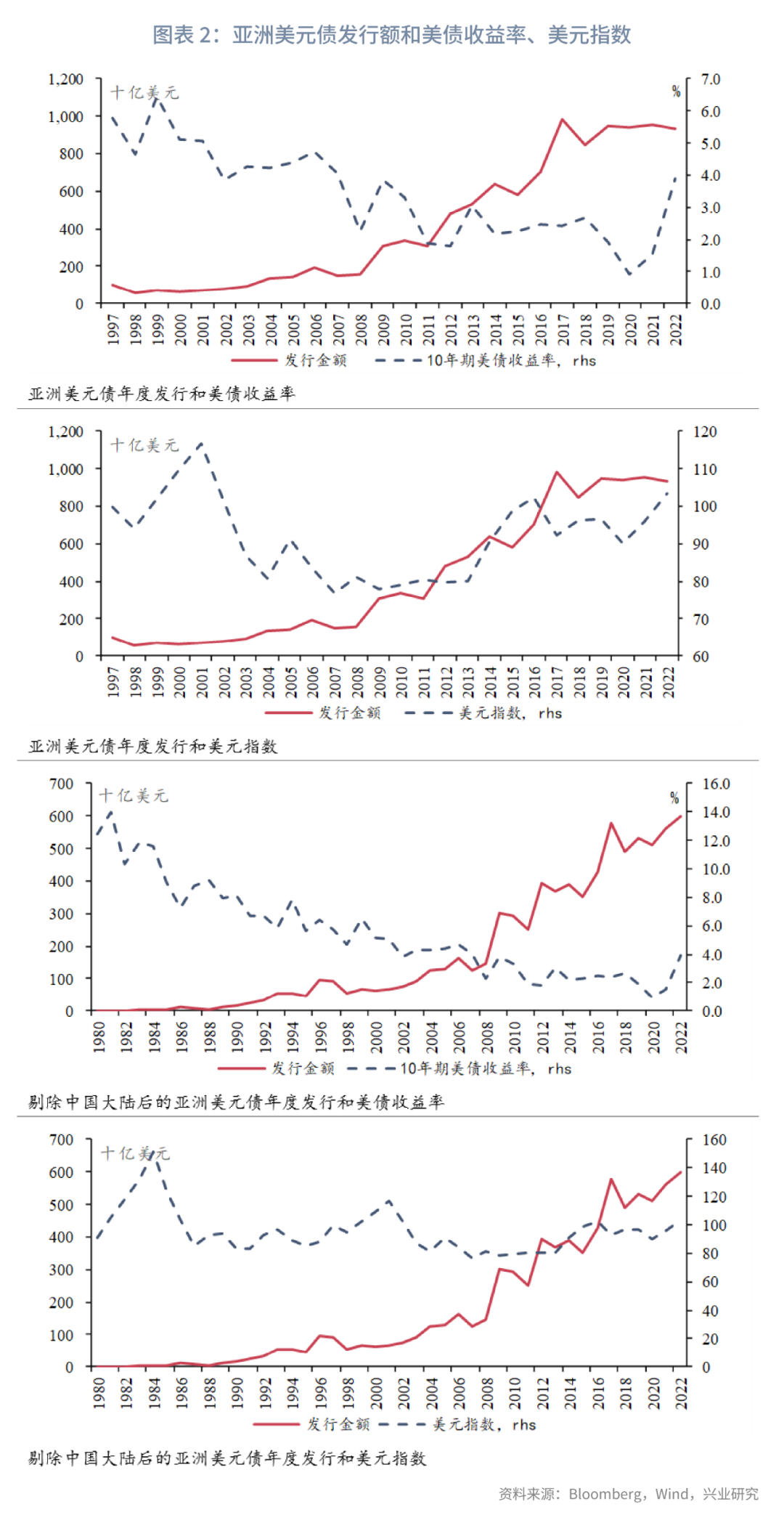

尽管早在1970年代亚洲美元债就已经出现,但市场规模的迅速扩张是在2000年以后。伴随着以中国为代表的亚洲经济体的高速增长,外汇资金需求上升。更多企业需要优化资金成本和结构、扩宽融资渠道和投资者基础,同时也希望能借助美元债发行提高在国际市场上的知名度。而2000年至2020年间,美元债的融资成本也处在长期下行趋势中。因此从2000年至2017年,亚洲美元债发行经历了一波高速扩张期,年发行规模增长了六倍以上。直到2017年后,亚洲经济增速出现回落,美元债发行规模增速才逐步放缓。2022年以来,美债收益率迅速上行,亚洲美元债的发行增速有所放缓,但发行量维持在高位。如果剔除中国大陆的发行额,2022年亚洲美元债发行量创出新高。

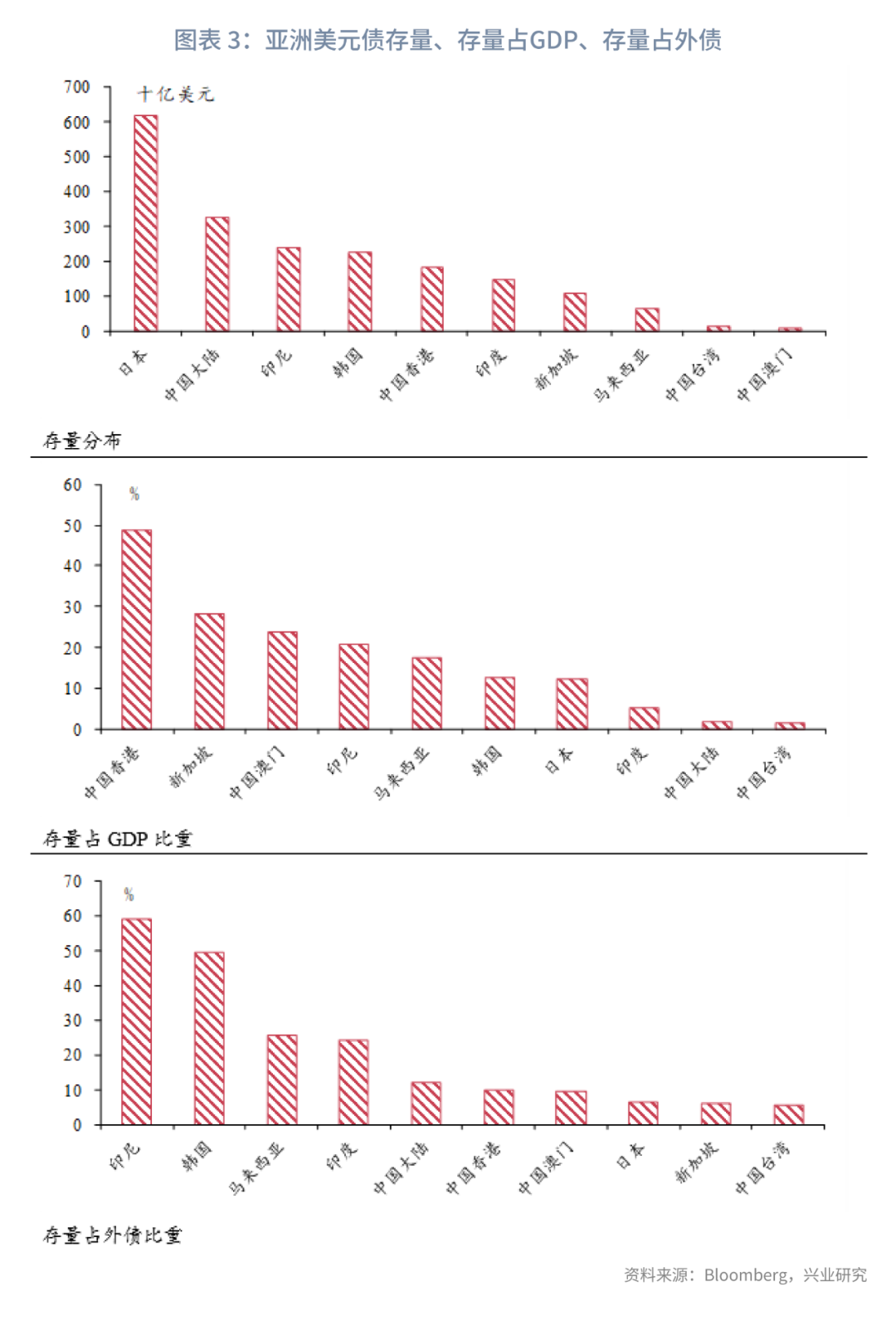

截止2023年1月,亚洲美元债存量规模3.3万亿美元,发行国主要包括日本、中国、印度尼西亚、韩国、印度、新加坡、马来西亚等。其中存量规模最大的经济体是日本和中国大陆,存量占GDP比重最大的经济体是中国香港,存量占外债比例最大的经济体是印尼。

二、亚洲美元债:行业、期限与评级

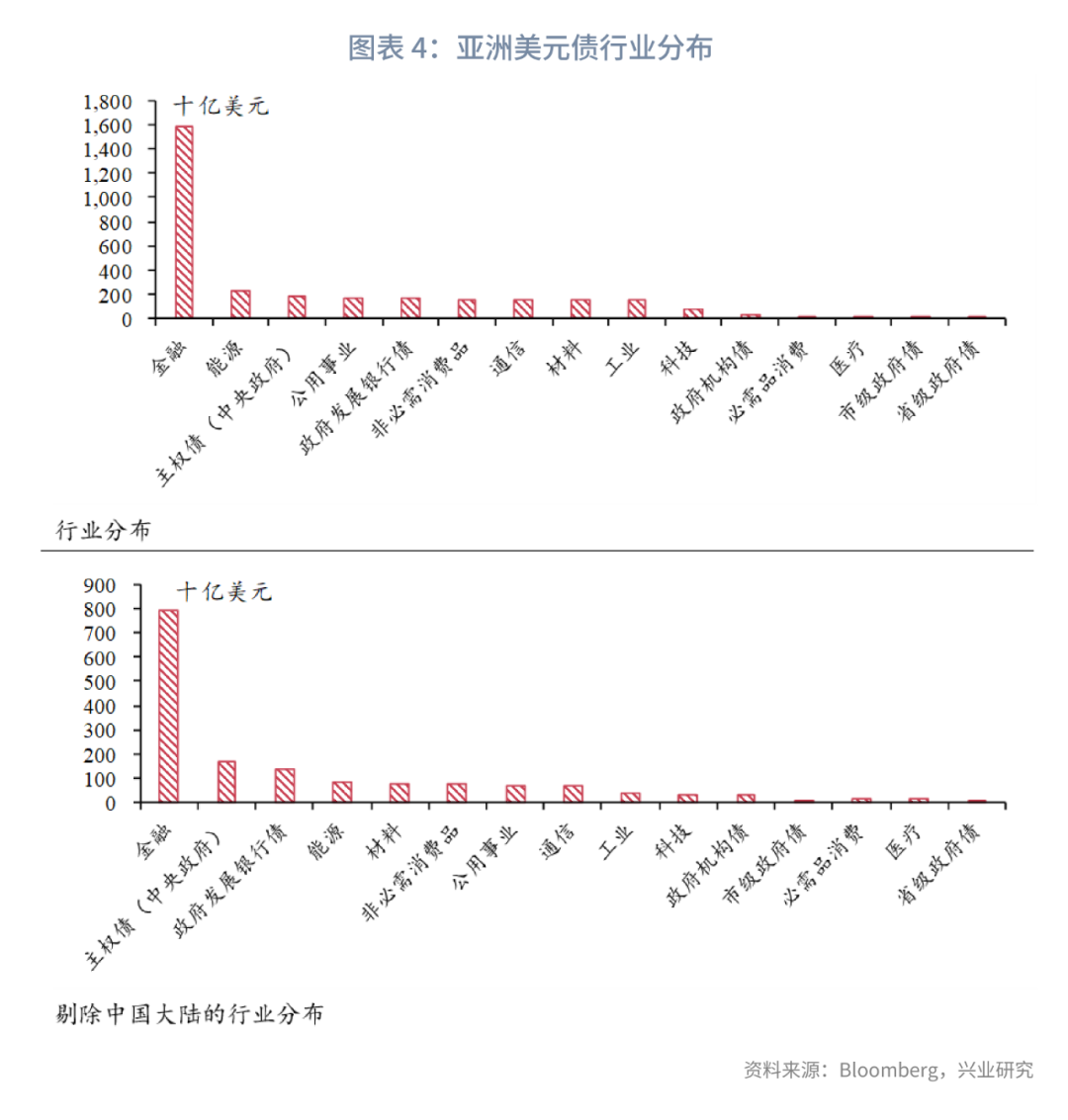

亚洲美元债的发行行业主要包括金融、政府、能源、消费品、科技、公用事业等。分行业来看,存量占比最大的行业是金融、政府、能源,金融占比近一半。根据彭博固定收益行业分类标准(BICS)[1]进行分类,其中政府分类下面包括了主权债(中央政府发行)、省级政府债、市级政府债、政府机构债、政府发展银行债、超国界债、央行债、清算机构债这八个二级分类。其中政府机构债是以政府下属管理机构(例如香港铁路管理部门)为发债主体的债券,政府发展银行债主要是以国家发展银行为发行主体的、为政府部门筹措资金而发行的债券。

在中资美元债中比较常见的中资房地产美元债属于彭博固定收益行业分类标准(BICS)一级分类中金融行业的子类,属于彭博行业分类标准(BICS)二级分类。中资城投美元债则根据发行用途进行分类,在BICS一级分类中,城投债根据发债所筹集资金的最终用途归类进了不同的BICS一级行业分类,包括工业、科技、通信等。而中资金融美元债则涵盖除房地产以外的金融行业美元债,主要包括银行、金融服务、商业金融、人寿保险、财产及意外险、消费金融六个子行业。

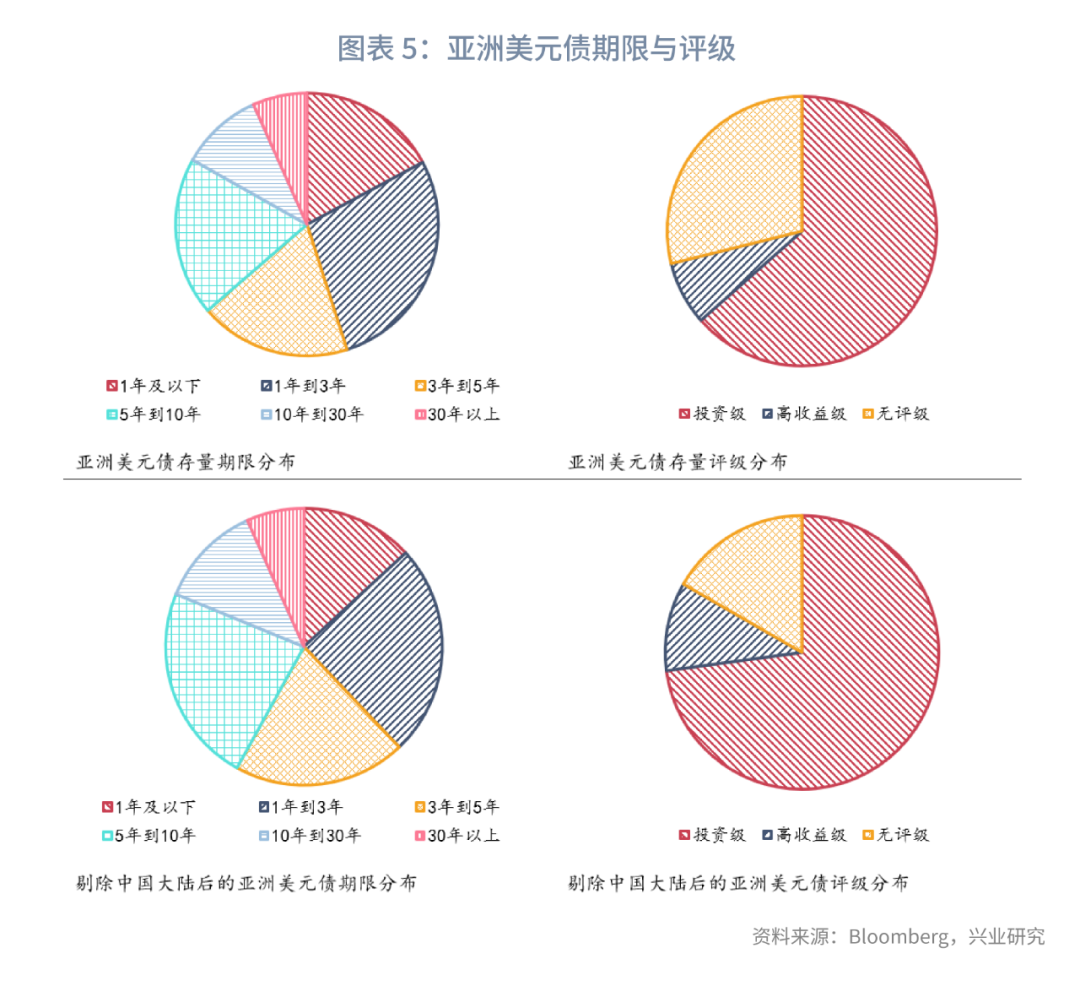

亚洲美元债的期限与评级方面,当前亚洲美元债发行期限多数不超过5年,存量债券评级以投资级为主(投资级的长债发行时投资者接受度相对更高,因而存量中投资级占比较高),新发增量仍是无评级为主。

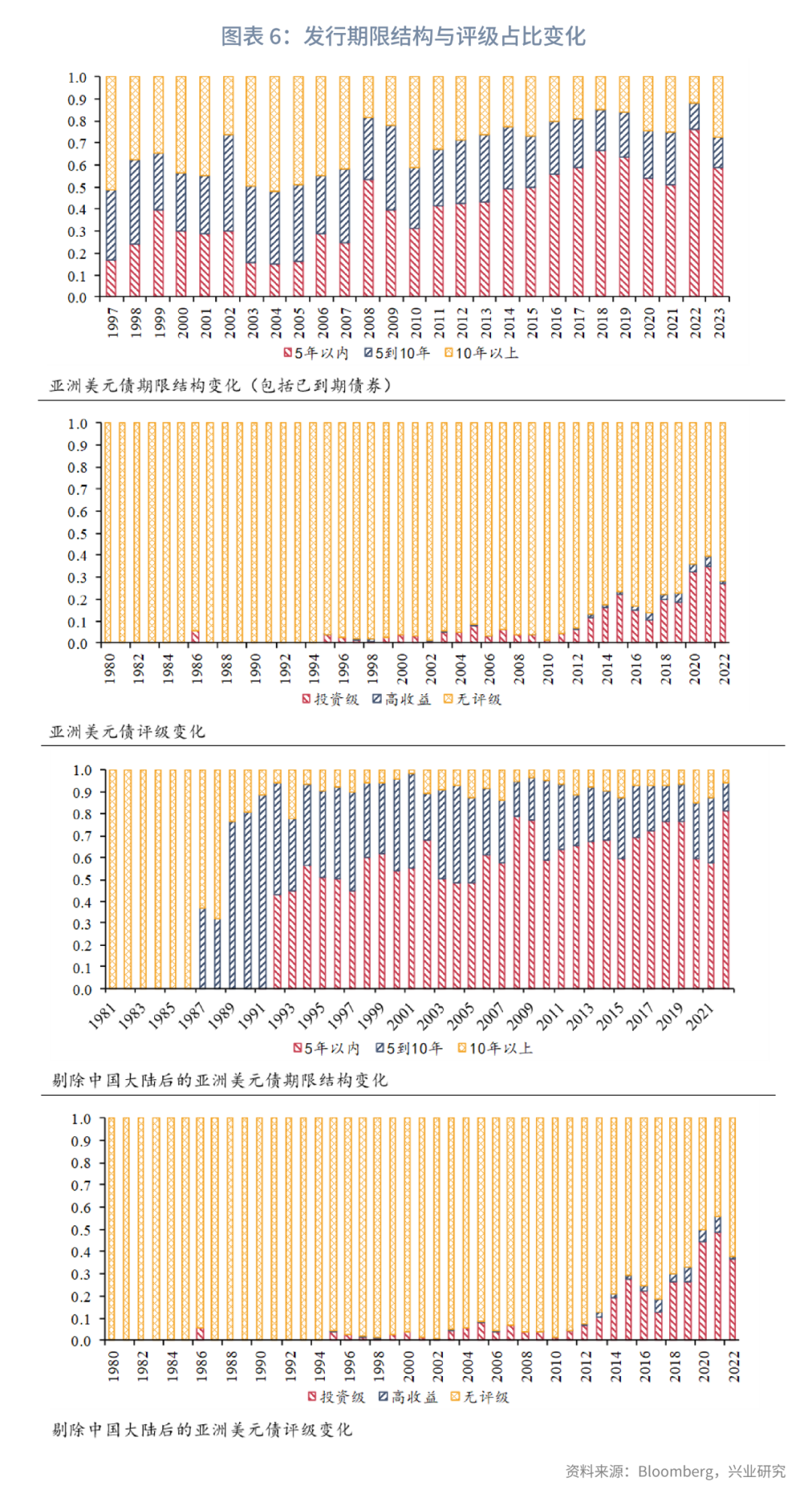

亚洲美元债的发行期限结构和评级近些年发生了较大变化,与宏观环境不确定性及投资者风险偏好相关。当全球爆发较大风险事件时,比如次贷危机、新冠疫情,投资者风险偏好下降,可接受的发行期限缩短。具体来看,2008年以前发行期限超过10年的债券居多。2008年金融危机以后,发行期限在5年以内的债券占比上升,在2018年达到顶峰后再次回落,直到2022年占比再度回升。评级方面,2000年以前多数债券属于无评级,2000年至2008年投资级债券占比逐步上升,2008年金融危机以后回落,2010年之后上升。

此处特别说明,图表5和图表6的数据样本选择不同,图表5涵盖的是现在还活跃(即存量)的亚洲美元债,以研究存量亚洲美元债分布情况。而图表6涵盖的是包括已到期债券在内的所有亚洲美元债,根据发行时间排列,以研究历史上发行主体所发债券的期限、评级分布随时间的变化。

三、亚洲美元债:资管持仓与曲线结构

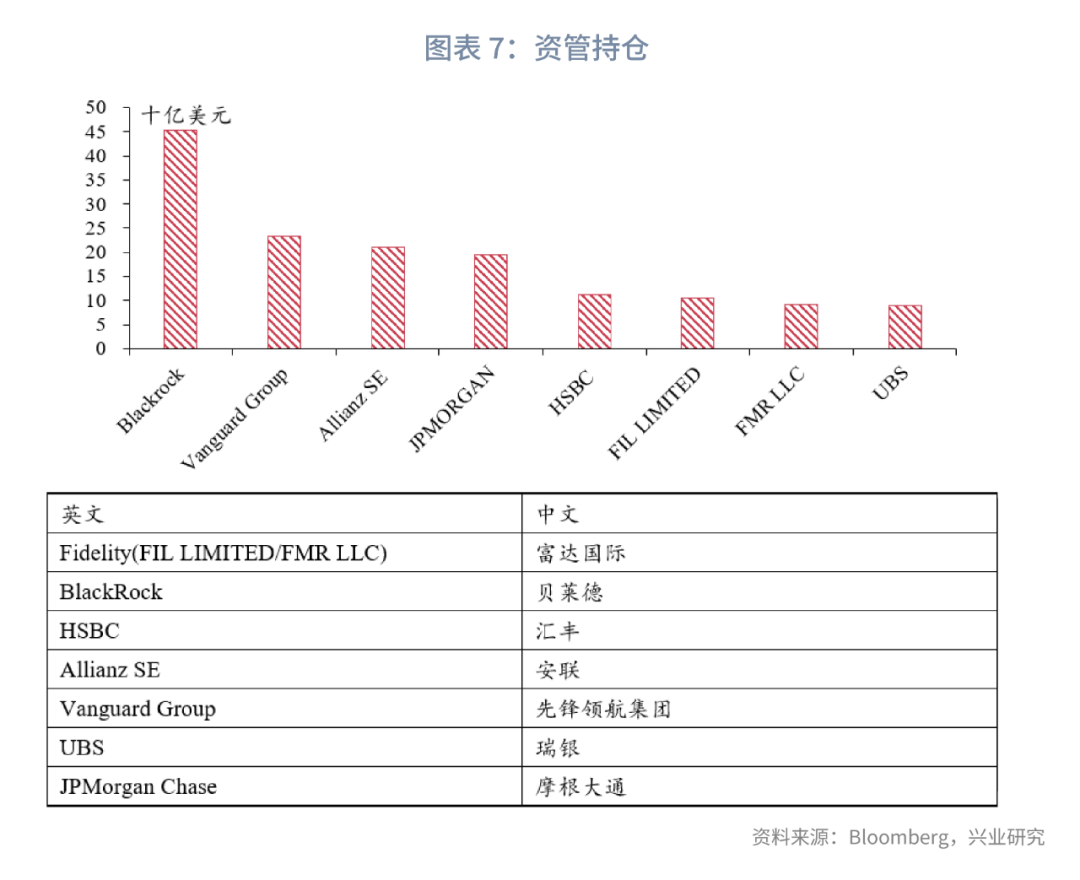

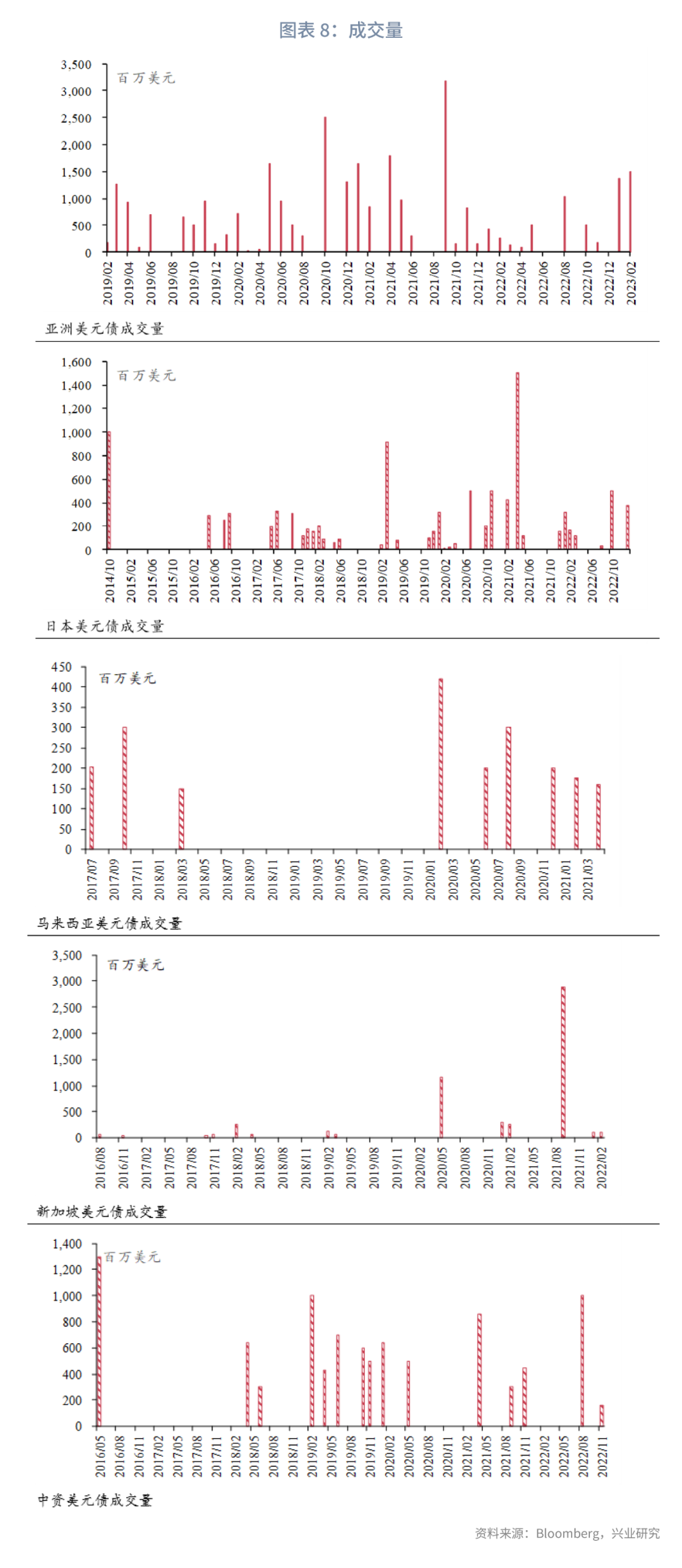

资管持仓方面,亚洲美元债总持仓在4436亿美元,占总存量的13.4%,其中持仓最多的是Blackrock(贝莱德)和Vanguard Group(先锋领航集团)。成交量数据较少,此处选择的是彭博提供的数据作为参考,该数据可能与实际成交情况存在一定偏差。就该数据来看,近些年亚洲美元债市场成交相对清淡,日本、马来西亚、新加坡、中资美元债市场相对活跃,其余市场几乎无太多成交。

收益率曲线方面,亚洲美元债的平均收益率曲线呈现近端升水、远端贴水结构。选取有代表性的行业来看,金融行业美元债收益率曲线呈现近端贴水、远端升水,政府债收益率曲线在5%至6%之间波动,能源行业美元债收益率曲线呈现近端升水、远端贴水,而科技行业收益率曲线在小于30年的期限内为升水,30年以上为贴水。

收益率曲线的形态和不同期限下各行业亚洲美元债的评级分布比较吻合,投资级债券占比更高的期限,收益率相对更低。有两点特别说明,一是部分债券因为期限不确定并未纳入收益率曲线计算,这部分债券中高收益债占比相对较高,二是部分行业剩余期限低于2年(即到期日较近)且评级相对较低的债券,随时间推移近端收益率会出现较大波动,为了避免个券极端水平导致收益率曲线扭曲,此处选择收益率相对平稳的行业进行讨论。

注:

[1]彭博行业分类标准(BICS)固定收益分为一级分类和二级分类。一级分类包括材料、通讯、非必需消费品、必需消费品、能源、金融、医疗、工业、科技、公用事业、政府11个行业。二级分类则是在一级分类下拆分成更细分项,包括73个子类。

转载声明

转载申请请联系market-service@cib.com.cn邮箱,我们尽快给予回复。本报告相关内容未经我司书面许可,不得进行引用或转载,否则我司保留追诉权利。

服务支持人员

-

李璐琳021-2285275113262986013liliulin@cib.com.cn

-

汤灏021-2285263013501713255tanghao@cib.com.cn