美元轻度超卖—2023年2月G7汇率展望

一、美元指数:延续颓势

2023年1月美元指数延续颓势,在102附近获得较强支撑,但在2月初美联储议息会议后跌幅再度扩大。市场预期美联储接近加息终点,同时欧央行超预期释放鹰派信号是美元指数承压主要原因。不过,美国基本面劣势逐步扭转或限制美元指数进一步跌幅。展望2月,市场从美联储议息会议获得的增量信息有限,欧央行加息预期充分定价后美元指数持续下行动能不足,将偏弱震荡等待美联储3月议息会议指引。

1.1 美联储评估政策时滞

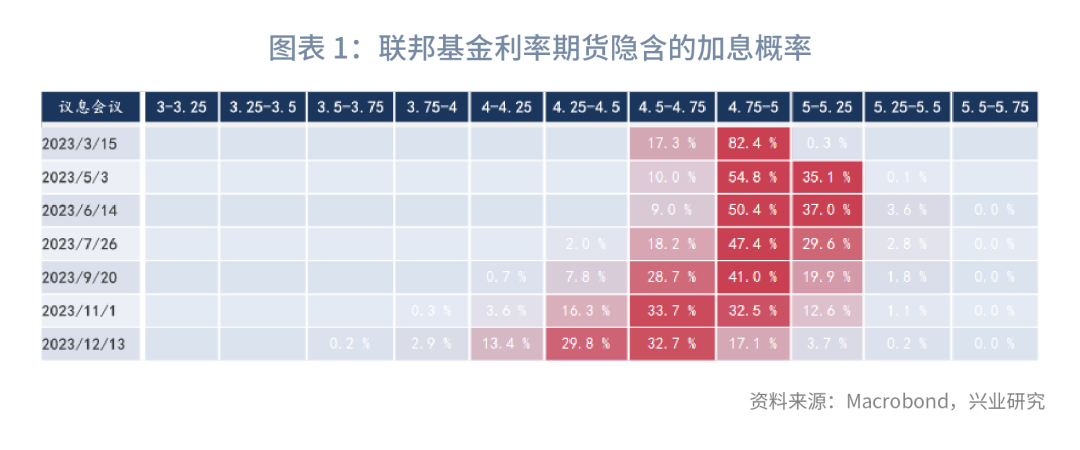

美联储2月议息会议后,美联储主席鲍威尔表示仍有两次或更多次(a couple of more)加息货币政策才能达到适当的限制性水平,并不认为今年会降息。这与当下市场预期大相径庭。市场预期3月再加息25bp至5%后将暂停加息,第四季度将开始降息。

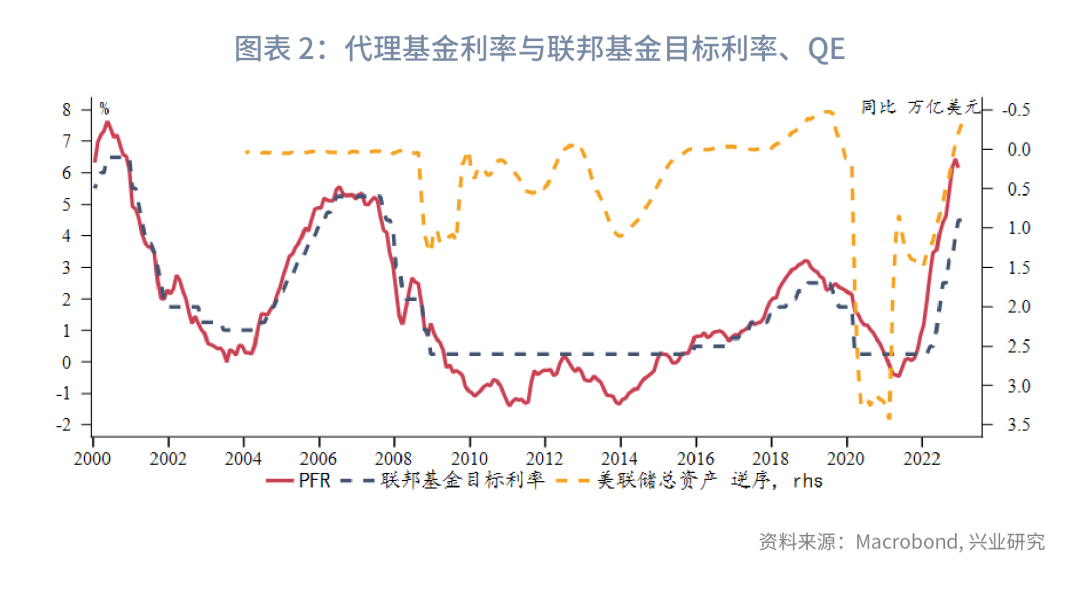

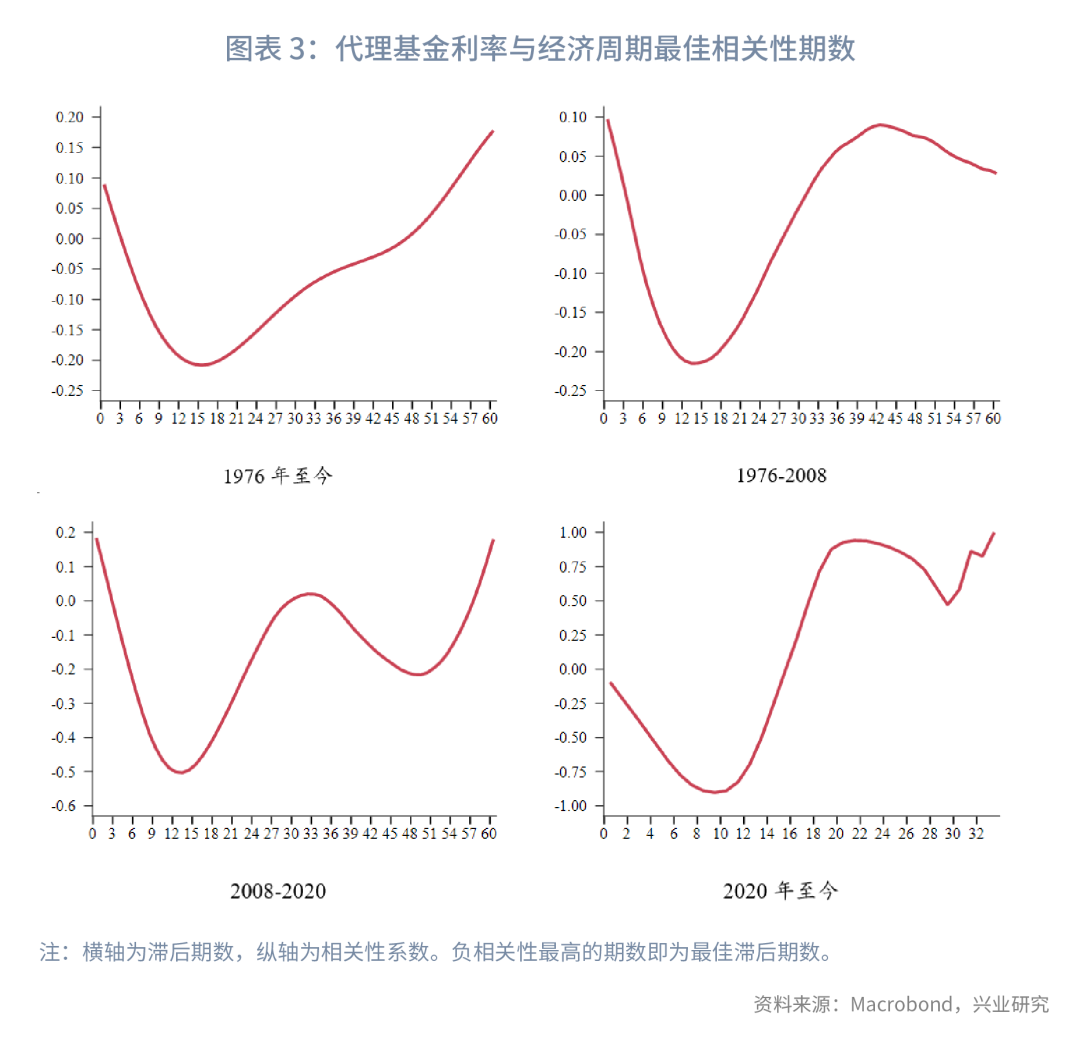

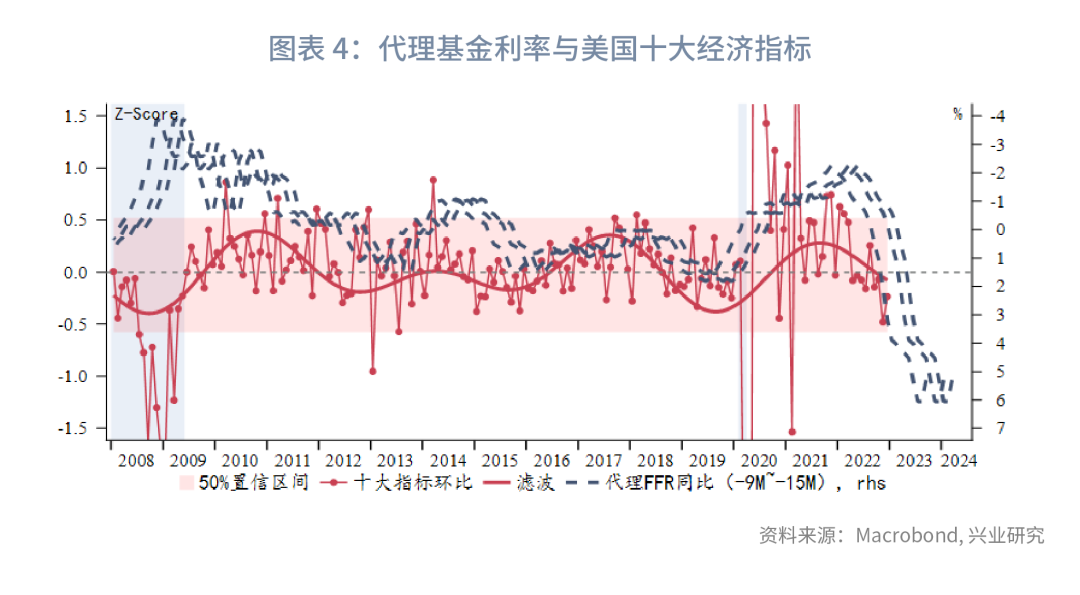

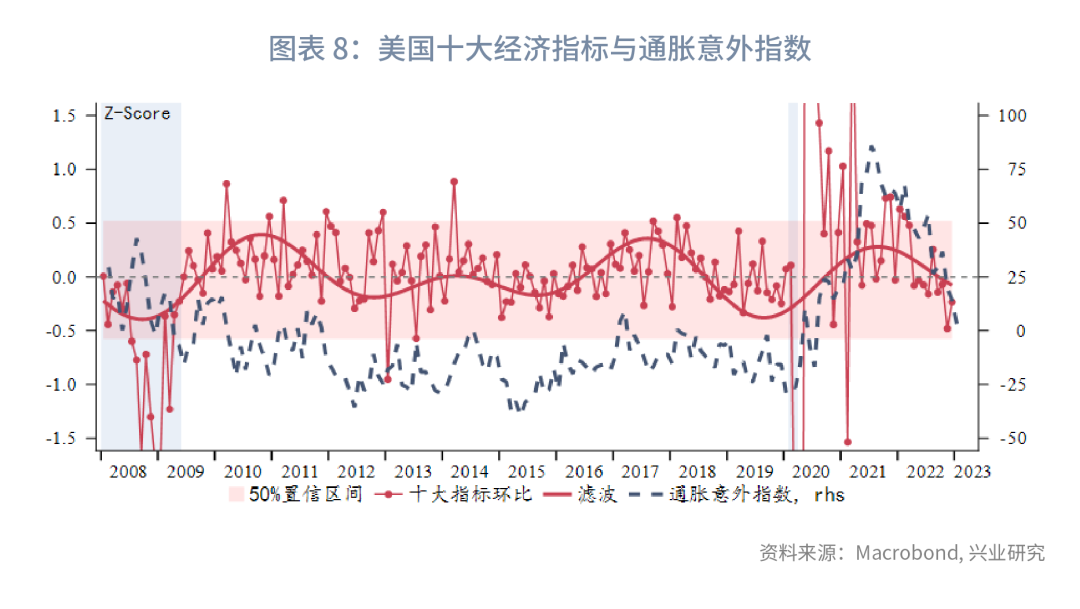

由于货币政策时滞,对美联储而言,上半年是数据观察期,第三季度将决定下一步政策路径。次贷危机后,随着QE等非常规货币政策工具出台,美联储货币政策作用于宏观经济的时滞有所缩短。以旧金山联储的影子利率“代理基金利率(Proxy Funds Rate),PFR”[1]来衡量美联储货币政策,该指标综合了市场利率以反映美联储前瞻指引、资产负债表变化的影响。对代理基金利率与我们构建的十大关键经济指标进行不同时间段回归分析,寻找二者负相关性最高的滞后期数,以反映美联储货币政策的时滞。

分析显示,全样本数据和2008年之前,货币政策对经济周期的最佳滞后期数约为15期(月),2008年至2020年疫情前缩短至13期(月),2020年后至今较短的时间样本内进一步缩短至9期(月)。倘若美联储政策滞后效应实质性缩短至9个月,则美国经济最早会在今年第二季度触底,按照过去的15个月时滞,则在2024年初才会探底。即便是时滞较短的情况,美联储也需要等待第二季度经济数据才能进一步评估政策对经济影响。

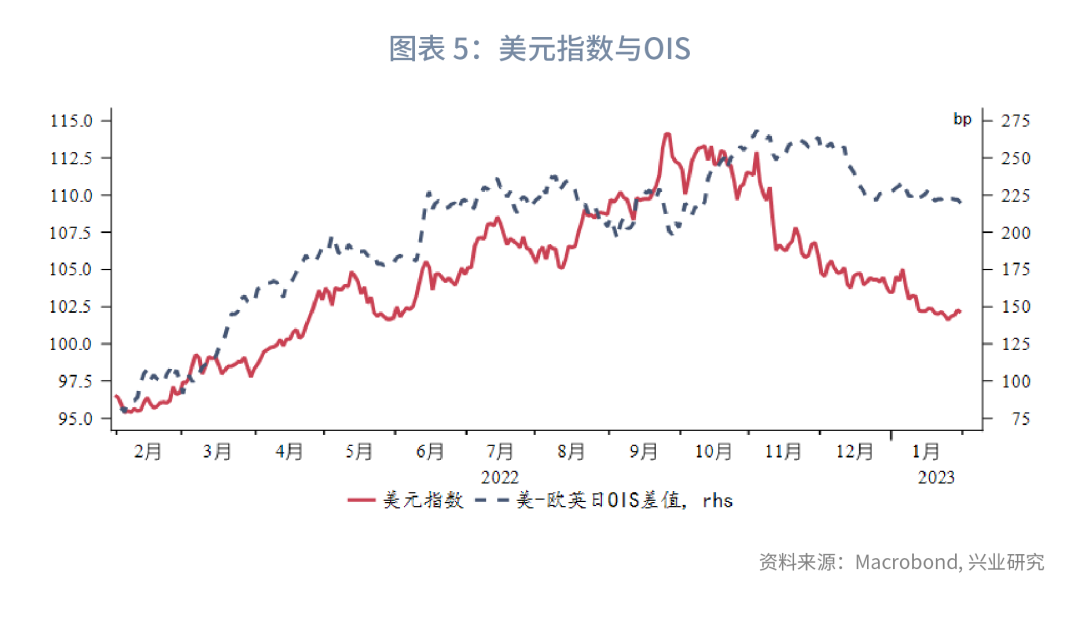

1.2 美元指数或再被基本面主导

美联储逐步接近暂停加息,而欧央行明确将继续以单次50bp幅度加息对抗通胀,且将于今年3月开启缩表。此外,市场还一度交易日本央行放弃YCC甚至加息。短期内美国与欧洲、日本货币政策前景明显分化,使得美元指数承压。不过随着欧央行加息预期充分定价,日央行加息预期落空,美元指数跌势将明显放缓。

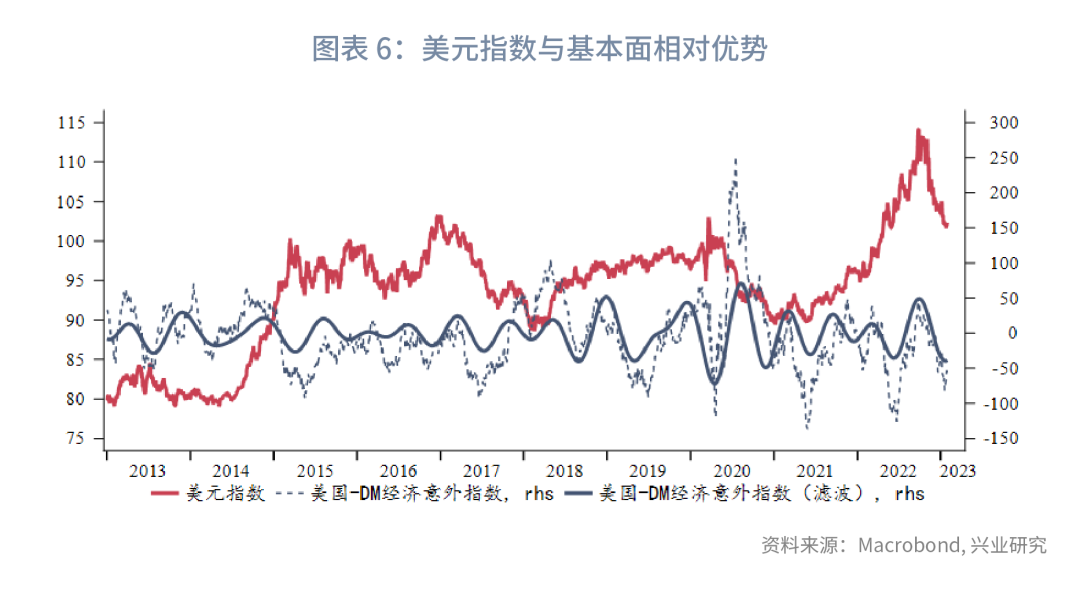

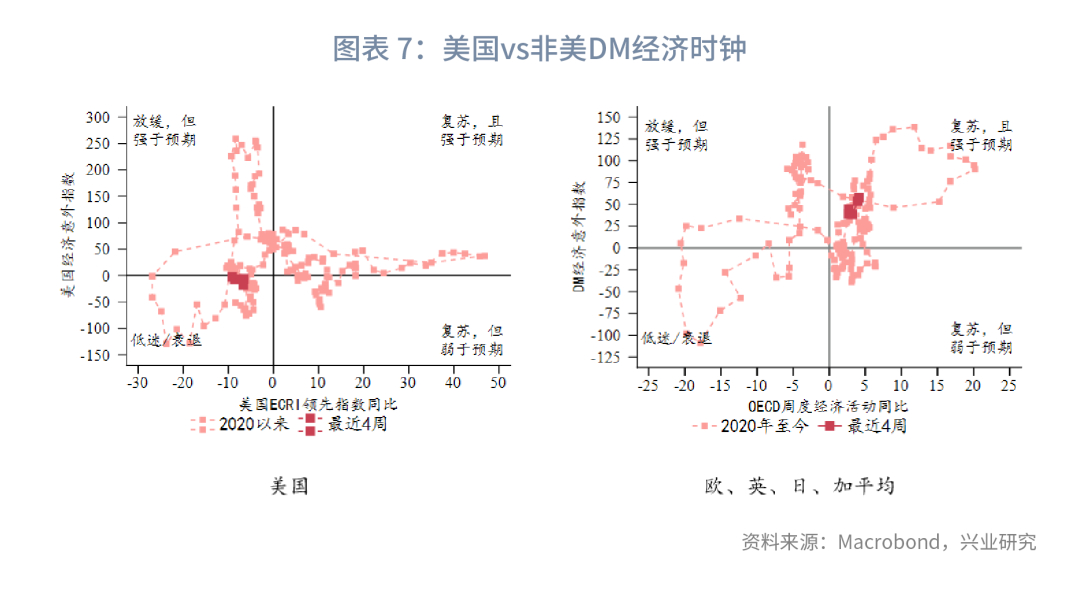

当前各大央行政策路径暂时没有太多炒作空间,基本面或再度主导美元指数。以经济意外指数衡量美国与其他发达经济体(欧、英、日、加)的相对表现,可以发现存在6-12个月的相对强弱转换周期。正如我们此前提示,1月美国基本面相对劣势缩小,但仍在衰退边缘徘徊。预计第一季度将是美国经济数据同比恶化压力最大的时期。由于通胀具有较强的顺周期性,若第二季度后经济触底回升,则下半年通胀回落速度很可能放缓,不排除美联储重启加息的可能。届时市场也将重新评估通胀路径和定价加息预期,预期差将带动美元指数反弹。

1.3 技术分析

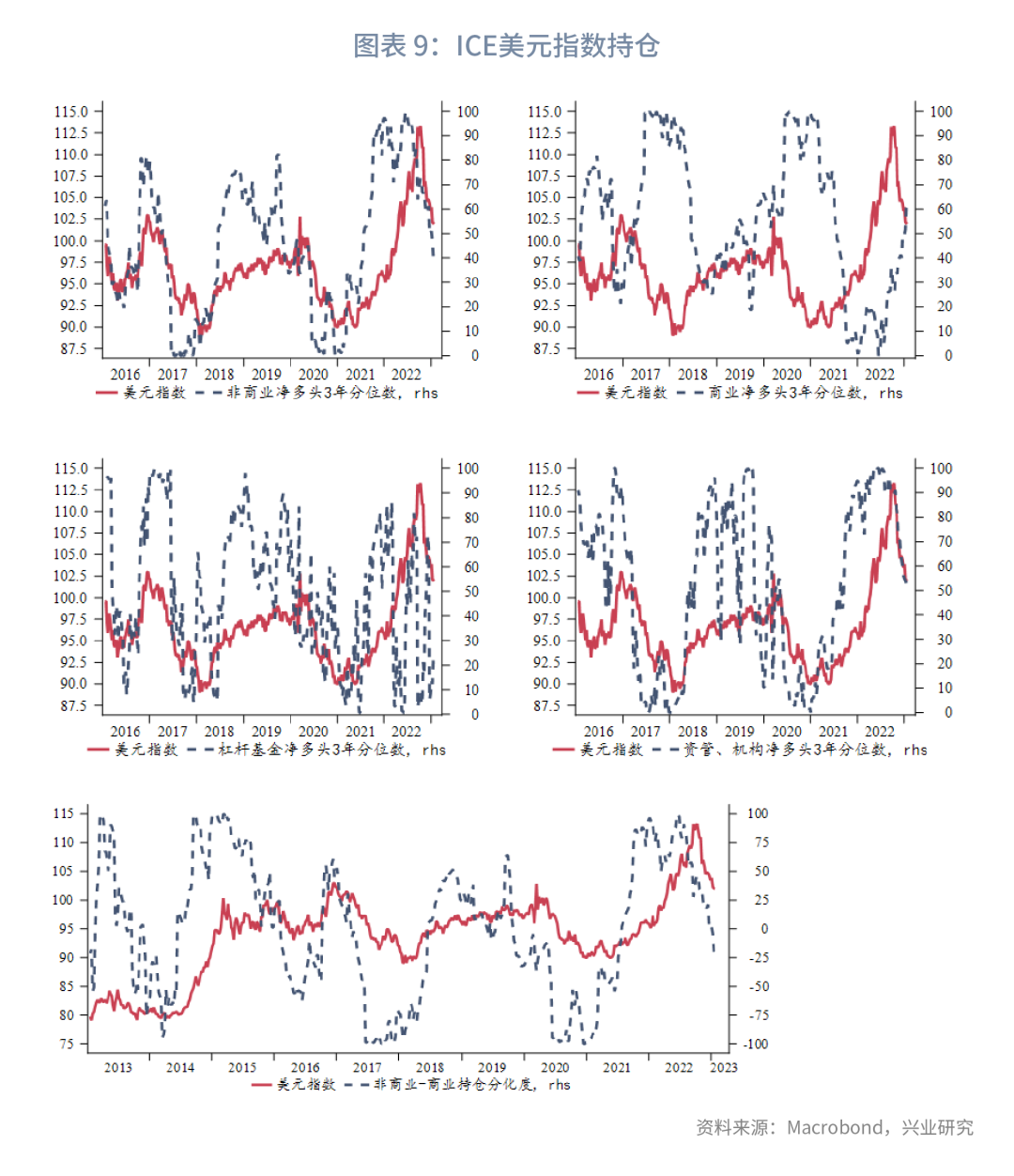

CFTC持仓方面,非商业空头与商业多头各自加仓,杠杆基金、资管和机构投资者也倾向做空美元。持仓分化度处于轻度负值,距离空头显著超卖尚有较大距离。美元指数短线继续探底,下方强支撑100.4、99.5,上方阻力60周均线。

二、欧元:关注核心通胀粘性

1月市场对美国衰退担忧重燃,叠加欧央行释放鹰派信号拉大与美联储的加息预期差,欧元兑美元延续了此前的上行趋势。不过,正如我们在此前季报中的提示,由于美国基本面劣势缩小,欧元兑美元上行阻力逐渐加大。展望2月,欧美边际紧缩力度分化,但市场进一步炒作欧央行收紧政策空间较为有限,欧元兑美元反弹动能逐渐减弱。若美国经济数据展现韧性也将打击欧元多头。

2.1 欧元区核心通胀测算

在欧元区全口径通胀见顶后,越来越多的管委提出需密切关注核心通胀变化。后续核心通胀的演变将成为欧央行政策决策的关键。

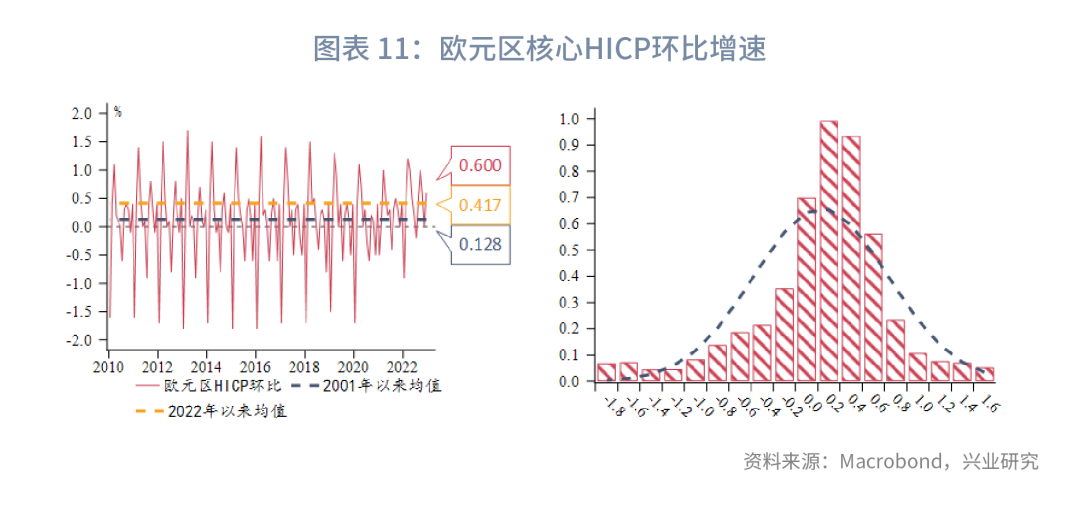

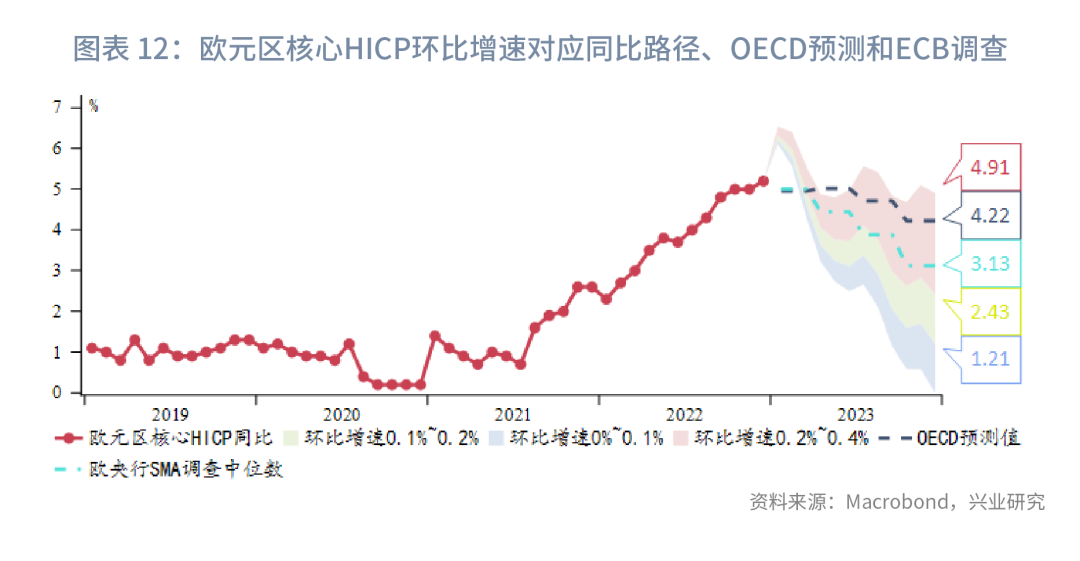

自数据记录(2001年)以来,欧元区核心HICP环比增速均值约为0.1%,低于美国的0.2%;但波幅明显高于美国,最高环比增速徘徊在1.5%附近(美国为0.8%)。2022年后,环比增速并未创历史新高,但大部分时段位于0值以上,即保持扩张状态,均值约为0.4%。2022年12月,尽管环比增速较此前高点已显著回落,但绝对水平仍有0.6%,这是欧央行大胆承诺多次50bp加息的重要原因。在基数效应下,2023年内欧元区通胀增速回落乃是必然趋势,但具体的回落时点和幅度将决定欧央行放缓或是结束加息的时间。若2023年核心CPI环比增速分别保持在月均0.4%、0.2%、0.1%,则对应核心CPI同比在1月见顶,并于年末回落至4.91%、2.43%、1.21%。根据OECD和欧央行货币分析师调查(Survey of Monetary Analysts,SMA)的最新预测/预期值,2023年全年欧央行核心通胀将保持下行态势,年末降至4.22%、3.13%。结合我们的假设,2023年欧元区月均环比增速可能落在0.2%~0.4%之间。

当前市场预计欧央行将在今年5月放缓加息步伐至25bp,但根据预测,当月HICP同比可能仍位于4%以上,这或并不足以支持欧央行边际转鸽。后续市场加息预期存在进一步上修空间,在美联储缺乏增量信号时这将提振欧元表现。

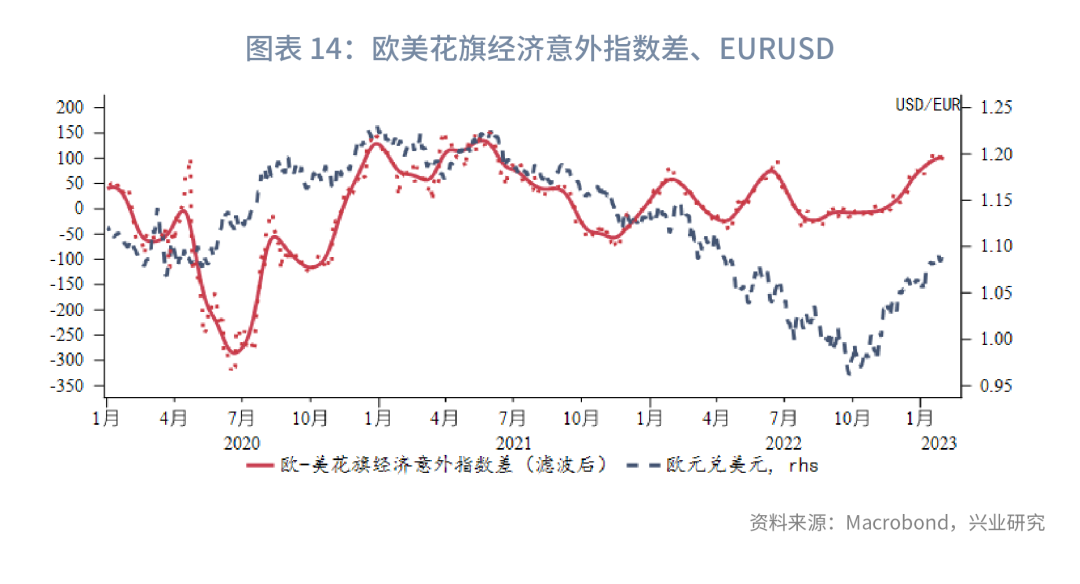

2.2 基本面优势阶段性消退

欧元区2022年第四季度GDP环比初值增长0.1%,高于预期的-0.1%;同比初值为1.9%,高于预期的1.7%。由于冬季天气温和、各国用电谨慎再加上财政发力,欧元区经济弹性强于预期,或得以避免技术性衰退。经济意外指数相对美国在第四季度持续走高,这是欧元兑美元在第四季度走强的重要因素,但该优势正逐渐消退。

2.3 技术分析

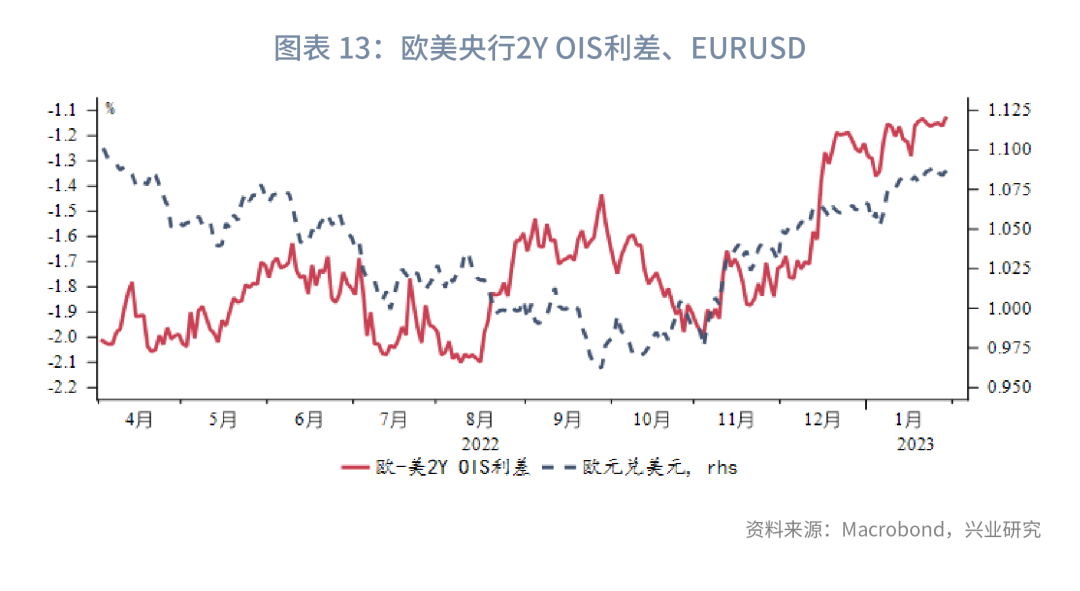

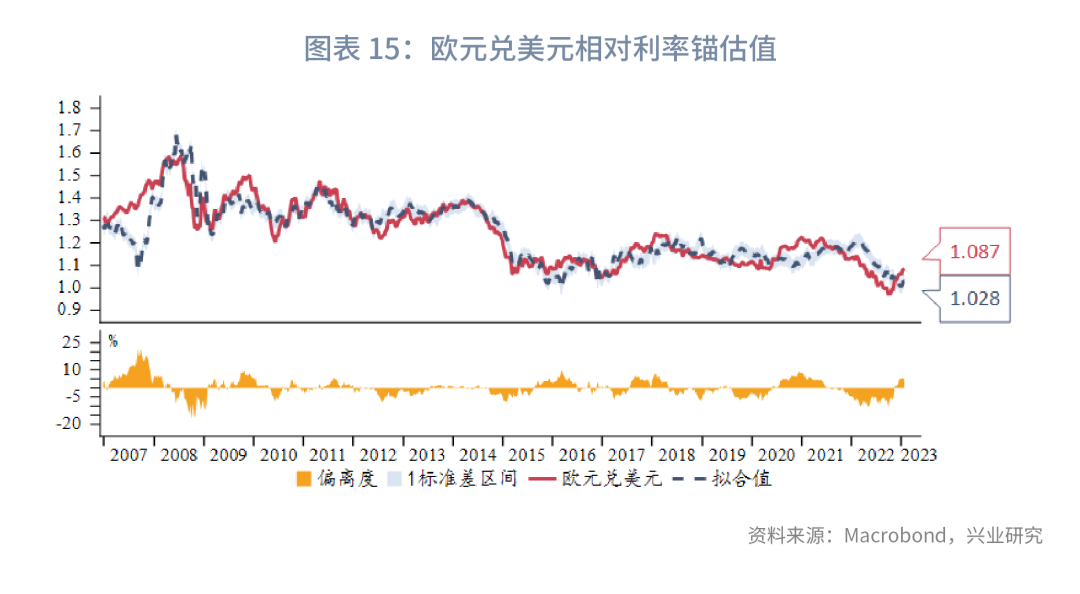

短线欧美货币政策预期分化继续驱动欧元升值,不过随着欧央行加息预期被充分定价,欧元升值动能逐渐减弱。当前欧元已经相对利差模型明显升值超调。欧元兑美元上方阻力1.12、1.14,下方支撑1.08、1.07。

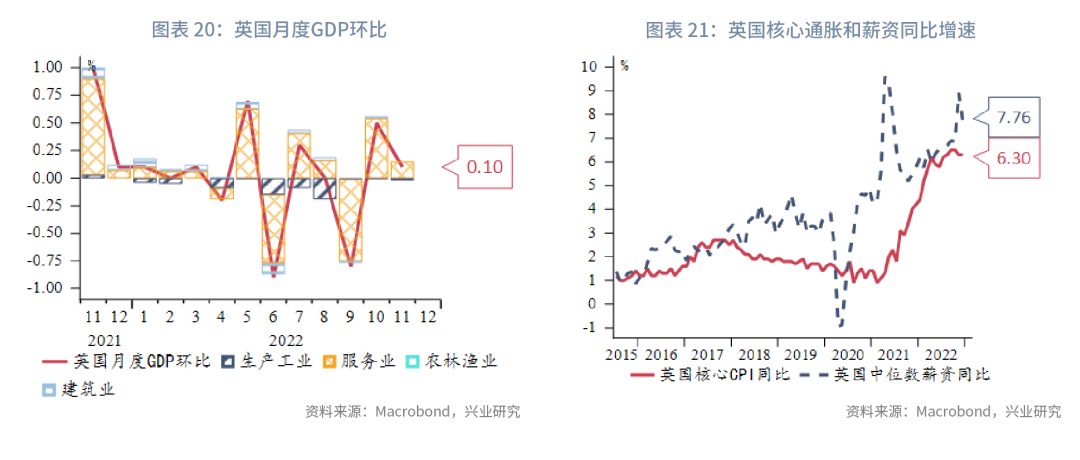

三、英镑:市场情绪回暖

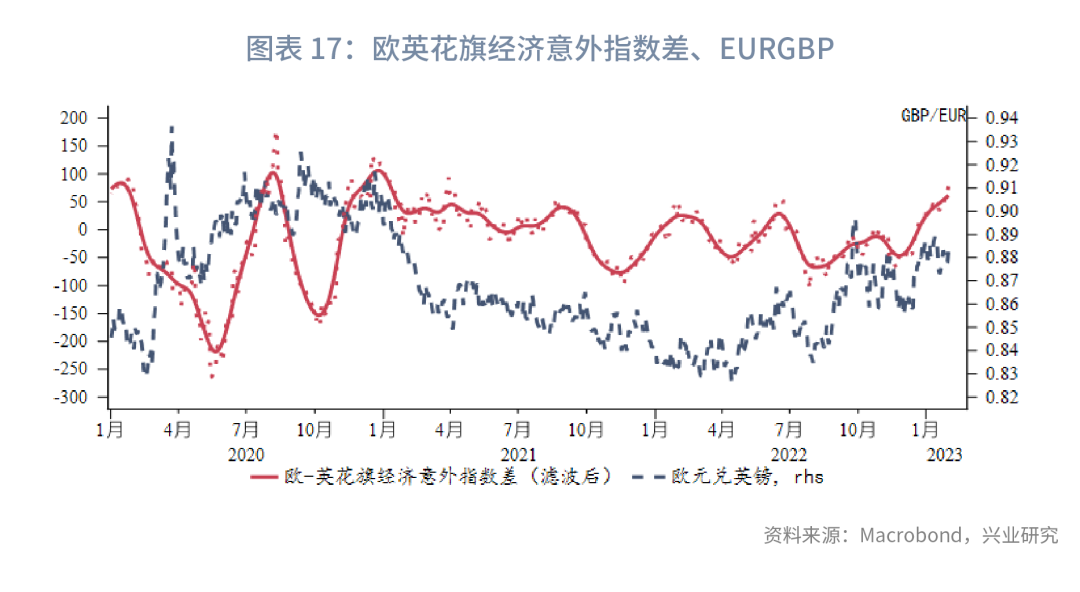

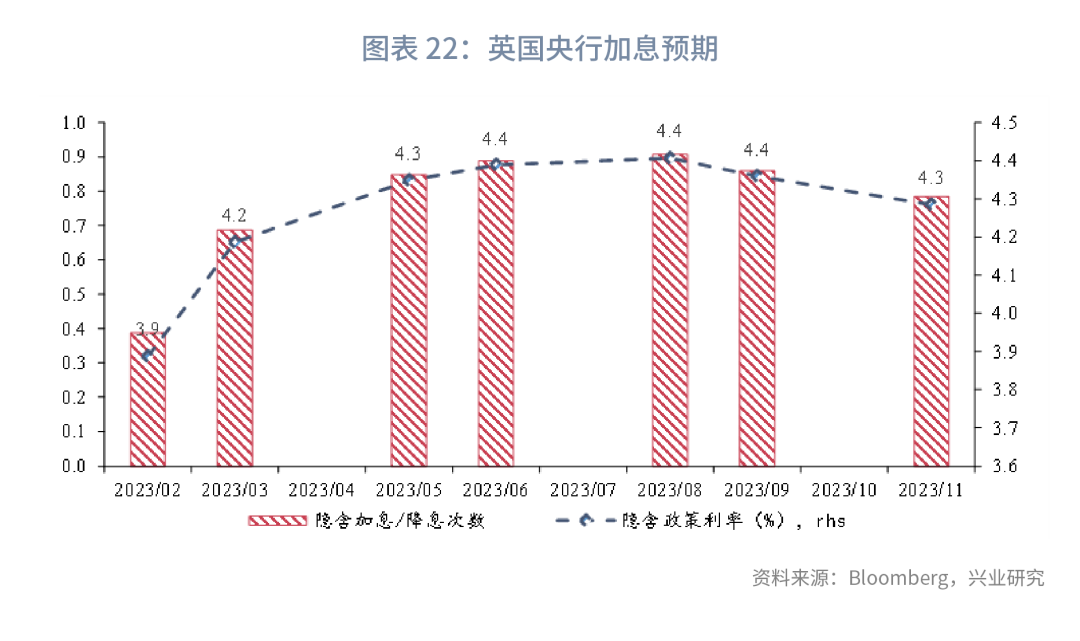

英国央行2月潜在加息幅度50bp,经济衰退压力可控,叠加北爱尔兰问题化解取得进展,市场对英镑前景变得乐观,英镑兑美元在1月的涨幅大于欧元。展望2月,英国央行紧缩立场可能出现软化,对英镑支撑力度将减小。不过,从欧英经济意外指数的差来看,周期转换通常在2-3个月时间。若视11月末为本轮英国经济弱周期起点,则2月或迎来反转。此外,脱欧遗留问题的向好发展将对英镑起到额外推动作用。

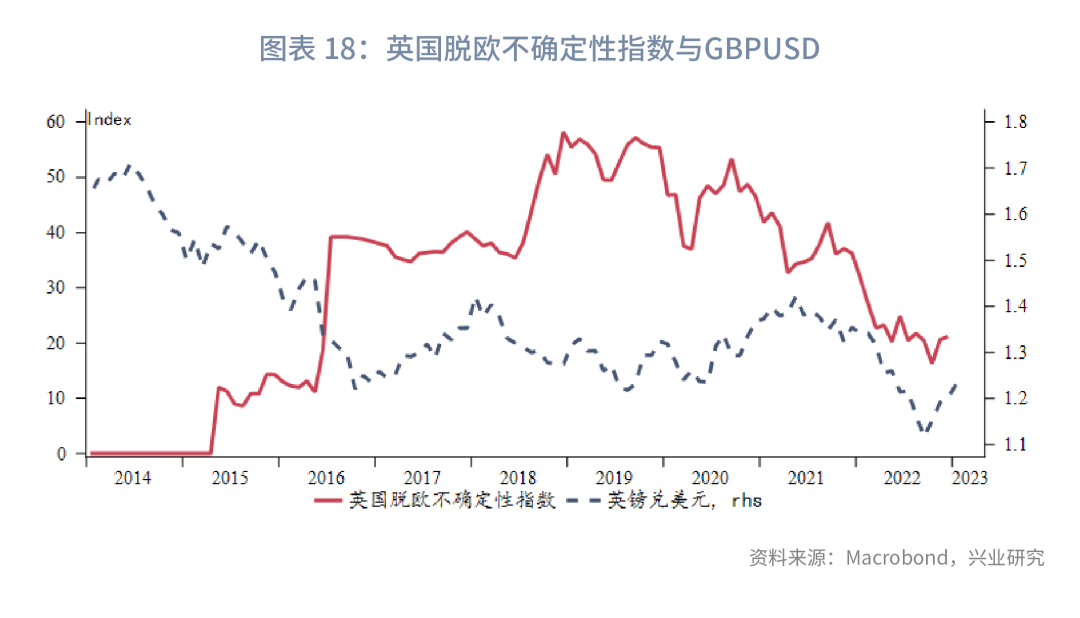

3.1 北爱尔兰问题僵局打破在望

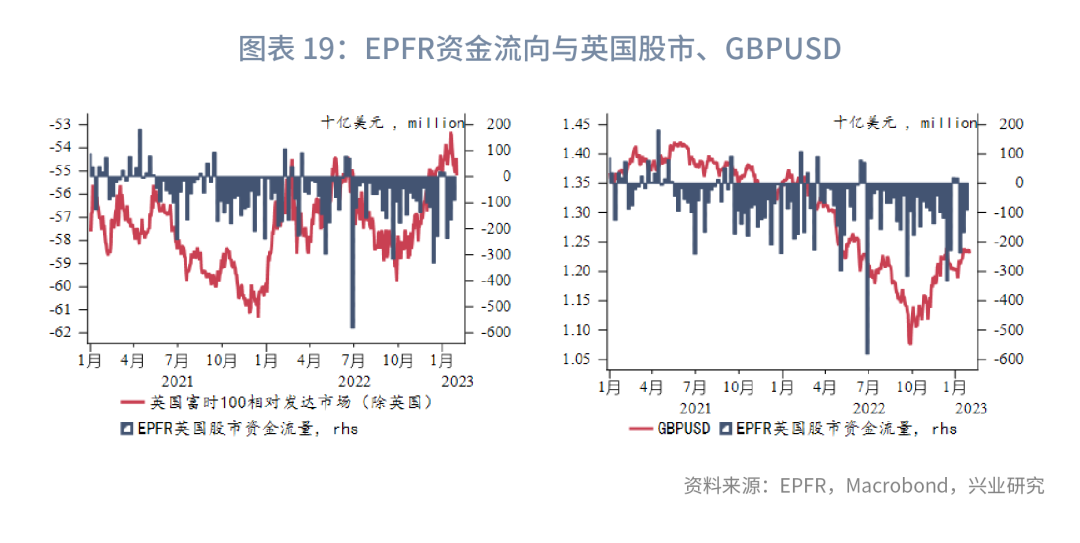

1月,英欧围绕北爱尔兰协议取得多个实质性进展。1月9日,英国外交发展大臣克莱弗利与负责实施英国脱欧协议的欧盟委员会副主席塞夫科维在伦敦举行会谈并发表联合声明,称欧盟同意使用英国的实时数据库追踪从英国运至北爱尔兰的货物。1月16日,双方领导人举行视频会谈释放向好信号,并自此进入“隧道谈判”。据英国《泰晤士报》报道[2],双方已就农产品检查、国家援助和增值税等问题均达成了一致。1月底欧盟还接受了一项计划,该计划将避免对进入北爱尔兰的产品进行例行检查,并同意只有在北爱尔兰法院提交案件的情况下,欧洲法院才能对北爱尔兰问题做出裁决。该问题一直是双方谈判中的红线,此进展强化了市场对北爱尔兰协议纠纷彻底解决的期待,利多英镑汇率。EPFR数据显示,英国股市资金的流出速率在1月有所放缓。

3.2 英国央行加息或渐近尾声

英国经济温和衰退以及罢工带来的“通胀薪资螺旋”风险对英国央行而言是个鹰派信号,其在2月加息50bp的可能性较大。但正如我们此前提示,英国加息周期的尾声将至。历史上英国央行的政策平衡常倾向于稳增长。参考上个世纪80年代的经验,英国央行在彼时技术性衰退迹象出现的后一个季度转向。英国央行2022年第三季度GDP环比为-0.3%,按此推算今年第一季度或是英国央行结束加息的潜在时点,该时点早于市场预期将打击英镑汇率表现。

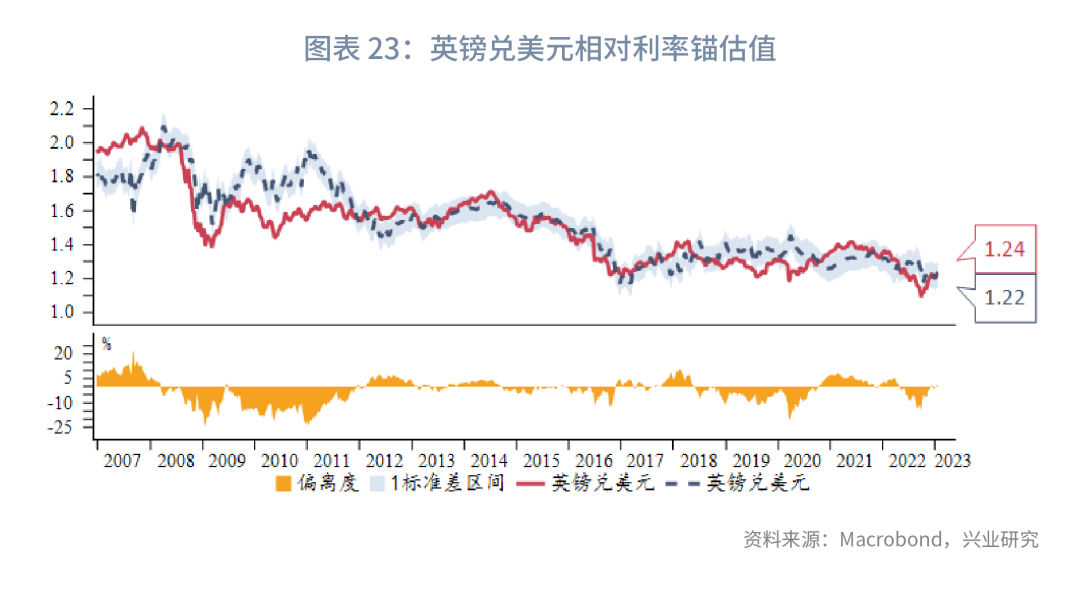

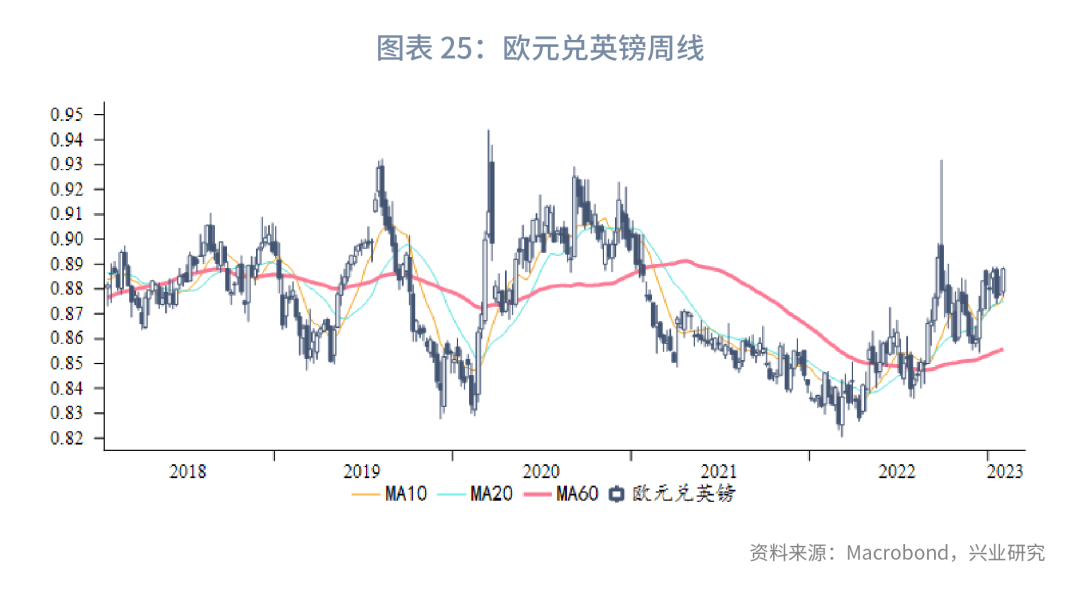

3.3 技术分析

英镑兑美元相对利差模型已经回归均值水平,进一步升值需要较强基本面驱动。当前英镑兑美元在60周均线附近将遭遇较强阻力,更高阻力位于1.26、1.27,支撑1.22、1.20。

四、日元:日央行不受市场预期干扰

2022年12月20日日本央行扩大YCC区间后,市场押注1月日本央行加码紧缩,甚至取消YCC控制,10Y日债收益率突破0.5%的上限,10Y日元利率互换升至1%,日元相对美元升值至128附近。1月18日议息会议中,日本央行按兵不动,日债利率回落,日元回吐部分涨幅,日股反弹。

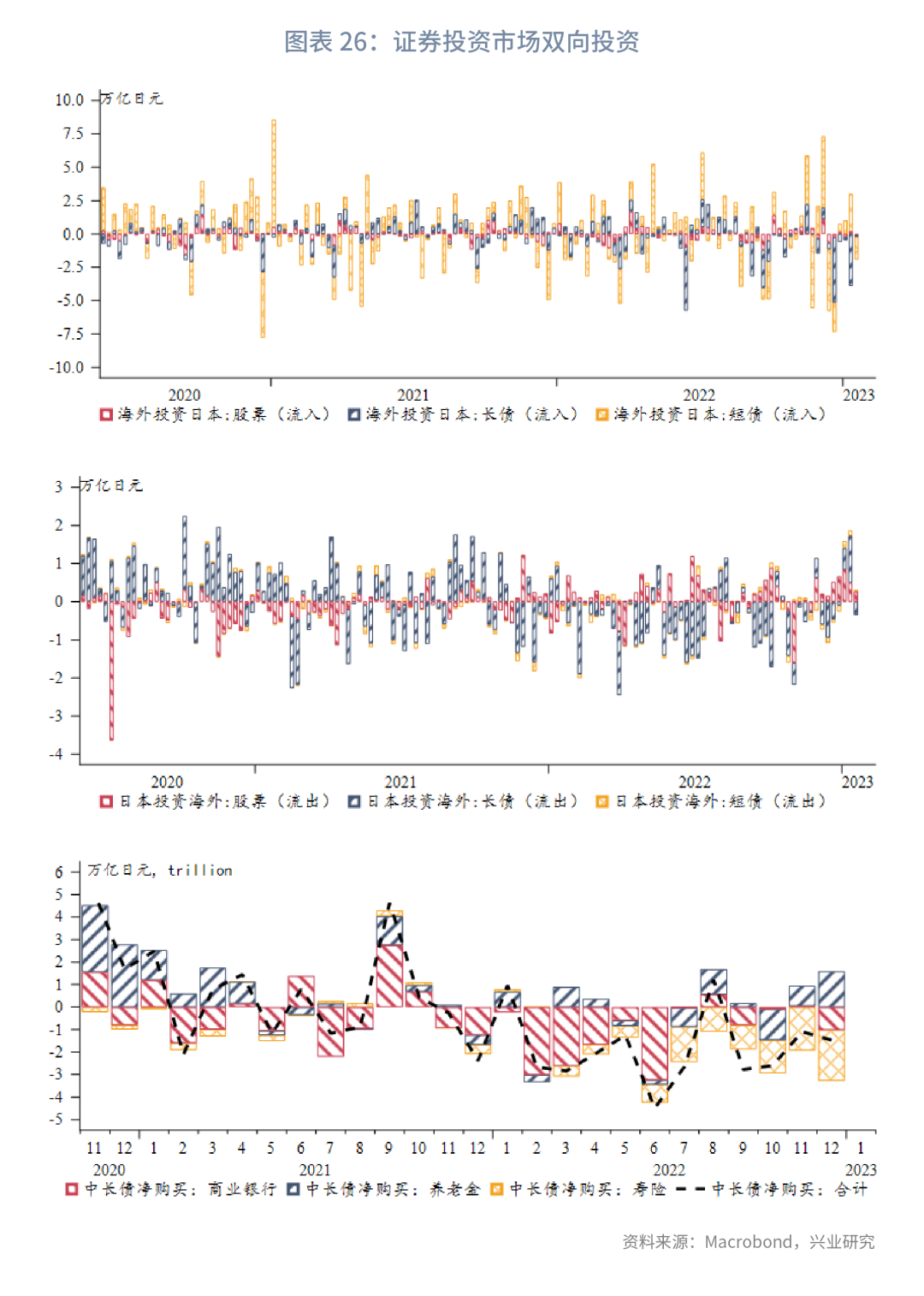

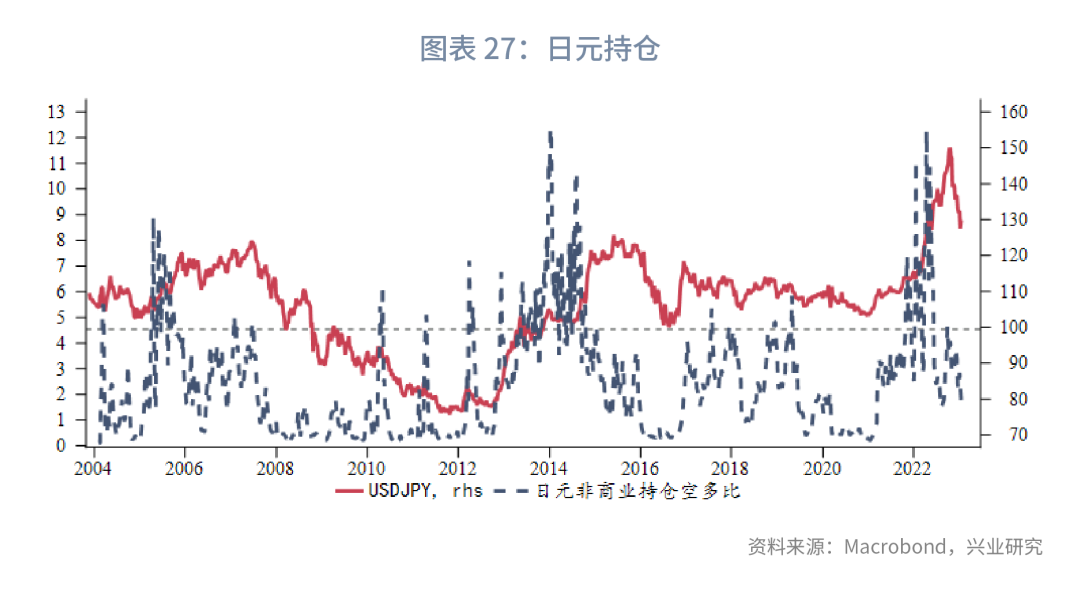

跨境投资方面,海外投资者继续减持日本长债,2023年1月日本投资者对海外长债的投资由减持转为增持,对海外股票的增持仍在持续。持仓方面,日元非商业持仓空多比继续回落。

本轮日本货币政策紧缩已于2022年12月拉开序幕,尽管1月日本央行并未如市场预期般加码,但出于提升金融机构的借贷意愿、“薪资-支出”循环有望为通胀增添持续动能、日本经济蕴含内生韧性等因素,日本央行还会在年内剩余会议中进一步收紧政策。

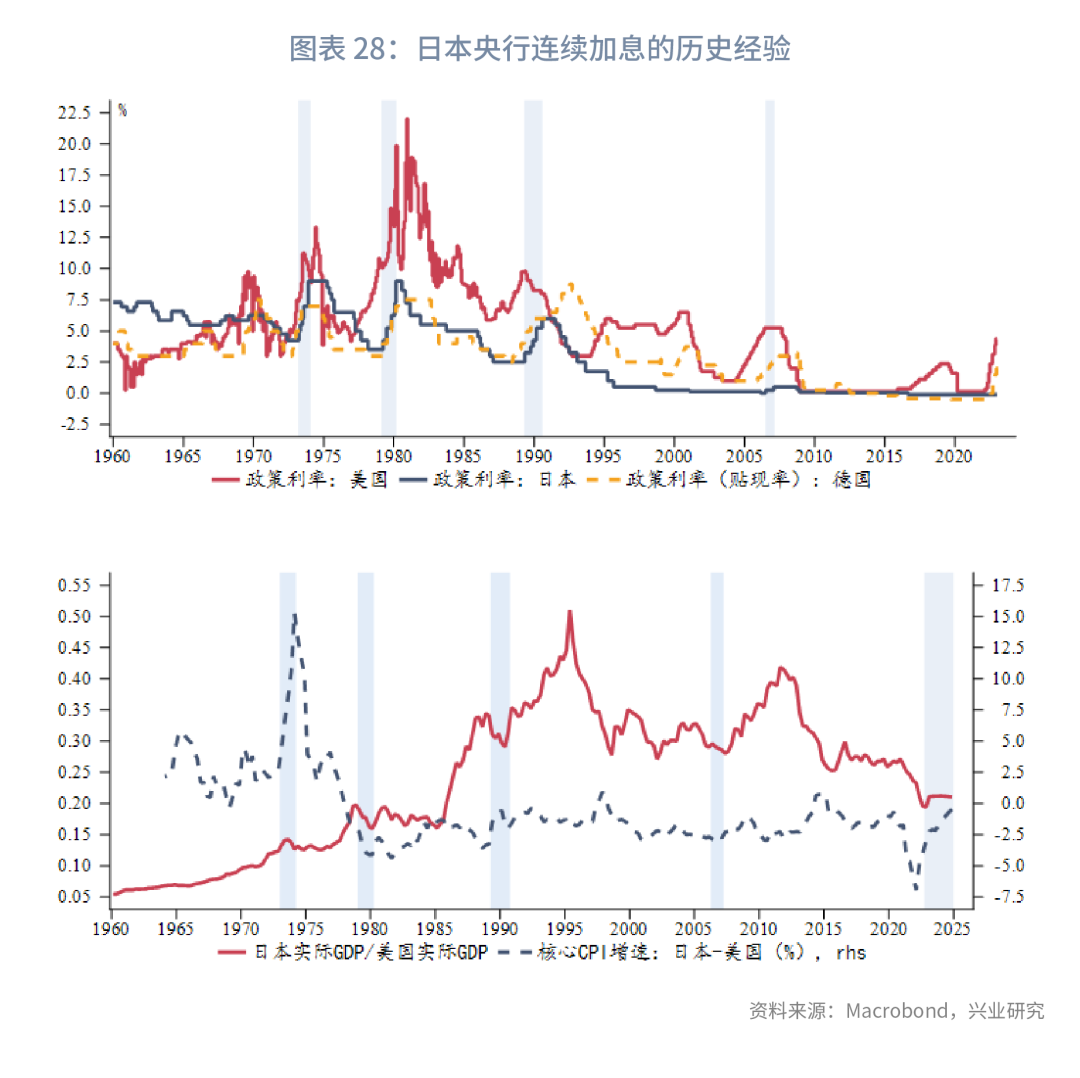

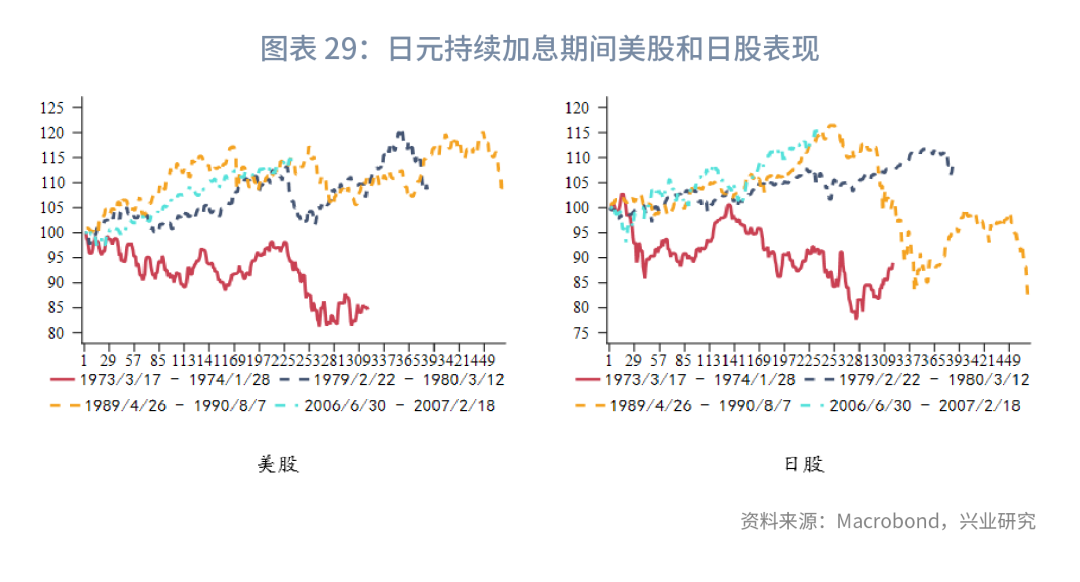

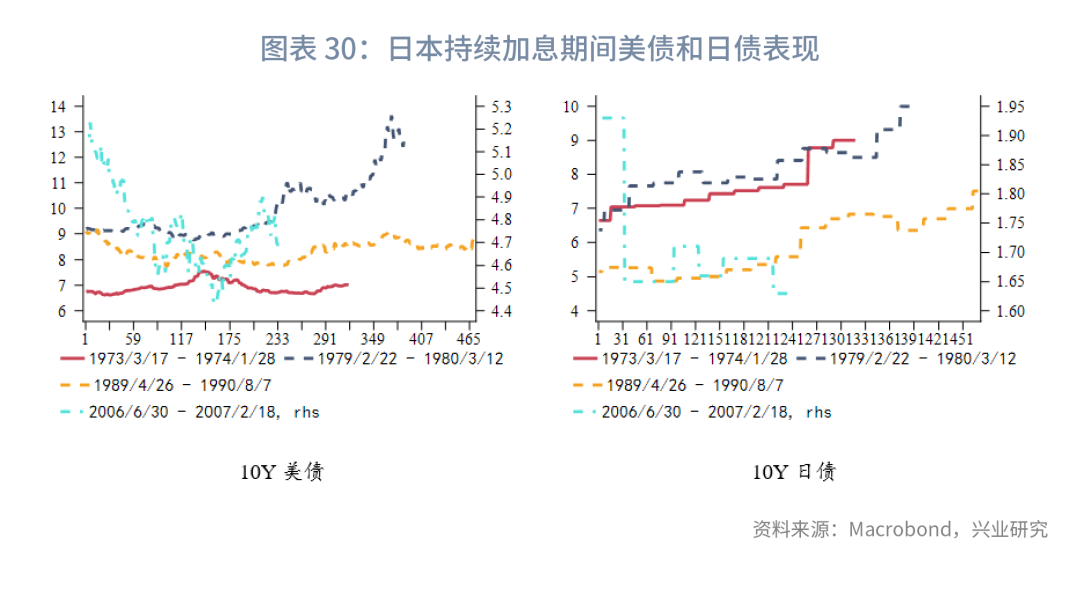

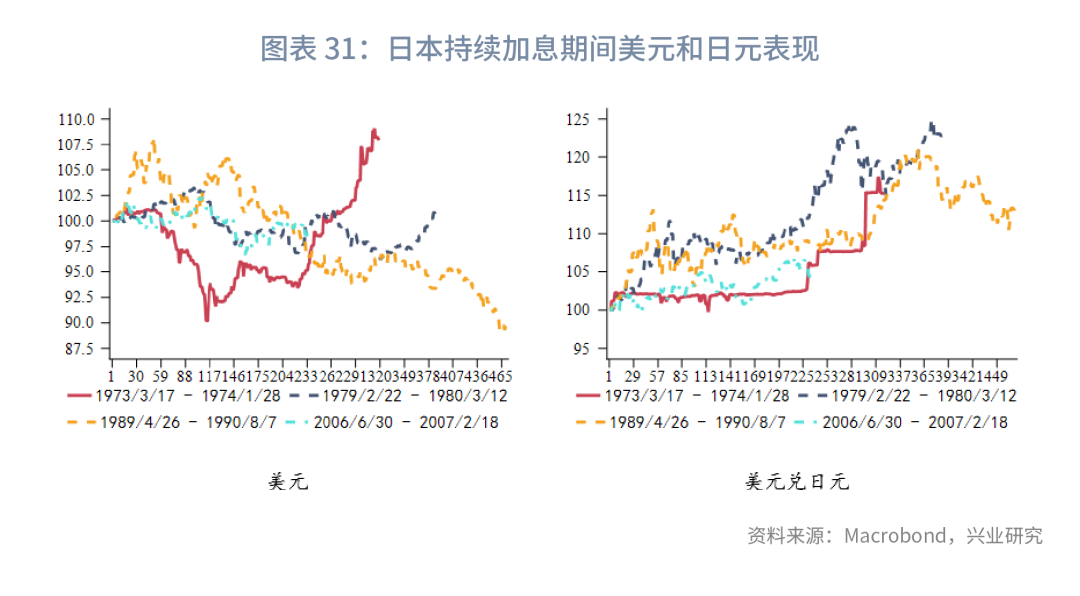

我们考察了历史上日本央行连续加息的时段,分别是1973年3月到1974年1月、1979年2月到1980年3月、1989年4月到1990年8月、2006年6月到2007年2月,日本央行开启加息的时点基本都晚于美国和德国。

上述时点中,日本面临的宏观经济环境不尽相同。1973年日本经济增长快于美国,通胀水平亦高于美国,1974年加息末期日本基本面的优势边际减弱;其余时段日本基本面均相对美国弱势。2023年日本经济增长较美国强劲,通胀亦然。参考1973年的情形:

股票市场方面,1973年日本连续加息期间,美股持续下跌,日股涨跌互现,中枢整体下行;除1973年外,其余几轮日本加息期间,受益于美国基本面优势,美股震荡上行,日股整体维持震荡。

债券市场方面,1973年10Y美债收益率先升后降,2006年-2007年间(次贷危机)10Y美债收益率回落,其余时间段整体维持震荡。除2006年-2007年间外,其余时间段日债收益率随加息上行。

外汇市场方面,1973年美元指数先贬后升,其余时间美元呈现震荡下行。日元在1973年尚未实现自由浮动,其余时间段,受美日基本面分化影响,日元相对美元呈现震荡贬值。

展望后市,趋势方向来看,10Y日债收益率将随日本收紧货币政策而上行,日元也将开启升值趋势,2023年日本基本面相对美国更优,将给予日元额外的趋势动能。

波段来看,在日本央行再次收紧货币政策之前,10Y日债利率将维持在0.5%上限之下,日元震荡。倘若2023年3月“春斗”(春季薪资谈判)顺利,日本央行最早于4月再次加码紧缩,这将推动日元再度升值。

注:

转载声明

转载申请请联系market-service@cib.com.cn邮箱,我们尽快给予回复。本报告相关内容未经我司书面许可,不得进行引用或转载,否则我司保留追诉权利。

服务支持人员

-

李璐琳021-2285275113262986013liliulin@cib.com.cn

-

汤灏021-2285263013501713255tanghao@cib.com.cn