2022年5月20日,国家外汇管理局发布《关于进一步促进外汇市场服务实体经济有关措施的通知》(汇发〔2022〕15号),提出“丰富人民币对外汇衍生产品类型,新增普通美式期权、亚式期权”。

20日夜间,首笔境内市场人民币外汇美式期权业务落地,客户通过买入美式期权满足了其在充分规避汇率风险的前提下灵活使用资金的经营需求。

我们在2021年11月《征求意见稿》发布时,曾对美式和亚式期权的定价规则和应用场景进行过分析,特此重发,以飨读者。

2021年11月,《国家外汇管理局关于支持市场主体外汇风险管理有关措施的通知(征求意见稿)》新增人民币对外汇普通美式期权、亚式期权及其组合产品。

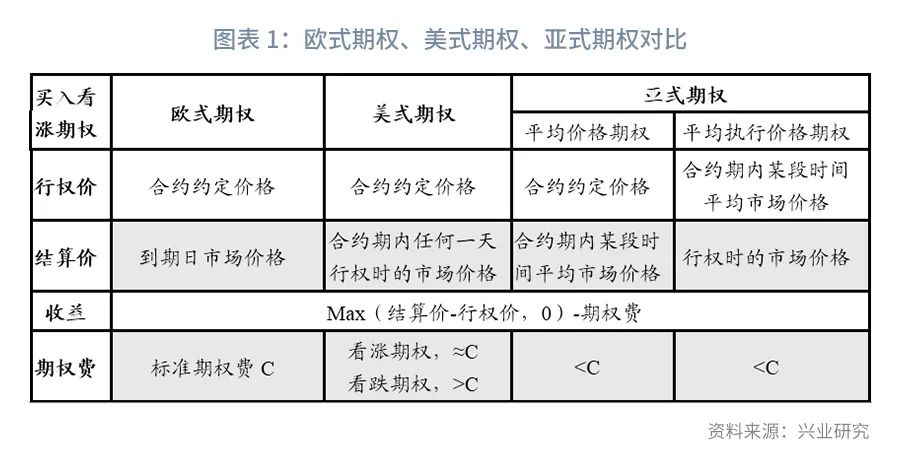

与欧式期权不同,美式期权可选择提前行权,亚式期权使用某段时间的平均市场价格作为结算价或行权价。美式看涨期权的期权费与欧式期权相近,美式看跌期权的期权费较欧式更高,亚式期权的期权费较欧式更低。

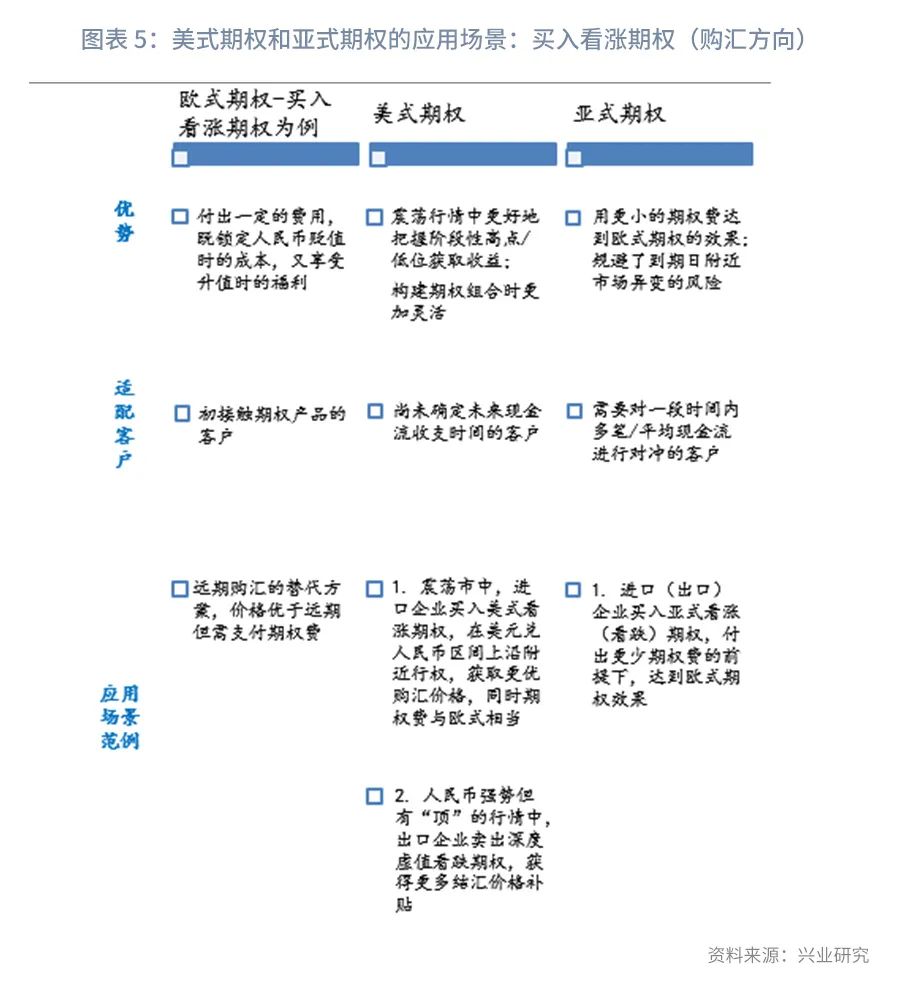

美式期权适用于尚未确定未来现金流收支时点的场景,可在震荡市中博取更高收益,或是获得更好的价格补贴(期权费)。亚式期权适用于一段时间内需对多笔现金流进行套保的场景,亚式期权能够付出更少的期权费,获得欧式期权的预期效果。

2021年外管局和外汇交易中心反复宣贯汇率“风险中性”,当前正是我国企业积累汇率套保经验的不二时机。未来人民币市场化还将继续前进,汇率弹性将进一步抬升。

2021年11月26日下发的《国家外汇管理局关于支持市场主体外汇风险管理有关措施的通知(征求意见稿)》(下称《征求意见稿》)中规定:“银行对客户外汇市场新增人民币对外汇普通美式期权、亚式期权及其组合产品。已具备对客户期权业务资格的银行,可自行开展上述新产品”。

继欧式期权(Europeanoptions)后,银行间外汇市场再添美式期权(American options)、亚式期权(Asian options),企业如何灵活运用更加丰富的外汇套保工具进行汇率风险管理?

《征求意见稿》中给出了美式期权和亚式期权的定义:“本通知所称普通美式期权,是指期权买方可以在到期日或到期日之前任何一天或到期日前约定的时段行权的标准期权。亚式期权,是指期权结算价或行权价取决于有效期内某一段时间观察值的平均值,分为平均价格期权和平均执行价格期权”。

美式期权与传统欧式期权的差别在于行权日的选择。美式期权持有者可以在到期日前自主选择行权日,欧式期权则仅可在到期日行权,二者结算价均为行权时的标的资产价格。美式期权广泛应用于豆粕、白糖、玉米、棉花、橡胶等商品期权中。

亚式期权与欧式期权的结算价或行权价取值不同。亚式期权是奇异期权(Exoticoptions)中交易量最为活跃的品种之一。亚式期权取合约期内某段时间的市场平均价格作为结算价(即“平均价格期权”),或是直接作为执行价格(即“平均执行价格期权”)。

传统欧式期权的定价可以使用Black-Scholes模型。Black-Scholes模型中,期权价格取决于标的资产现价、无风险利率、剩余到期时间、行权价格和标的资产波动率。对于看涨期权而言,标的资产现价越高、无风险利率越高、剩余到期时间越长、行权价格越低、标的资产波动率越大,则期权价格(期权费)越高。

美式期权无法直接通过Black-Scholes模型求解,而是需要借助二叉树模拟、蒙特卡洛模拟等方法进行数值计算,或是通过BAW等模型求出近似解。

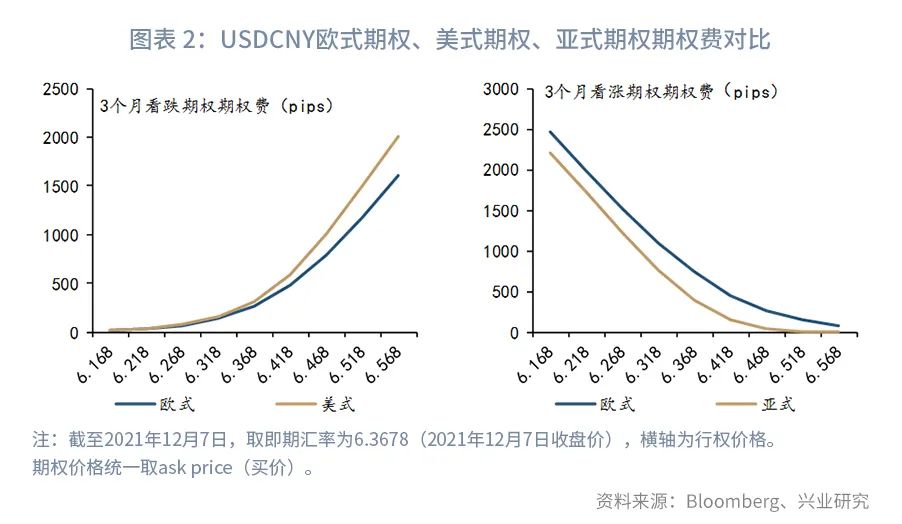

BAW模型的原理是将美式期权价格分解为“欧式期权价格(基于Black-Scholes模型)+提前行权价值”。美式期权赋予了更灵活的行权时间,因此同等条件下,美式期权的期权费用理论上要高于欧式期权。这适用于看跌期权,即美式看跌期权的期权费高于同等要素下的欧式看跌期权(见图表 2)。

对于美元兑人民币期权而言,美式看跌期权的期权费确实高于同等要素下的欧式看跌期权,然而美式看涨期权的期权费用持平于欧式看涨期权。这是因为美元利率较人民币利率更低,因此提前行权相当于“损失”了一部分利息,理性持有者会选择“卖出美式看涨期权”(即平仓)而非“提前行权” [1]。这使得美元兑人民币美式看涨期权提前行权的价值降低,期权费接近于欧式看涨期权 [2] 。

亚式期权也需要使用二叉树模拟、蒙特卡洛模拟进行数值计算。由于标的资产平均价格的波动率小于行权日当日市场价格的波动率,因此同等条件下,亚式期权的期权费用要低于欧式期权(见图表 2)。亚式期权中,平均价格期权以合同约定价格作为行权价,平均执行价格期权以行权日标的资产价格作为结算价,后者的价格波动率高于前者,一般而言,平均价格期权费用低于平均执行价格期权。

再来对比期权的风险参数,Delta、Gamma和Vega可以描绘期权的风险敞口,也可作为风险对冲的计量依据。具体来说:

-

Delta刻画了期权价值相对于标的资产价格的变化率。随着到期日的临近,深度实值看涨期权 [1] 的Delta接近1,而深度虚值看涨期权的Delta接近0;深度实值看跌期权的Delta接近–1,而深度虚值看跌期权的Delta接近0。Delta绝对值可以近似理解为到期时该期权处于“实值”(对于看涨期权而言,即标的资产到期市场价格高于行权价格)的概率。

-

Gamma刻画了Delta相对于标的资产价格的变化率。当期权的行权价格接近标的资产的市场价格、或是到期日临近时,Gamma值将增加,因为此时标的资产的小幅变动将会决定期权最终获得正收益或是零收益(不考虑期权费)。

-

Vega刻画了期权价值相对于标的资产价格波动率的变化率。

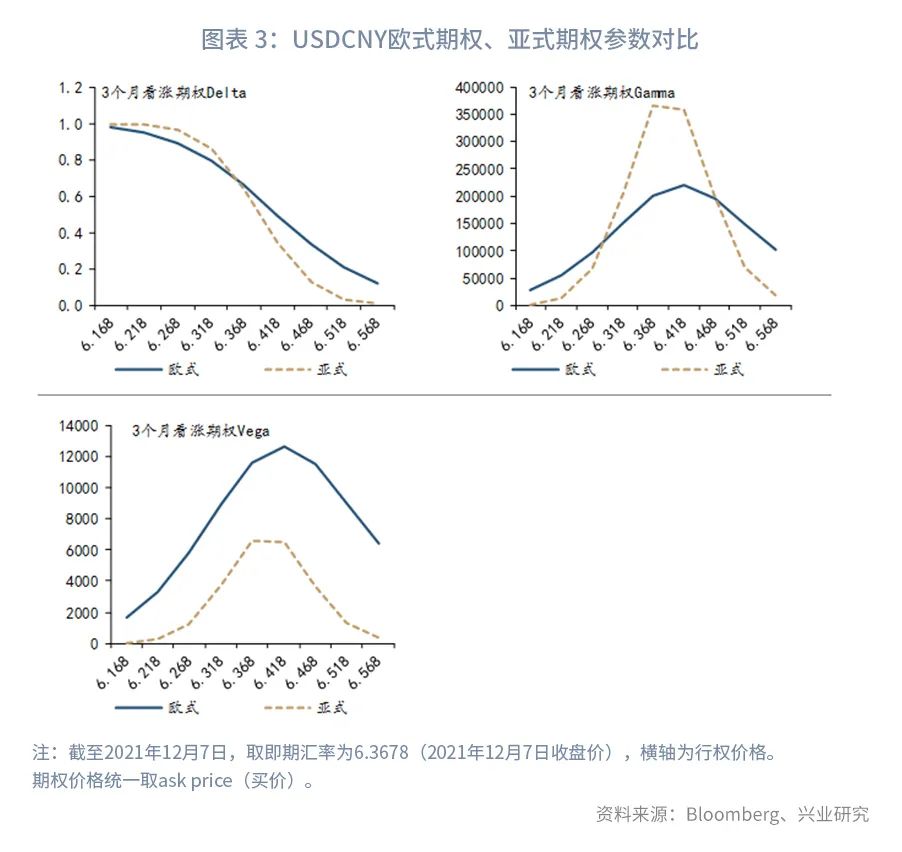

对于看涨期权来说,亚式期权相比欧式期权,在行权价格附近Delta值下降的速率更快。 究其原因,当看涨期权由“实值”走向“平价”时,亚式期权采取的平均价格将比欧式期权采取的到期日价格更大概率落入实值区域,即最终结算价格高于行权价格、使得期权行权后获得正收益。因此实值亚式期权的Delta较欧式期权更大。

同理可得,当行权价格靠近标的资产价格时,亚式期权的Gamma值较欧式期权更高。而当行权价格远离标的资产价格时,由于亚式期权波动率更低,重回“实值”的概率更小,Delta值相对于标的资产价格的敏感度也更低。即相比欧式期权,亚式期权的Gamma值凸度更大。

亚式期权的结算价格曲线较欧式期权更平滑,因此期权价格对于标的资产价格波动率的敏感度(Vega)也更低。

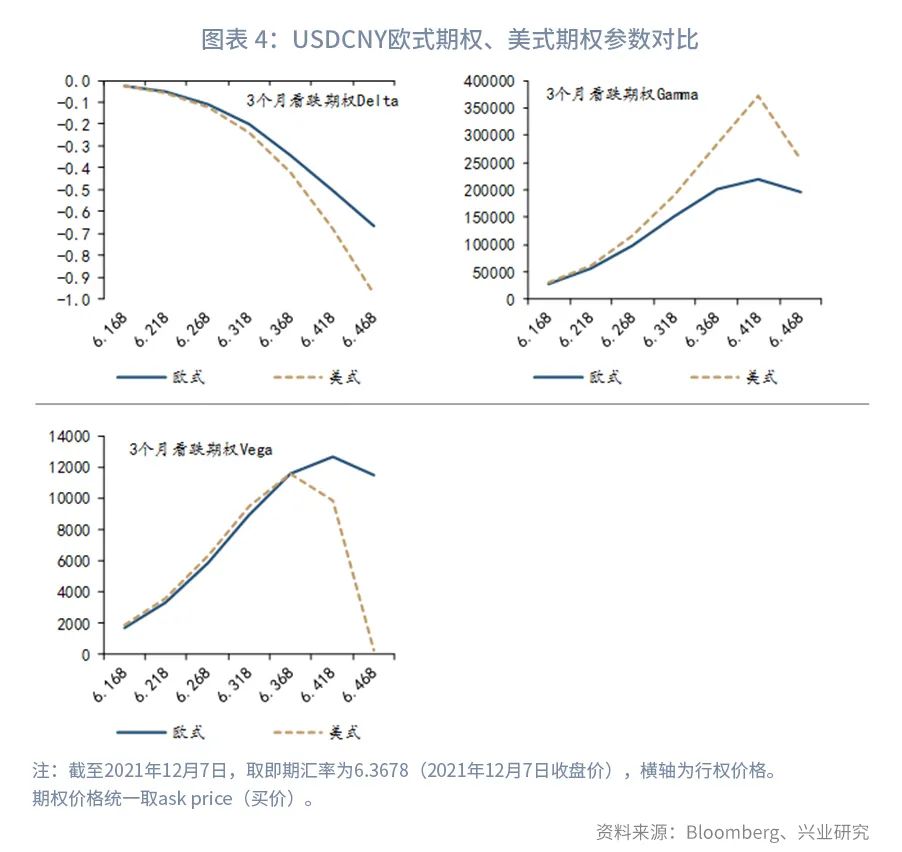

对于看跌期权来说,美式期权由于可以提前行权,在USDCNY远期升水的背景下,同样行权价格的深度实值看跌期权,美式期权的Delta值比欧式期权更大。当行权价格靠近标的资产价格时,任一交易日资产价格大于行权价格均构成行权条件,因此单日资产价格变动对于Delta的影响更大,Gamma值较欧式期权更高。相比于欧式期权,美式深度实值期权的Vega值更快向0收敛。

美式期权、亚式期权在价格选取、收益结算、行权方式等方面更加灵活,为企业套期保值拓展了场景,也为银行创新汇率对冲方案提供了便利。

对于美式期权而言,首先,提前行权的特征使之适用于尚未确定未来现金流具体收支时点的企业。其次,利用美式期权,企业可以在即期汇率震荡行情中更好地把握阶段性低点和高点获取收益。

-

举例来说,震荡行情中,进口企业可以通过买入美式看涨期权,在美元兑人民币接近震荡区间上沿时选择行权,美元兑人民币远期升水的背景下,期权锁定的购汇价格优于远期购汇价格,且期权费与欧式期权相当。

再者,美式期权相比欧式期权更高的期权费用,能够为进出口企业提供更高的价格补贴。

-

举例来说,在人民币汇率强势,且美元兑人民币“下有底”的行情中,出口企业卖出美式深度虚值看跌期权能够较好地补贴结汇价格。

对于亚式期权而言,以看涨期权为例,进口企业买入亚式看涨期权在付出更小期权费的前提下,能够达到欧式期权“既锁定人民币贬值时成本,又享受人民币升值时福利”的预期效果。此外,亚式期权采用平均价格作为结算价或是行权价,对于需要对一段时间内多笔现金流进行汇率对冲的企业而言,尤为适配。

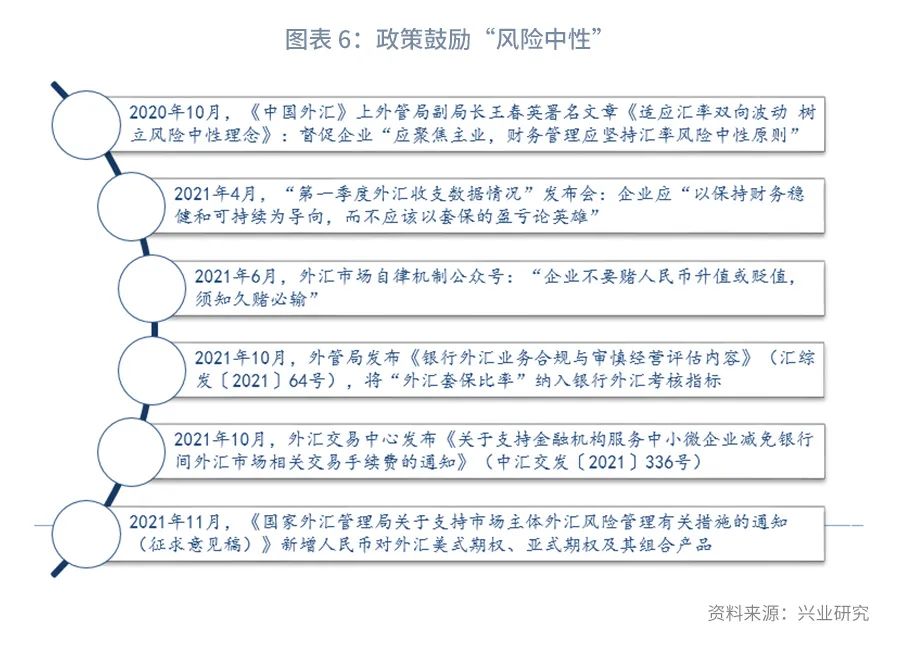

2021年,央行、外管局和外汇交易中心多次公开宣贯“风险中性”原则,敦促企业建立汇率套期保值的财务管理规划。同时通过强化外汇套保考核、降低手续费用、新增外汇期权品种等方法推动银行创新外汇风险对冲产品和方案,为企业提供针对性、更全面的服务(见图表 6)。

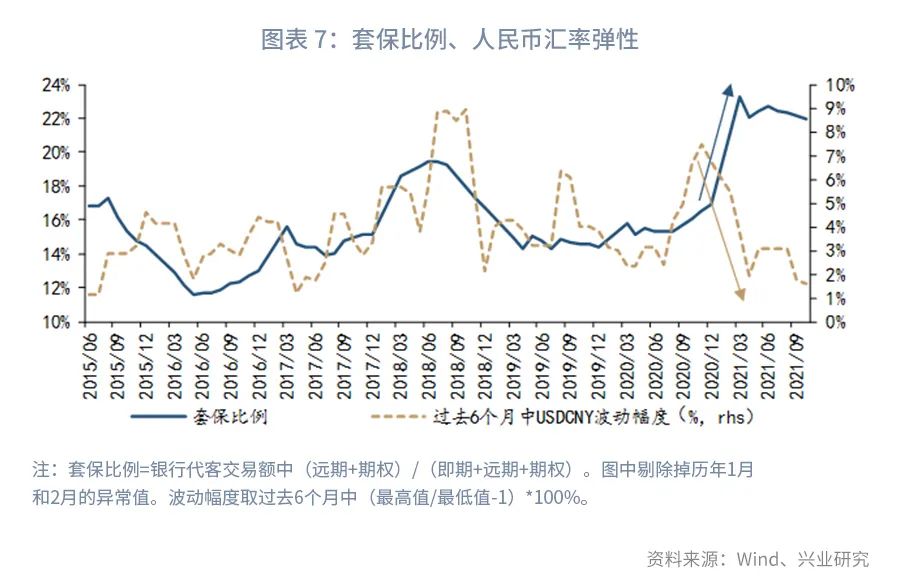

监管、银行和企业勠力同心之下,2021年企业套保比例大幅提高。用“远期与期权成交量占即期、远期和期权成交量比重”来衡量的汇率套保比例从2020年的不到16%增长7个百分点至22%(见图表 7)。且与此前“汇率大幅波动时才追加汇率套保”不同,本轮套保比例的抬升发生在人民币汇率波动弹性下降时期,反映了企业的汇率风险中性意识实质抬升,也避免了对即期市场行情“追涨杀跌”的风险。

我国“人民币汇率市场化程度不断提高”与“企业不成熟的套保理念”形成矛盾,这实质上阻碍了外汇市场的进一步改革。外管局宣传“风险中性”理念意在“补短板”。全球汇市波动率普遍下降的背景下,当前境内企业面临市场和政策的双重优化,正是培育汇率套保经验的最佳“试炼场”。

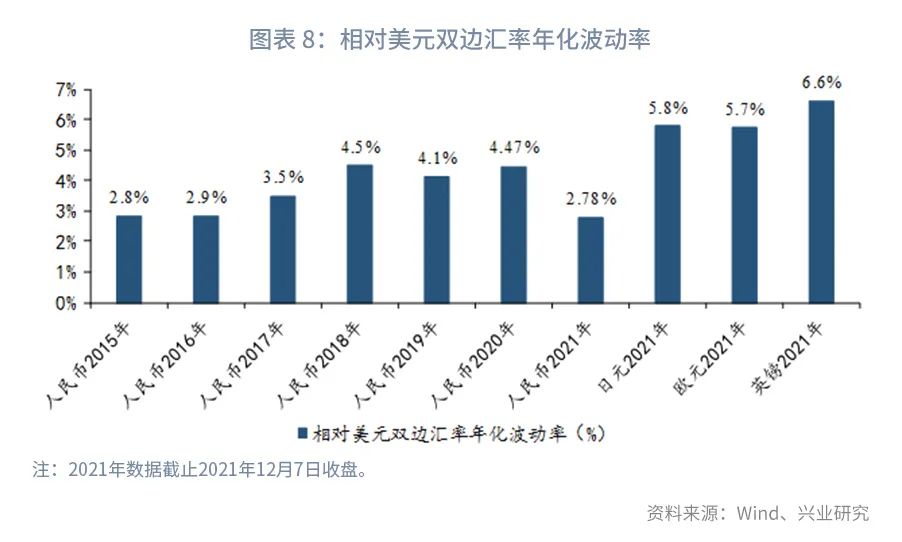

待短板补上,外汇市场化改革将继续“大踏步”迈进。未来汇率市场改革还将进一步深化,包括取消中间价、建立境内外汇期货市场、允许境外资金更多参与境内外汇市场,最终实现汇率自由浮动等。人民币汇率的弹性将进一步提高,最终向G3货币靠拢(见图表 8)。境内企业需要积累更成熟的风险中性财务管理方案,才可应对未来更大的汇率不确定性。

[1] 这一结论的前提是美式看涨期权为具备较高流动性的场内交易产品,或是场外交易时经交易对手同意结清合约。

[2] 彭博数据显示,相同要素下的欧式看涨期权和美式看涨期权的期权费用相同。

[3] 深度实值(虚值)看涨期权是指标的资产现价远大于(远小于)执行价格的看涨期权,深度实值(虚值)看跌期权是指标的资产现价远小于(远大于)执行价格的看跌期权。