扩充中小银行其他一级资本补充渠道—银保监会修订银行优先股指导意见简评

7月19日,银保监会发布《中国银保监会 中国证监会关于商业银行发行优先股补充一级资本的指导意见(修订)》,允许股东人数累计超过200人的非上市银行发行优先股。

允许非上市银行发行优先股,拓宽了中小银行其他一级资本补充途径,未来非上市中小银行可以通过发行优先股或永续债补充其他一级资本。

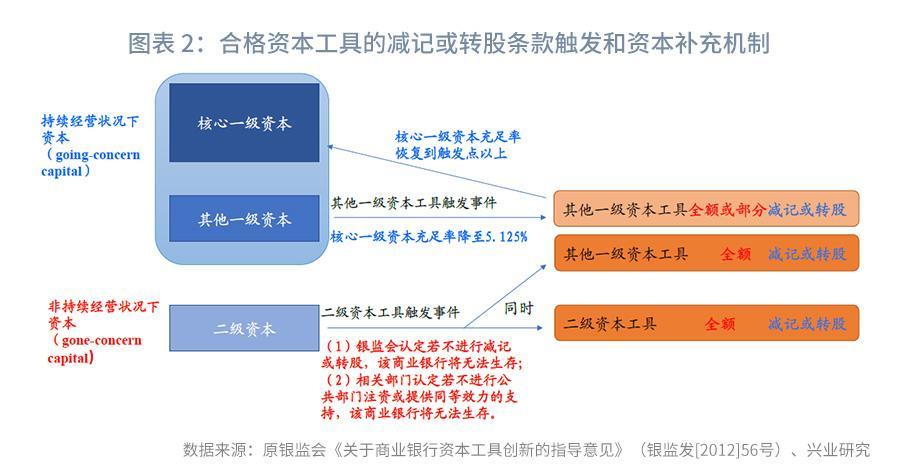

商业银行优先股、永续债为其他一级资本工具,核心一级资本水平低于5.125%将自动触发优先股的转股或永续债的减记条款,随着发行人范围扩大,未来应关注投资商业银行资本工具的转股或减记风险。

非上市银行 优先股

7月19日,银保监会、证监会发布《关于商业银行发行优先股补充一级资本的指导意见(修订)》(以下简称《指导意见》),对《关于商业银行发行优先股补充一级资本的指导意见》(银监发〔2014〕12号,以下简称“2014年版《指导意见》”)进行了修订,允许股东人数累计超过200人的非上市银行发行优先股。

一、拓宽非上市银行其他一级资本补充渠道

允许非上市银行发行优先股,拓宽中小银行其他一级资本补充途径。从我国商业银行的各级资本工具和补充渠道来看,核心一级资本主要依赖普通股和留存收益;其他一级资本工具目前包括优先股、永续债,永续债为2019年创设的新工具,在永续债创设之前,未上市或在新三板挂牌的中小银行,根据2014年版《指导意见》,无法发行优先股,许多中小银行的其他一级资本接近于0;二级资本工具目前主要是减记型二级资本债,未来可能发展转股型二级资本债。此前,2月11日,国务院常务会议就曾提出“支持商业银行多渠道补充资本金……提高永续债发行审批效率,降低优先股、可转债等准入门槛,允许符合条件的银行同时发行多种资本补充工具”。本次《指导意见》发布后,股东人数累计超过200人的非上市银行,符合非上市公众公司的标准,满足发行条件和监管要求,可以发行优先股,未来非上市中小银行可以通过发行优先股或永续债补充其他一级资本。

二、资本水平过低将自动触发转股条款

商业银行优先股、永续债为其他一级资本工具,核心一级资本水平过低将自动触发转股或减记条款。此前,非上市中小银行的常见资本工具以二级资本债为主,二级资本债的触发条件为“监管部门认定若不进行减记,商业银行将无法生存”或“监管部门认定若不进行公共部门注资或提供同等效力的支持,商业银行将无法生存”,即商业银行已出现严重经营困难、可能无法生存,且减记情形发生需要监管部门认定,触发条件较为苛刻,目前我国市场尚未出现二级资本债的减记案例。与二级资本债不同,优先股和永续债属于其他一级资本工具,其触发条件相较于二级资本债更容易发生,只要发行人“核心一级资本充足率降至5.125%”,即会自动触发永续债的减记条款或优先股的转股条款,根据《指导意见》,“商业银行应设置将优先股强制转换为普通股的条款,即当触发事件发生时,商业银行按合约约定将优先股转换为普通股。……商业银行发生优先股强制转换为普通股的情形时,应当报银保监会审查并决定”。从近年来媒体报道的情况来看[1],部分中小银行由于严重资产质量问题的暴露,出现了资本充足率大幅下降,甚至由正转负的现象,随着发行人范围的扩大,未来优先股或永续债存在触发转股或减记的可能,投资上述工具需要关注其潜在风险。关于商业银行永续债的研究,请见我们此前发布的报告《金融委推动永续债发行简评》[2]。

注:

[1]http://money.163.com/18/0714/22/DMN62I5N00258105.html

[2] https://app.cibresearch.com/shareUrl?name=0000000067d172fe0167eae2917e5678

服务支持人员

-

李璐琳021-2285275113262986013liliulin@cib.com.cn

-

汤灏021-2285263013501713255tanghao@cib.com.cn