【东南亚研究】离岸人民币持续收紧,港股通流入情绪佳——香港金融市场月报2023年第二期

债市:8月中资美元金融债发行大幅增加,二级市场持续承压、月末受地产政策利好提振有所回暖。离岸人民币债券月内发行主要由政府债带动,明珠债连续2个月无新发。债券互联互通外资持有量小幅回落。

股市:风险偏好受多因素冲击,港股IPO市场8月再录“零发行”,恒指反复试探“市场底”,近月港股通流入情绪较佳、港股当前估值性价比凸显。

外汇:港元流动性压力缓解,HIBOR明显回落、美港利差趋势性走扩并施压港汇。离岸人民币资金池规模高位持平,逆周期调节加码下离岸人民币流动性持续收紧,美元兑人民币暂时企稳后于9月上破。

外部库存尚未出清,香港出口及营商景气仍偏弱。7月香港出口货值同比跌幅收窄至9.1%(6月同比为-11.4%,下同)、连跌15个月,进口跌幅收窄至7.9%(6月为-12.3%)。分市场看,7月香港对内地出口

8月香港标普PMI环比升至49.8(7月为49.4)、连续2个月低于荣枯线;企业库存水平逆势上升,主要由于供应商延迟交付、企业增加采购活动以维持经营。后续,内地制造业PMI转升、服务业扩张速度仍偏缓,政策驱动下预计延续边际回暖;美欧企业库存逐步见底、制造业PMI呈企稳迹象,东南亚景气指标料延续扩张。香港对外贸易以转口为主

楼市环比“价跌量升”,高息环境下放宽按揭政策短期提振作用有限。8月香港所有种类楼宇买卖合约数量环比升5.3%、同比仍跌11%;楼宇买卖合约总值环比升5.8%、同比仍大跌61.9%。7月香港私人住宅售价指数环比连续3个月回落,今年1-7月楼价指数累计升幅收窄至2.6%;租金水平则连续6个月上升,1-7月租金指数累升4.4%。7月初特区政府放宽住宅按揭贷款比例上限,但7月底香港主要银行再度调升最优惠贷款利率12.5bp,市场观望气氛浓厚,叠加大型地产商、二手卖家继续折价出售,楼价仍处于下行周期、未出现实质性转向。后续仍需关注外围央行政策转向及内地促经济措施落地情况。

零售销售稳健增长。7月香港零售总销货值同比升16.5%(6月同比+19.6%),1-7月,零售总销货值同比升20.1%。失业率降至疫情前低位。香港5-7月经季节性调整的失业率为2.8%(4-6月为2.9%),恢复至2019年中水平。全年看,以消费旅游为主要动能的复苏逻辑未变,预计将持续至2024年第一季度。

1.1.1 一级市场

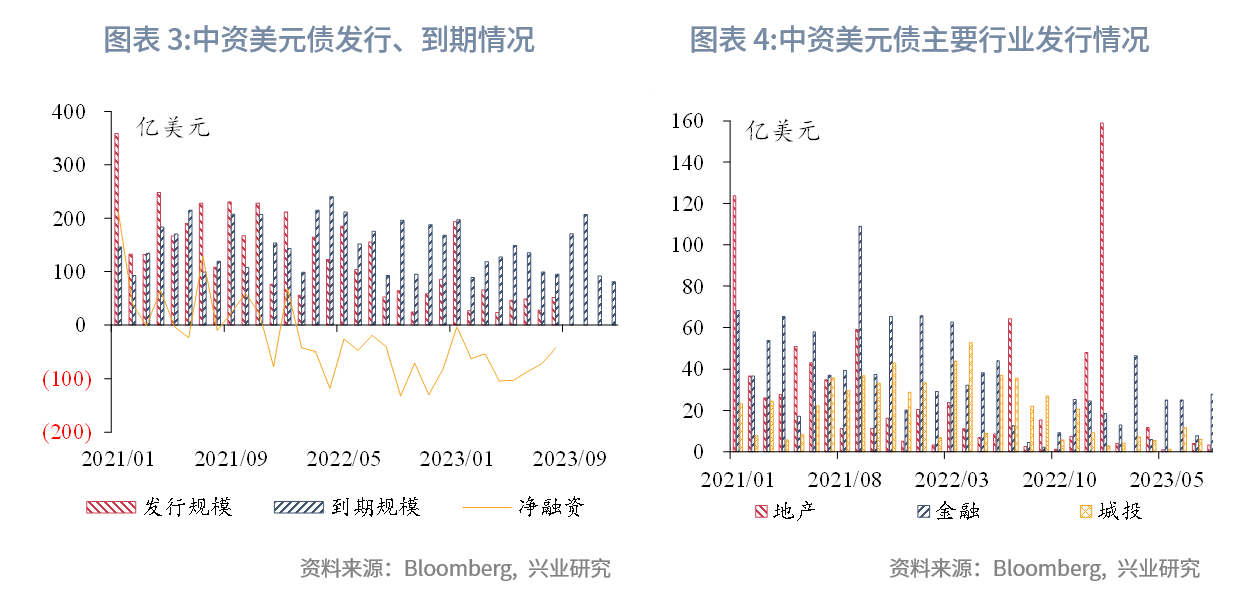

8月中资美元债发行规模环比增加、主要由金融债发行拉动。8月中资美元债发行总规模51.4亿美元,环比扩大89.2%、同比仍跌1.4%。分行业看,中资金融美元债发行规模环比大幅扩大2.6倍、同比增5.3倍,其中中国人寿发行20亿美元二级资本债。地产美元债发行仍受房企违约事件影响,发行规模环比收缩16.2%、同比低基数影响下增29.6%;城投美元债发行延续收紧,月内融资规模环比、同比分别减少23.3%、79.1%。

8月中资美元债到期规模减少。8月中资美元债到期偿还规模89.5亿美元,环比、同比分别减少3.5%、9.5%,其中地产、金融和城投美元债到期偿还分别约为14亿美元、32.2亿美元、14.9亿美元。未来3个月预计将有468.6亿美元债到期,其中金融、地产美元债分别于9月、10月面临较多到期压力。月内美债收益率大幅上行、月末回落,10年期国债收益率一度创次贷危机后新高、2年期收益率触及5%后有所回落;近期美国经济数据整体保持韧性、但超预期程度下降。后续,美债收益率预计仍将高位震荡,内地政策利好地产需求端复苏,料提升中资美元债发行及配置意愿。

1.1.2 二级市场

8月中资美元债二级市场持续承压、月末受政策利好提振回暖。受美债利率走高及地产板块信用事件影响,月内中资美元债整体回报指数触及年内新低,月末内地稳地产政策推出,包括下调存量房贷利率、主要一线城市执行“认房不认贷”政策等,市场信心月末明显回暖,二级市场跌幅收窄。月末整体回报指数收跌1.05%,投资级指数由升转跌、月内累跌0.53%,高收益指数收跌5.43%。分行业来看,地产债回报指数月内累跌10.04%,年内仍累跌28.81%;金融债月内累跌1.68%,城投债指数月末回暖、累计变动+0.17%。

月内地产板块信用风险进一步出清。8月7日,碧桂园两笔美元债未能按时支付票息、并宣布为其“16碧园05”本金展期三年;截至9月5日,碧桂园已于宽限期内支付两笔美元债票息共2250万美元、避免了发生违约;并同时提出另外8只债券的展期方案。远洋集团继7月末为其境内债展期后,8月14日宣布旗下2024年到期的6%有担保票据未能按期支付利息2094万美元,发生违约事件。8月23日,广东方圆地产宣布终止美元债交换要约、随后撤销评级。月内,龙湖地产、仁恒置地及金地集团也先后被下调主体海外评级。后续,美债利率高位波动下投资级中资美元债表现预计继续受扰动;地产政策大幅优化、利好房企基本面,料提振高收益板块表现,而除了关注需求端政策落地情况之外,仍需观察是否有融资利好政策出台。

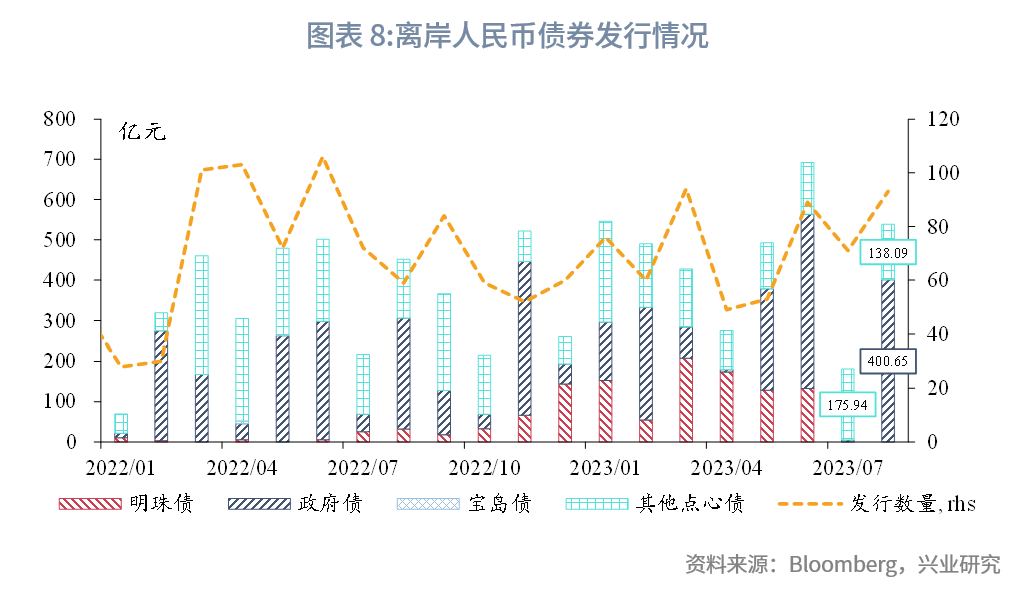

8月离岸人民币债券

按发行主体看,8月共3家城投主体发行离岸人民币债、融资规模为7.4亿元,期限均为3年、平均票息为4.5%(7月同期限城投离岸人民币债的平均票息为4.7%);今年1-8月城投主体发行占离岸人民币债券融资总额比重的11.5%。自2021年以来,超过90%的城投债以明珠债形式发行,在明珠债发行总额中占比超50%;而自今年7月人民银行强调“自贸区债券应坚守‘离岸定位’后,明珠债已连续两个月无新发。选取今年以来同一城投主体发行的境内人民币债券及明珠债对比,在期限相同、规模近似的情况下,以明珠债发行多数具备价格优势;而随着7月底政治局会议后逐步推出“一揽子化债方案”、8月人民银行降息落地,预计将为城投主体境内发行打开空间,后续明珠债发行增速仍将偏缓、以非城投主体为主。

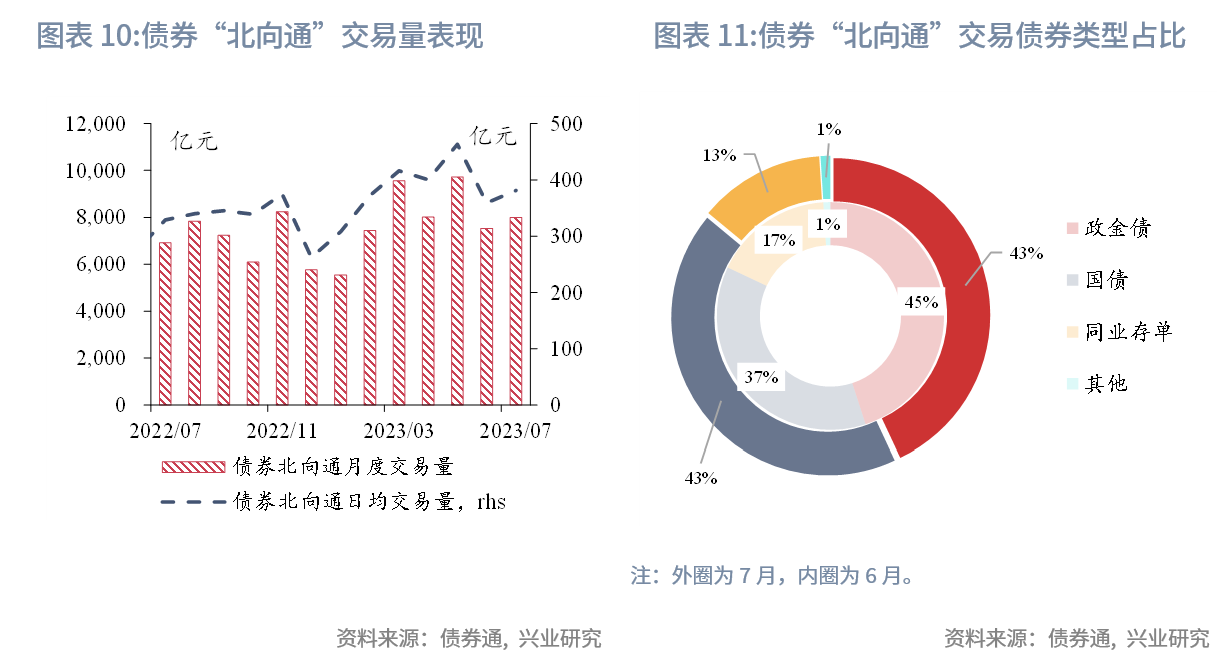

7月债券“北向通”交易量延续增长、托管余额环比回落。从流量看,7月境外机构在内地银行间债券市场的现券交易量约为1.24万亿人民币、日均交易量约为591亿元,环比均减少约0.8%。6月债券通北向通成交8002亿、日均成交量381亿元,环比均增加约6.1%;其中,政策性金融债交易量占比小幅下降至43%,而受7月美联储加息前后风险偏好波动影响,国债交易量占比明显增加、同业存单占比下降。从存量看,外资7月出现减持,截至7月末境外机构在内地银行间债券市场的托管余额为3.24万亿元,环比回落1.1%,约占银行间债券市场总托管量的2.5%、占比环比持平。债券北向通托管量5798.7亿元,环比减少1.5%,占境外机构在银行间债券市场总托管量的17.9%。

债券通北向参与机构延续扩充,截至7月末,共有1102(环比+5,下同)家境外机构主体进入银行间债券市场,其中538(+2)家通过直接投资渠道入市,808家(+6)通过“债券通”渠道入市,244家(+3)同时通过两个渠道入市。

债券“南向通”托管余额亦环比减少。根据上清所的披露数据,截至7月末,通过互联互通模式托管“南向通”债券数量为652只,较6月减少13只,托管余额为4191.4亿人民币、环比减少5.6%,占上清所托管债券总余额的比重为1.26%,较6月减少约0.1个百分点。

2.1.1 一级市场

港股IPO市场8月再录“零发行”。 8月港交所暂无新股上市、为今年2月以来第二次月度无新发,相比去年8月(5只上市新股、募资净额164.7亿港元)大幅转淡,月内仅生物科技股宜明昂科完成招股,募资净额2.3亿港元。8月新股递表仍然活跃,物流龙头顺丰控股、新茶饮公司茶百道、网约车平台如祺出行、嘀嗒出行等21家公司月内向港交所提交上市申请。截至9月初,港交所处理中的主板、GEM板块上市申请有约120只、新股储备仍在继续。1-8月,今年港股共有37家新股上市,募资净额共161.4亿港元,仅有珍酒李渡一家新股募资额超过50亿港元。

2.1.2 二级市场

港股反复试探市场底、月末收窄跌幅。8月,港股先后受到美国主权及其银行业评级下调、美债收益率上涨、内地偏弱金融数据及房企负面信用事件拖累,恒生指数月内持续回调。月内后半段,内地积极政策持续出台,包括减半征收证券交易印花税、下调存量房贷利率、调整优化住房信贷政策等,叠加美国商务部长访华释放利好信号,恒指月末报18382.06、全月跌幅收窄至8.45%。板块方面,仅恒生能源业、电讯业指数录得升幅。

不同于陆股通的持续流出,月内港股通流入情绪较佳。8月港股通南向资金净买入达755亿港元、为今年1月以来新高,环比增加32%,而月内北向资金由7月的净流入1000亿人民币转为累计净流出897亿人民币。同时,近三月南向资金流入ETF大幅增加。6月股票互联互通ETF南向日均成交额46.4亿港元,较2022年7月开通初期增长20倍,占当月港股ETF成交额约18%;8月日均成交额为32.7亿港元。7月以来,多只港股ETF规模持续刷新历史纪录。

港股当前估值性价比凸显。8月25日恒指市滚动盈率(TTM)触及8.51、接近2022年11月的估值低位;8月31日收报9.1、位于10年历史17.2%分位点,近3个月持续围绕10年均值-1个标准差(8.8)波动。同时,港股通AH股溢价指数仍处于145以上的历史高位水平,港股仍具较高性价比。风险指标显示仍未触底,月内恒指风险溢价一度触及10年均值4.5%,月尾报6.9%,但与以往底部时期(十年均值+1个标准差,当前为8.85%左右)仍有一定距离。主板沽空比率月内一度创2022年11月以来新高、月尾卖空情绪有所回落,截至8月31日,港股主板周度沽空成交比率报18.14%。

政策端利好中长期资金流入。市场监管方面,香港特区政府于8月底成立促进股票市场流动性专责小组,研究提升港股市场流动性的措施。市场期待2021年实施的调升股票印花税政策

3.1.1 港元利率

8月港元流动性压力缓解,HIBOR明显回落、美港利差趋势性走扩。随着前期银行结算、港股分红派息等季节性需求回落,银行间港元资金面转为相对宽松

3.1.2 港汇走势

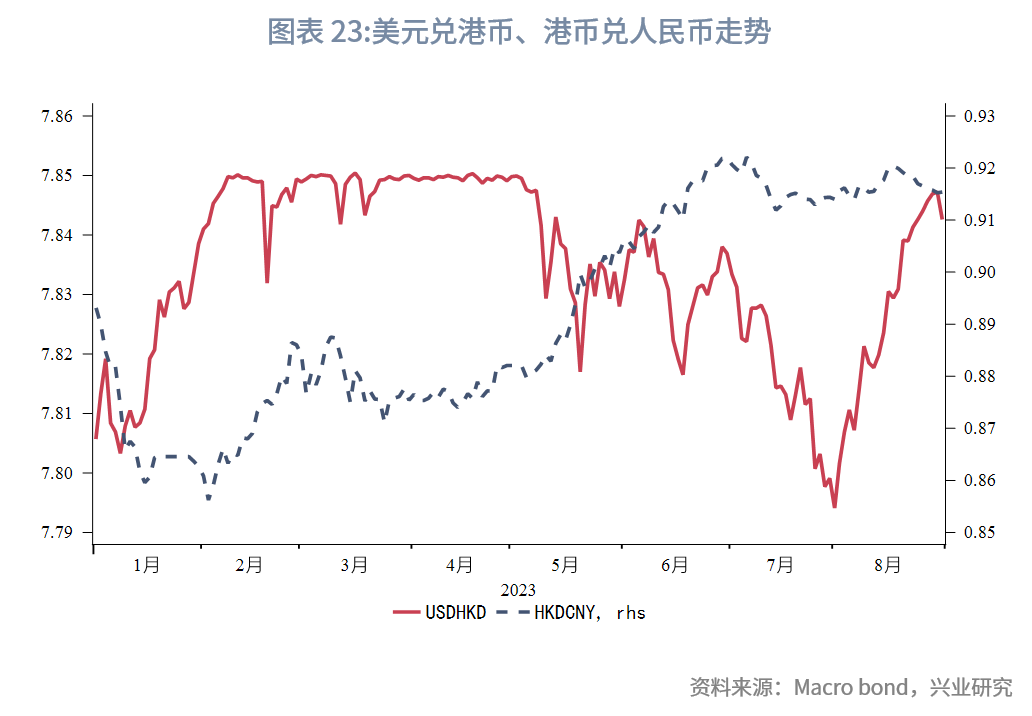

美元走高叠加套息交易影响,港币兑美元阶段性承压。月内美国经济基本面保持韧性、美联储继续释放鹰派信号,加息预期升温带动美元指数波动走高。8月末美元兑港币收报7.8426、再度靠近联系汇率制度港元弱方兑换保证,港币月度走弱0.52%。月内人民币暂时企稳、港币兑人民币基本持平。后续,外围市场加息预期向美联储点阵图靠拢、尚未对11月再度加息形成充分定价;而美国经济数据后续超预期的可能性减弱,美元指数可能围绕105整固。内地稳经济政策逐步落地、香港本地经济在消费旅游带动下进一步复苏,仍将为港汇提供支持。

3.2.1 离岸人民币存款

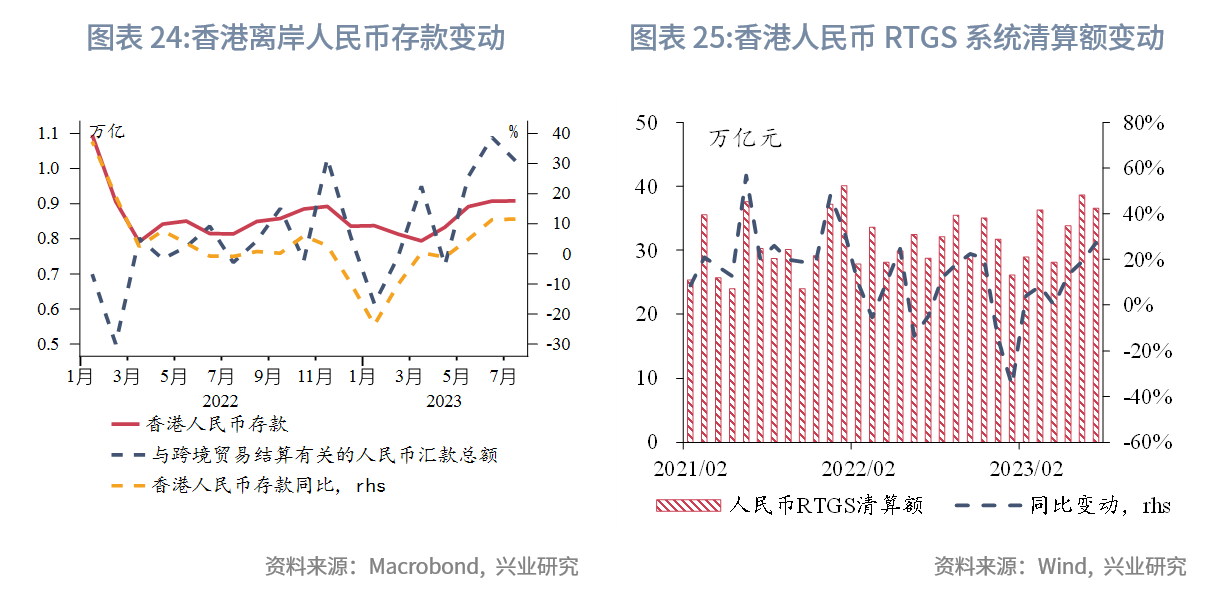

离岸人民币资金池规模环比基本持平。截至7月末,香港人民币存款总额为9078.8亿元,环比微升0.1%、同比升11.6%,为2022年1月以来新高。7月跨境贸易结算人民币汇款总额为10220.8亿元,环比减少6.2%、同比升39.5%。离岸人民币交易活跃度较前月回落。7月人民币RTGS系统

3.2.2 离岸人民币汇率

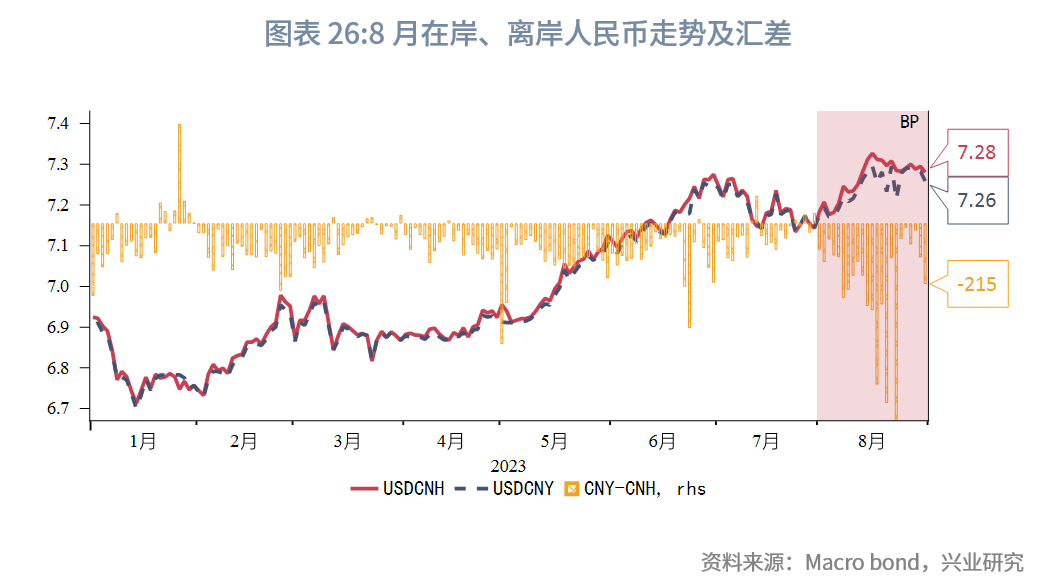

即期市场:8月,尽管受到美国及其银行业评级下调扰动,美元仍然在经济基本面保持韧性、美联储延续鹰派预期管理的影响下维持高位;受到利差、基本面分化和跨境资金流动的影响,美元兑人民币上行逼近前高。月内人民银行《货币政策执行报告》提出”坚决防范汇率超调风险”,并通过离岸掉期市场、离岸人民币拆借市场、在港发行增量人民币央票等收紧人民币流动性;内地推出稳定地产及资本市场措施、进一步提振经济复苏信心,相关因素共同支持在岸及离岸人民币暂时企稳、美元兑人民币进入高位震荡行情

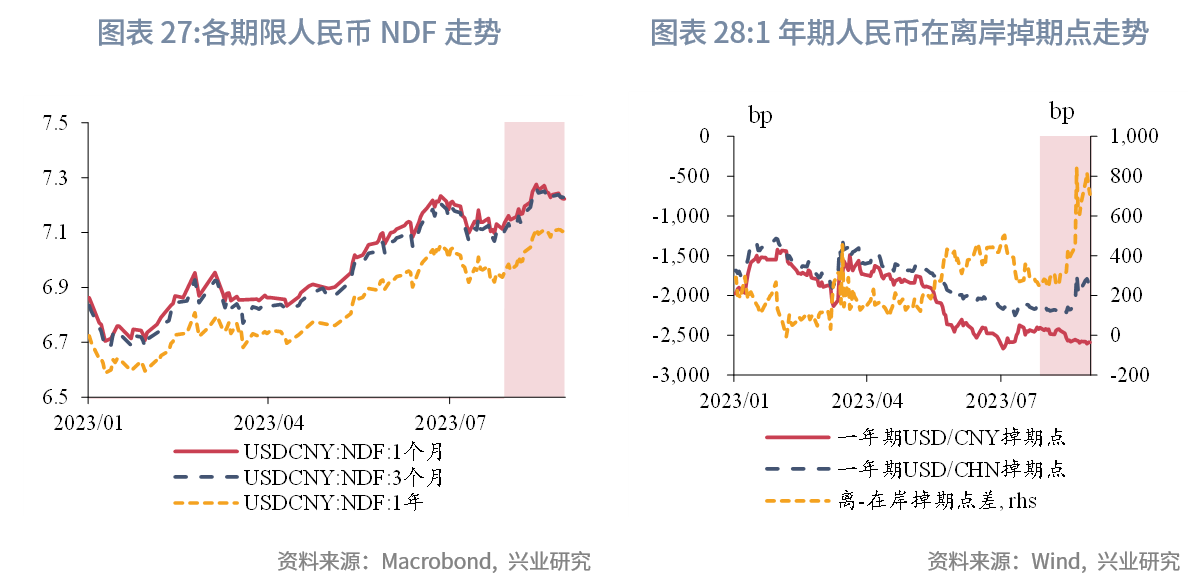

同时,8月各期限美元兑人民币无本金交割远期(USDCNY NDF)汇率波动走高、月末回落。1个月、3个月、1年期人民币NDF月内中枢分别为7.21、7.19、7.05,人民币分别较前月贬值0.8%、0.94%、1.09%。月内逆周期工具加码、构筑美元兑人民币短期顶部,但中长期基本面与利差压力尚未扭转,后续仍需关注内地稳经济政策落地成效。

衍生品市场:价格方面,8月在岸短端美元兑人民币掉期反弹、6个月以上掉期回落,掉期曲线倒挂更加陡峭;离岸各期限掉期反弹更加显著、离岸-在岸远端掉期价差抬升。成交量方面,8月,港交所USD/CNH期货标准合约成交量为134.3万张、环比增长49.6%;月底未平仓合约2.52万张,环比增长10.2%。港交所USD/CNH期权合约成交347张、环比增加42.8%,月底未平仓合约762张、环比增29.2%,其中买入期权(call)未平仓量环比增加30.5%,卖出期权(put)未平仓量环比增加26.6%,反映月内人民币贬值预期升温、资金趋谨慎。后续,市场因素下中美利差倒挂仍有加深空间,但短期内离岸掉期市场调节有望牵动境内掉期点数反弹。

3.2.3 离岸人民币利率

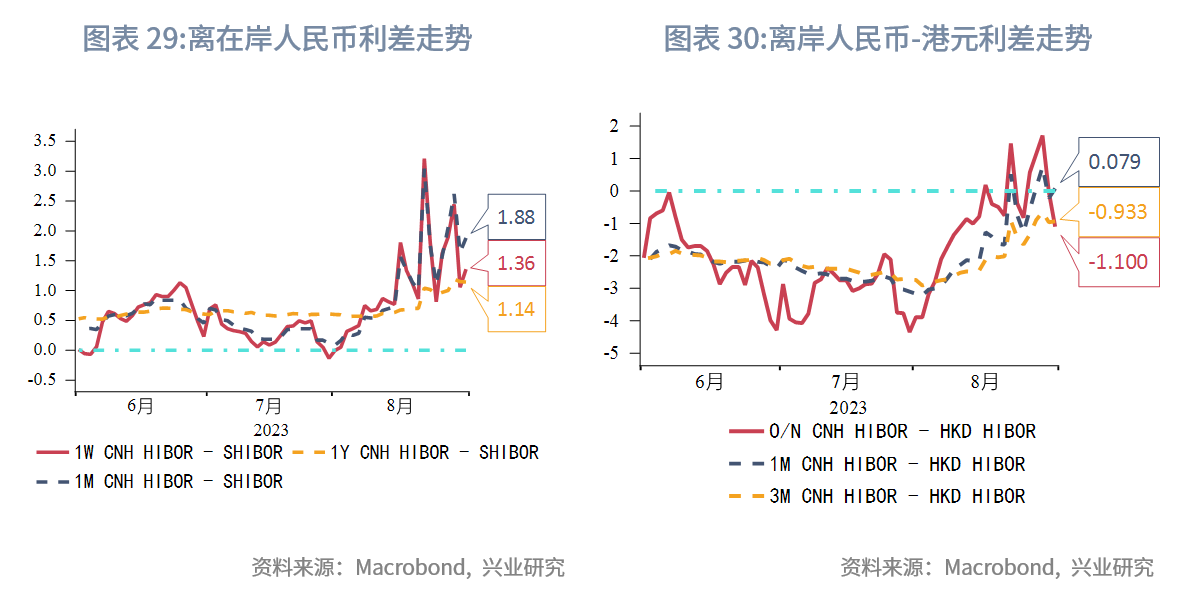

8月离岸人民币资金持续收紧。1周、1个月和1年期CNH HIBOR整体大幅抬升,月末分别收于3.46%、3.80%和3.42%,较7月末分别走高163.3bp、161.1bp和47.7bp。离岸资金价格较在岸升幅更大,1周、1个月和1年期CNH HIBOR-SHIBOR月末分别收于1.36%、1.88%和1.14%,较7月末分别走扩149.3bp、176.3bp和53.4bp。由于8月港元流动性压力大幅缓解,CNH HIBOR-HKD HIBOR利差倒挂显著收窄、月尾隔夜和1个月相关利差出现时点性回正。8月31日,隔夜、1个月、3个月相关利差分别收报-1.10%、0.08%、-0.93%,较上月末分别变动+324bp、+318bp、179bp。

注:

转载声明

转载申请请联系market-service@cib.com.cn邮箱,我们尽快给予回复。本报告相关内容未经我司书面许可,不得进行引用或转载,否则我司保留追诉权利。

服务支持人员

-

李璐琳021-2285275113262986013liliulin@cib.com.cn

-

汤灏021-2285263013501713255tanghao@cib.com.cn