【恰如所料】30年国债范式的演变:从配置到交易——利率市场观察

2023 年以来,30 年国债表现抢眼,成交活跃度大幅提升,30 年国债与 10 年国债的期限利差持续压缩,引发市场诸多讨论。那么,30 年国债的运行逻辑发生了什么变化?本文将对此重点研究。

低利率环境下,30 年国债成交活跃度大幅提升:在 10 年国债利率下行至历史低位的背景下,10 年国债下行空间受 MLF 锚的制约,叠加 30 年国债的 DV01 更高,渐渐成为机构波段交易的重要选择,其换手率大幅上升,当前为活跃度仅次于 10 年国债的全市场次活跃券种。

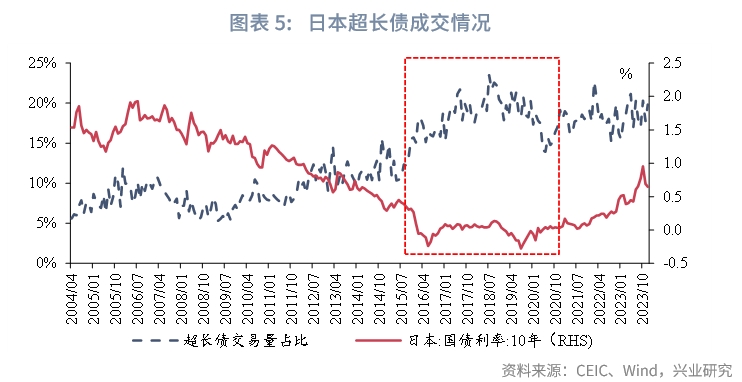

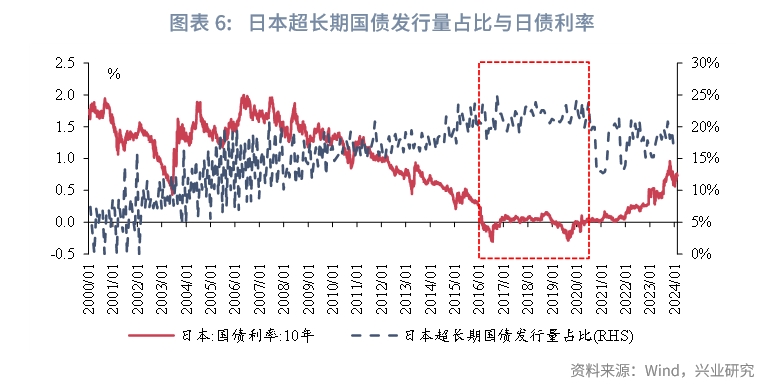

国际经验来看,低利率环境下我国 30 年国债活跃度提升并非个例。从国际比较来看,当 10 年国债下行至较低水平时,日本和美国 10 年以上超长债的发行量占比和成交量占比均抬升,对于采取 YCC 政策的日本来说,日央行长期将 10 年期国债利率维持在 0%附近,很大程度上超长债才是更市场化的交易券种。值得注意的是,当前我国 30 年国债的发行和存量规模均不及 10 年国债,尚不足以超过 10 年国债成为市场最活跃券,若未来 30 年国债发行放量,市场深度加强,成为最活跃券也不无可能。

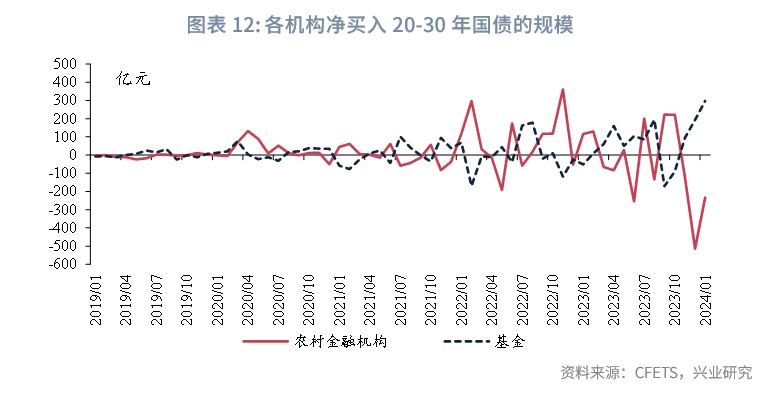

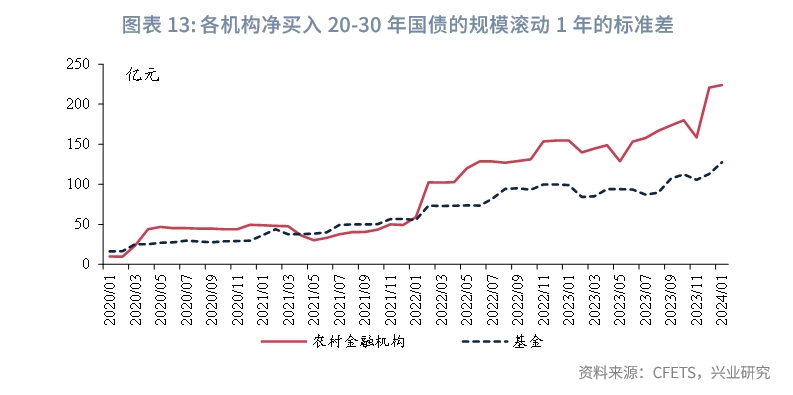

30 年国债“交易券”的属性增强,超长端期限利差易平难陡:农村金融机构、基金净买入或净卖出(20 年,30 年]国债的规模和波动性自 2022 年以来明显扩大。30 年国债的交易需求大幅上升使得 30 年与 10 年国债的期限利差趋势下行。在债市利率下行的背景下,30 年国债的交易需求仍有上升空间, 30 年与 10 年国债期限利差或延续易平难陡。

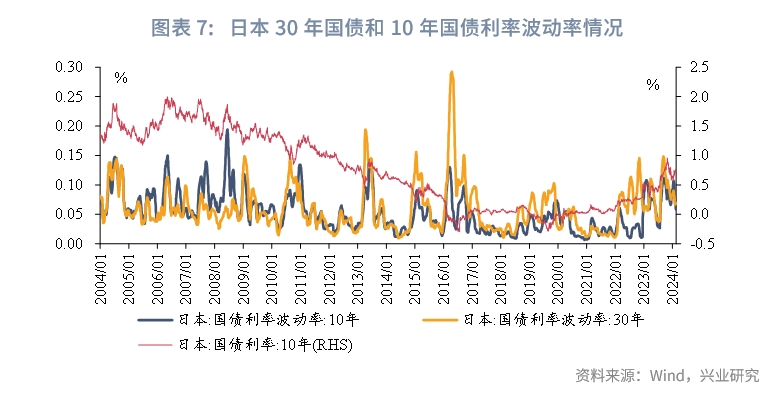

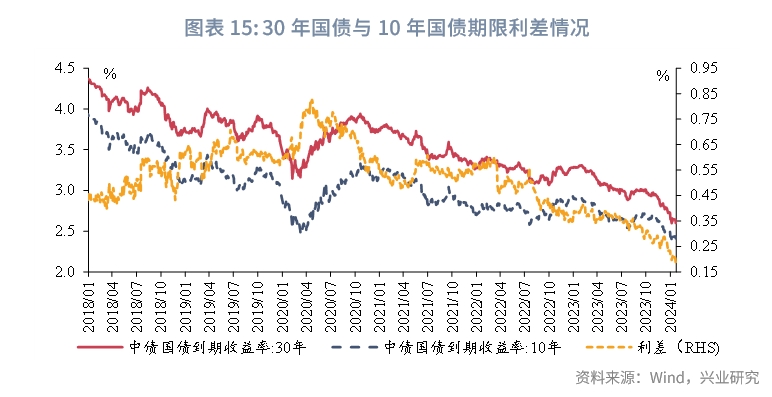

超长端期限利差与债市利率延续正相关:以 2022 年为节点,我国 30 年与 10 年国债的期限利差与 10 年国债利率从负相关转变为正相关。从国际比较来看,日本在 2016 年实行 YCC 政策后,10 年日债利率长时间处于 0 附近,30 年与 10 年日债的期限利差与 10 年日债利率开始呈现正相关;而美国利率上下波动较大,因此 30 年与 10 年美债的期限利差与 10 年美债利率始终呈现负相关。中期来看,我国利率中枢仍将下行,我国 30 年与 10 年国债的期限利差与 10 年国债利率的关系或与日本类似,即延续趋势正相关的特征。

上周流动性:2 月 18 日-23 日公开市场操作净回笼 8400 亿元,R007 均值为 1.99%,高于 7 天逆回购利率 19bp,1 年期股份制银行 NCD 发行利率均值为 2.30%,低于 1 年期 MLF 利率 20bp,隔夜回购占比均值为 88%,低于 90%的警戒线;信用债净融资为负。

央行操作和市场前瞻:本周逆回购到期 13730 亿元, NCD 到期 5174.3 亿元。本周国债计划发行 0 只,净融资额-1450 亿,较 2 月 18 日-23 日下降 4969 亿;本周地方债计划发行 44 只,发行额 2106.0678 亿,净融资额 1470.5847 亿,较 2 月 18 日-23 日上升 1395.6314 亿;本周政金债计划发行 2 只,发行额 150 亿,净融资额-2592.2 亿,较 2 月 18 日-23 日下降 3184 亿。

2023 年以来,市场对于 30 年国债最直观的感知有两方面,第一是 30 年国债成交活跃度明显提升,当前 30 年国债活跃券的成交活跃度仅次于 10 年国债活跃券;第二是 30 年国债表现更为强势,收益率下行幅度更大,30 年国债和 10 年国债的期限利差的“历史最低值”持续刷新,当前期限利差约为 18bp。那么,30 年国债的运行逻辑发生了什么变化?本文将对此重点研究。

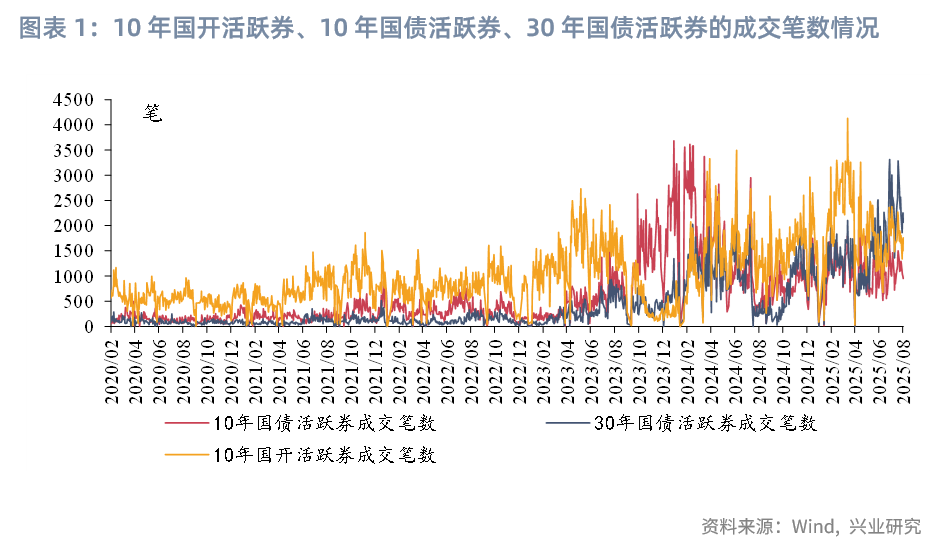

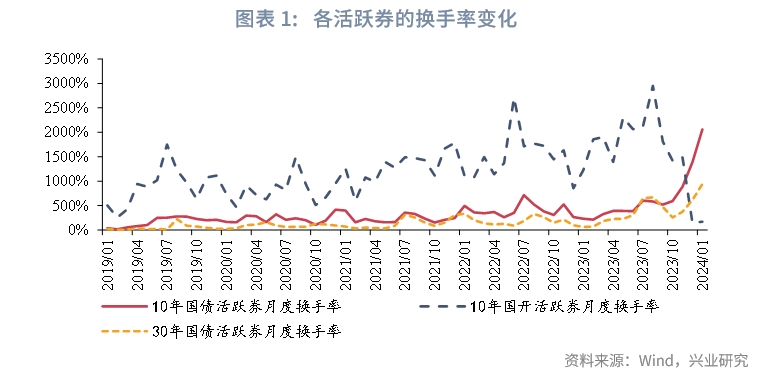

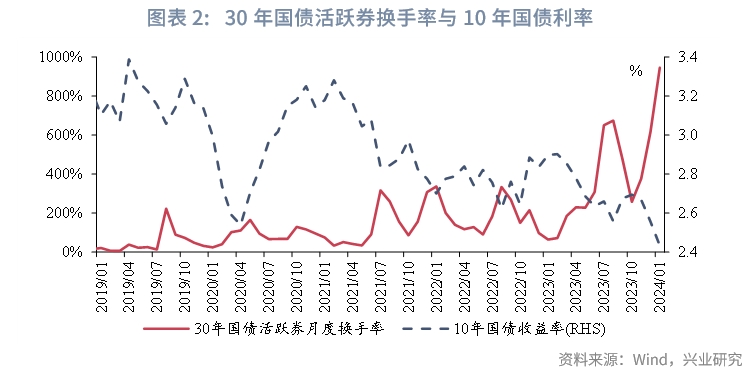

2023 年以来,30 年国债活跃券的换手率大幅提升,2024 年 1 月 30 年国债活跃券的月度换手率达到 946%,处于历史最高水平。30 年国债活跃券的成交活跃度仅次于 10 年国债活跃券,而 10 年国开债活跃券的成交活跃度大幅下行。

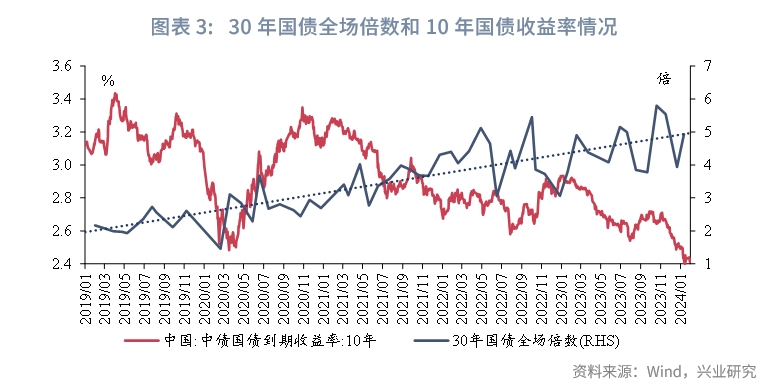

2023 年以来(尤其是 2023 年下半年以来)30 年国债成交活跃度的大幅提升或与 10 年国债收益率下行至历史低位有关。具体来看,2023 年下半年,MLF 利率在 6 月和 8 月两次调降,合计下调 25bp 至 2.5%,8 月 10 年国债收益率下探至当时的历史最低点 2.55%附近,30 年国债活跃券换手率大幅攀升至 674%,随后 10 年国债收益率虽有调整,但趋势上仍进一步下行,当前行至 2.4%附近,30 年国债活跃券换手率进一步上升。同时,在一级市场,30 年国债发行的全场倍数亦趋势性上升。

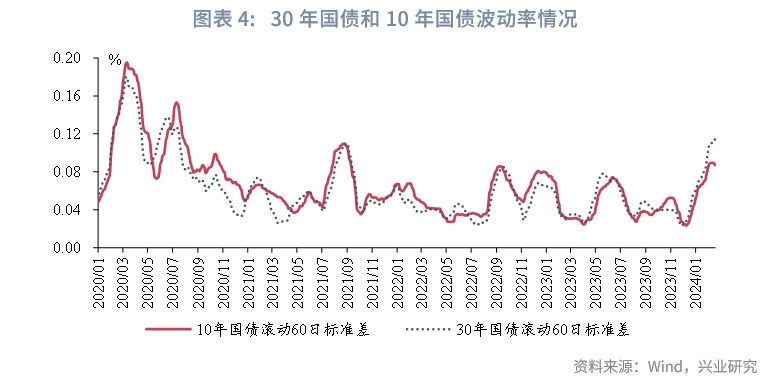

在 10 年国债收益率下行至低位的背景下,30 年国债久期更长,DV01 更高,成为市场交易机构博取波段收益的重要选择,换手率大幅上升;同时,通常来看,期限越长的债券波动率越低,但是随着 30 年国债变得愈发活跃,其波动率也在 2023 年年末开始超过 10 年国债。

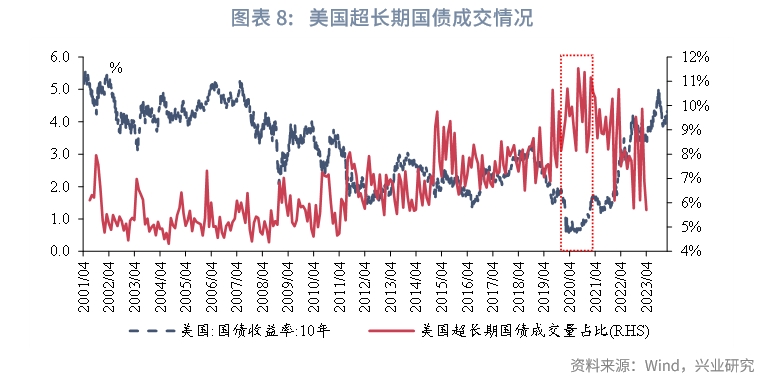

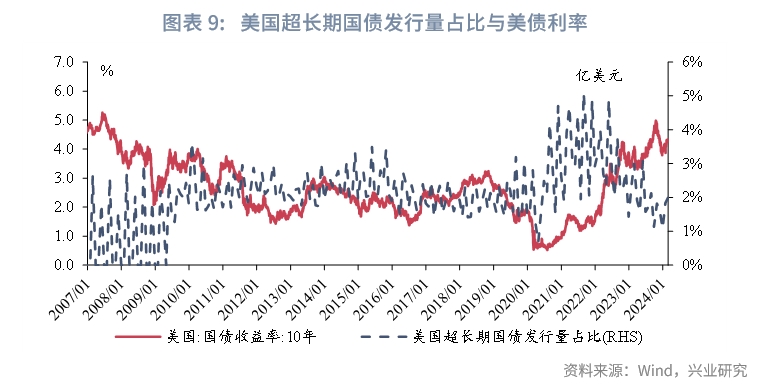

从国际经验来看,当 10 年国债下行至较低水平时,10 年以上超长债的发行量占比和成交量占比均会抬升。以日本和美国为例,从日本来看,2016 年日本央行宣布实行 YCC 政策,将日本 10 年国债收益率稳定在 0 附近;2016 年之后,日本 10 年以上超长债的成交量占比

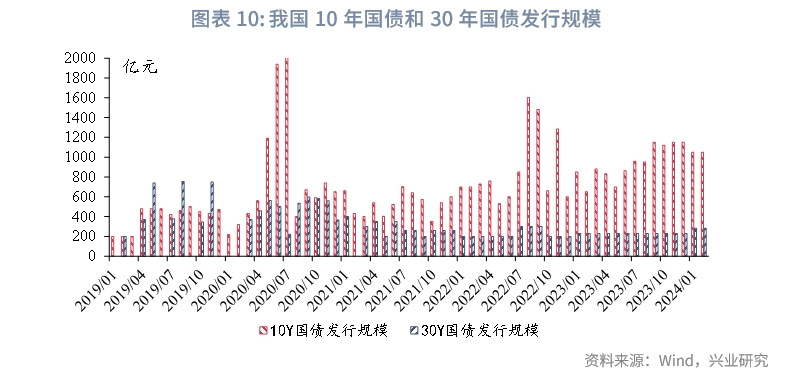

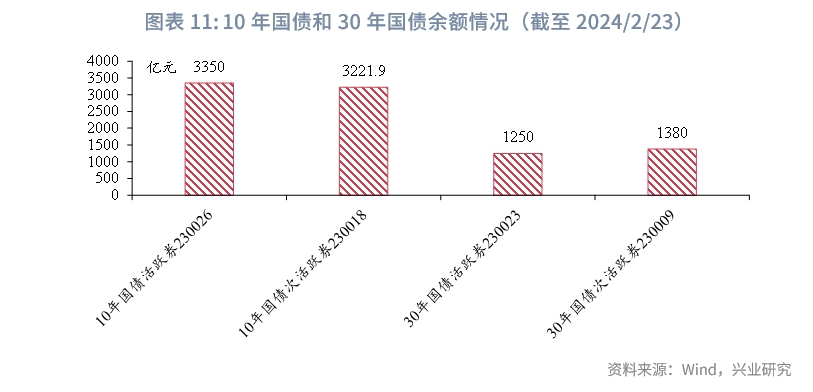

当前我国市场 30 年国债发行规模和余额均不高,30 年国债的活跃度不如 10 年国债。具体来看,在发行规模方面,2021 年以来我国 30 年国债的月度发行规模通常在 200-300 亿元之间,而 10 年国债的月度发行规模明显高于 30 年国债,2023 年下半年以来 10 年国债的发行规模超过 1000 亿元。在存量规模方面,我们以 10 年国债的 30 年国债的活跃券为例,截至 2024/2/23,10 年国债活跃券(230026)和次活跃券(230018)的存量规模分别为 3350 亿元、3222 亿元,而 30 年国债活跃券(230023)和次活跃券(230009)的存量规模为 1250 亿元、1380 亿元,30 年国债存量规模相对较小。总体来看,30 年国债的发行规模和存量规模均不及 10 年国债,30 年国债的市场深度尚不足,其换手率也低于 10 年国债(前文详述)。

基于前文所述,当前 30 年国债的成交活跃度虽大幅提升,但还尚不足以超过 10 年国债成为市场成交最活跃的券种。若未来 30 年国债发行放量,其市场深度加强,则在我国债市利率下行的趋势下,30 年国债超过 10 年国债成为市场最活跃的成交券种也不无可能。

从我国市场的现券交易的机构行为来看,农村金融机构、基金对 30 年国债的成交参与度近年来均提升,30 年国债“交易券”的属性增强。根据 CFETS 数据,农村金融机构、基金净买入或净卖出(20 年,30 年]国债的规模和波动性自 2022 年以来明显扩大,2023 年至今进一步提升,具体体现为上述机构净买入(20 年,30 年]国债的滚动 1 年标准差呈现上行趋势,表明上述机构参与 30 年国债成交的活跃度提升。

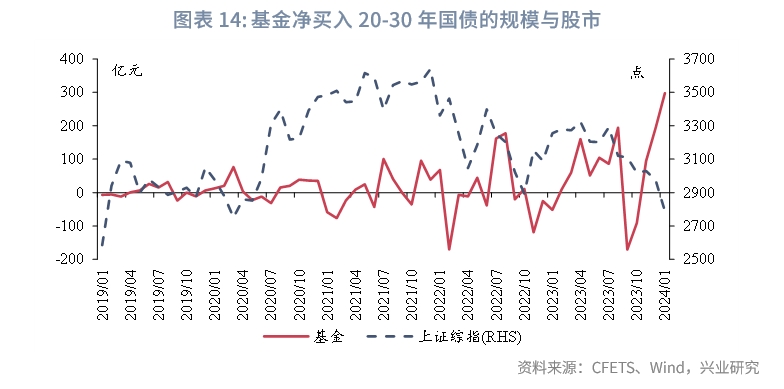

进一步来看,基金在 2023 年至今净买入或净卖出(20 年,30 年]国债的规模 7 次达到 2019 年以来的高点

30 年国债的交易需求大幅上升使得其收益率较 10 年国债“超额”下降,具体体现为 30 年国债与 10 年国债的期限利差趋势性下行,2023 年下半年以来向“历史新低”持续突破,当前(截至 2024/2/23)30 年国债与 10 年国债的期限利差约为 18bp。

在债市利率下行的背景下,交易型机构对 30 年国债需求仍有上升空间,中期内 30 年国债与 10 年国债期限利差或仍延续易平难陡的趋势。

从 30 年国债与 10 年国债的期限利差与债市利率的相关性来看,在 2022 年之前,我国 30 年国债与 10 年国债的期限利差与 10 年国债收益率主要呈现负相关性,而在 2022 年之后,在 10 年国债收益率持续下行和交易型机构参与度提升的背景下,两者主要呈现正相关性。

从国际比较来看,日本 2016 年之前 30 年国债与 10 年国债的期限利差与 10 年国债收益率主要呈现负相关性,2016 年 YCC 政策实行之后,10 年国债收益率长时间处于 0 附近,30 年国债与 10 年国债的期限利差与 10 年国债收益率开始同步变化,呈现正相关性。而美国国债利率波动更大,10 年美债利率在降息周期可以接近 0,也可以在加息周期中快速上升,美国 30 年国债与 10 年国债的期限利差与 10 年国债收益率基本呈现负相关走势。

中期来看,我国利率中枢仍将下行,30 年国债的成交活跃度有望进一步提升,我国 30 年国债与 10 年国债的期限利差与 10 年国债收益率的关系或与日本类似,即延续趋势正相关的特征。

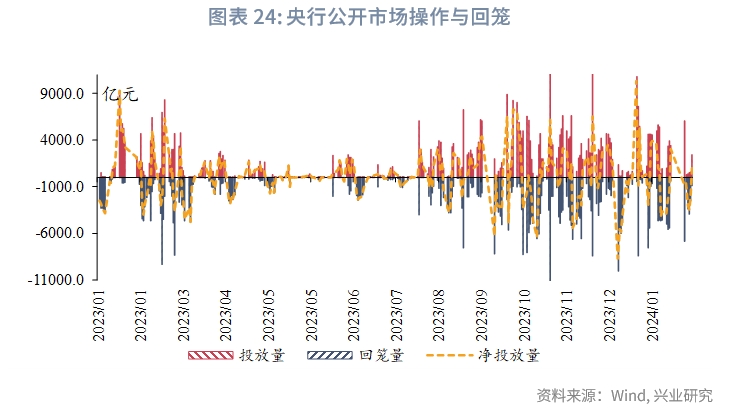

央行操作和流动性前瞻:本周逆回购到期 13730 亿元, NCD 到期 5174.3 亿元。

本周债券发行计划:本周国债计划发行 0 只,净融资额-1450 亿,较 2 月 18 日-23 日下降 4969 亿;本周地方债计划发行 44 只,发行额 2106.0678 亿,净融资额 1470.5847 亿,较 2 月 18 日-23 日上升 1395.6314 亿;本周政金债计划发行 2 只,发行额 150 亿,净融资额-2592.2 亿,较 2 月 18 日-23 日下降 3184 亿。

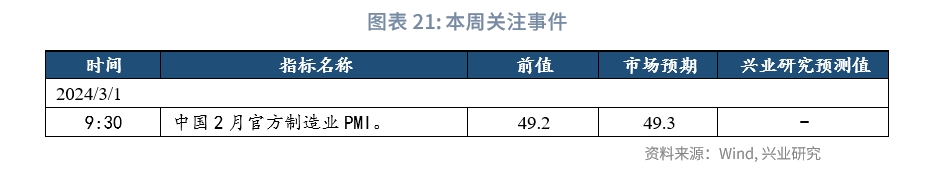

本周关注事件:本周重点关注中国 2 月官方制造业 PMI。

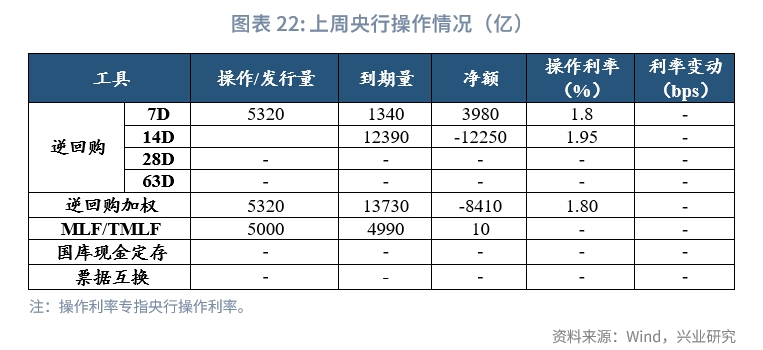

1、公开市场操作和货币市场流动性

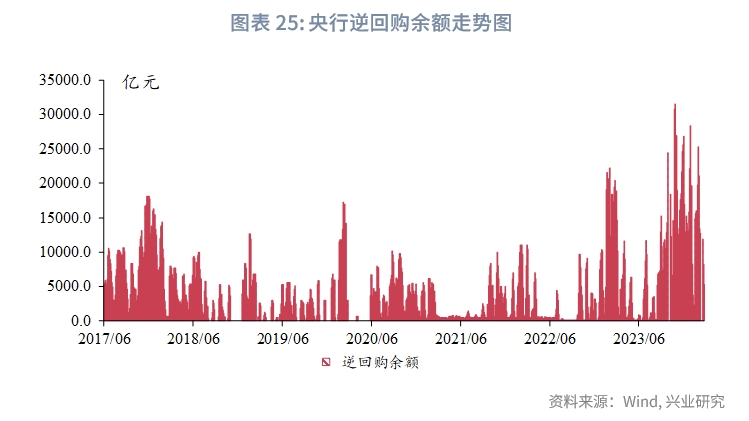

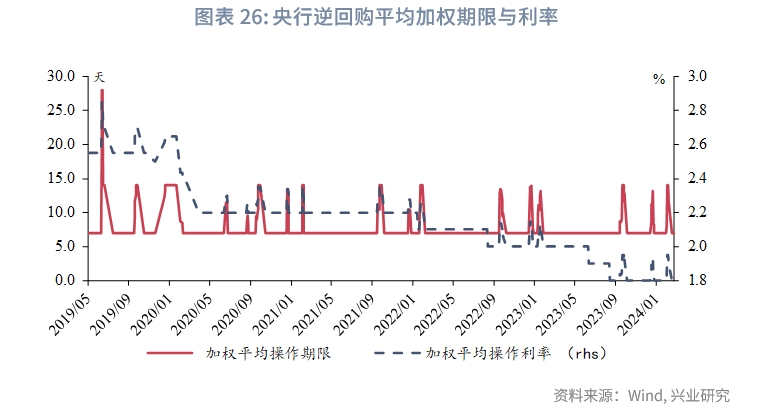

2 月 18 日-23 日央行公开市场共投放 10320 亿元,到期 18720 亿元,净回笼 8400 亿元。其中,逆回购投放 5320 亿元,到期 13730 亿元。截止 2 月 23 日,共有 5320 亿逆回购未到期。

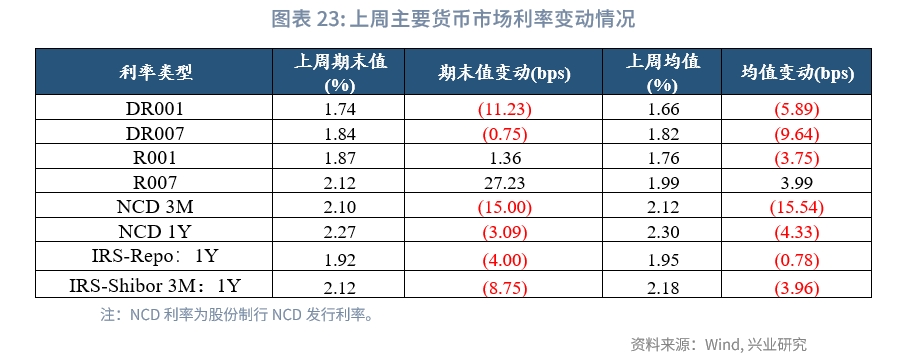

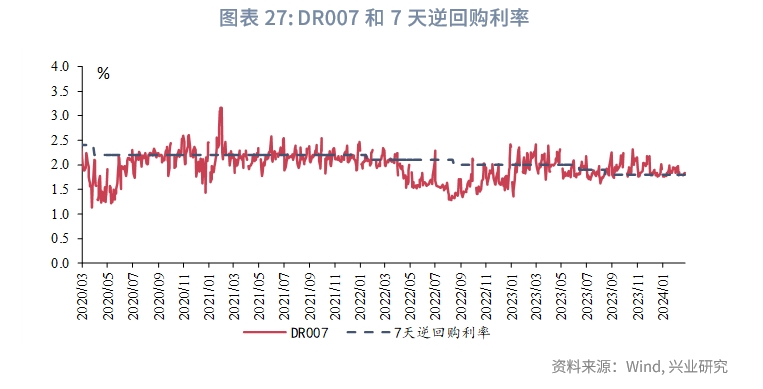

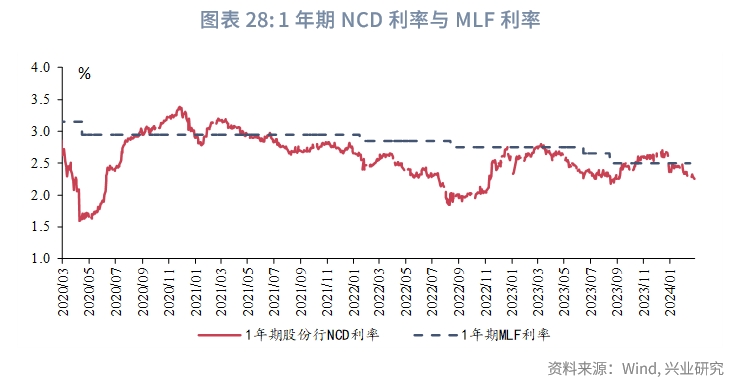

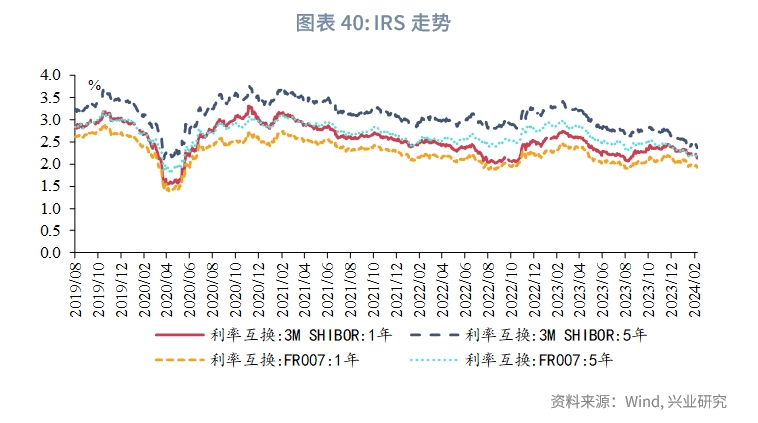

从利率水平来看,2 月 23 日 DR001 收于 1.74%,较 2 月 8 日下行 11.23bp;DR007 收于 1.84%,较 2 月 8 日下行-0.75bp,上周质押式回购成交规模合计 354285 亿,日均 50612 亿,其中,隔夜回购成交占比均值为 87%。 同业存单方面,2 月 23 日 3 个月股份制行 NCD 利率收于 2.1%,较 2 月 8 日下行 15bp;1 年期股份制行 NCD 利率收于 2.27%,较 2 月 8 日下行 3.09bp;利率互换方面 ,上周最活跃的两大品种:1Y FR007 收于 1.92%,较 2 月 8 日下行 4bp;1Y SHIBOR3M 收于 2.12%,较 2 月 8 日下行 8.75bp。

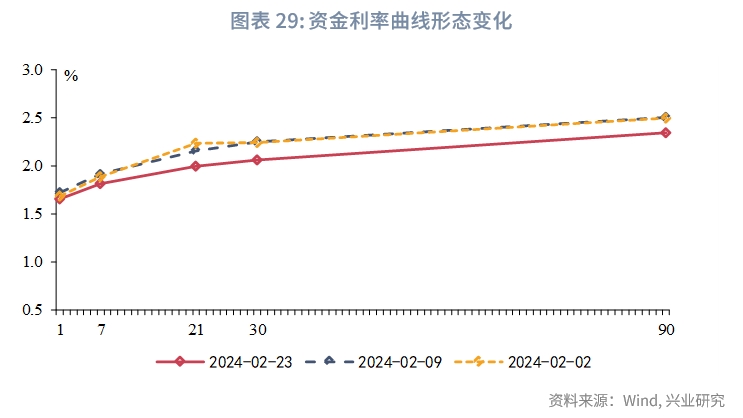

从货币市场利率曲线形态来看,短中长段利率均较上周小幅下降,曲线形态与上周保持不变,陡峭程度走缓。

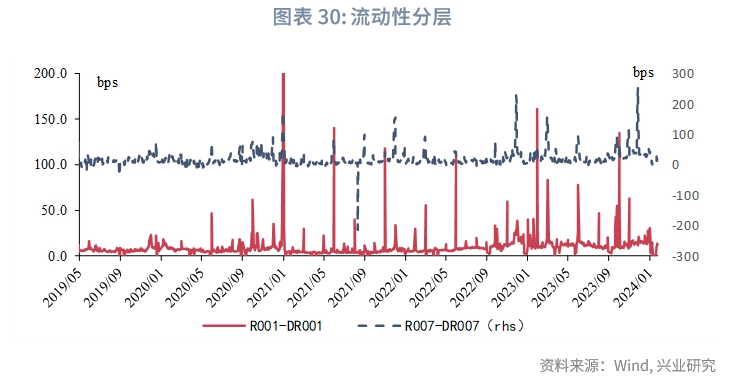

从流动性分层来看,流动性分层现象变化较小。2 月 18 日-23 日 R001 与 DR001 利差平均为 10.15bps,较 2 月 4 日-9 日上升 2.1bps;2 月 18 日-23 日 R007 与 DR007 利差平均为 17.61bps,较 2 月 4 日-9 日上升 13.6bps。

2、债券市场走势回顾

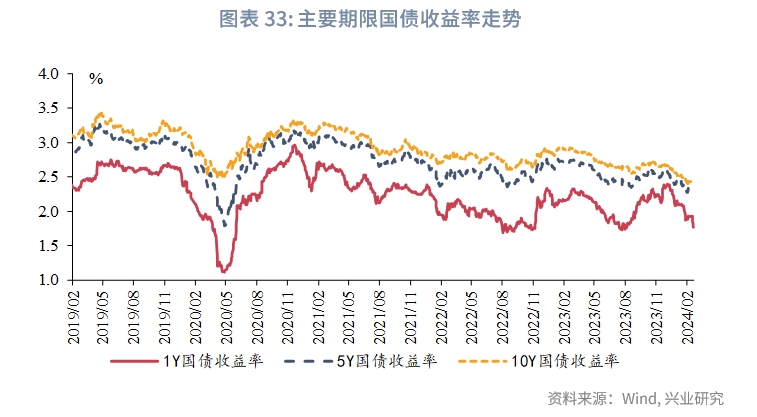

上周债市收益率总体震荡下行。2 月 18 日至 2 月 20 日,节后 MLF 平价续作,但 5 年期 LPR 利率下调 25bp,降幅超出市场预期,中债市场走强,10 年中债利率较节前下行约 2bp 至 2.41%,1 年中债利率较节前下行约 6bp 至 1.86%。2 月 21 日至 2 月 23 日,多家中小银行宣布调降存款利率,国家金融监管总局公布 2023 年第四季度商业银行净息差下行至 1.69%,市场预期年内存款利率将进一步调降,10 年中债利率下行至 2.40%;同时,节后资金面平稳宽松,中债短端大幅走强,1 年中债利率大幅下行至 1.77%。

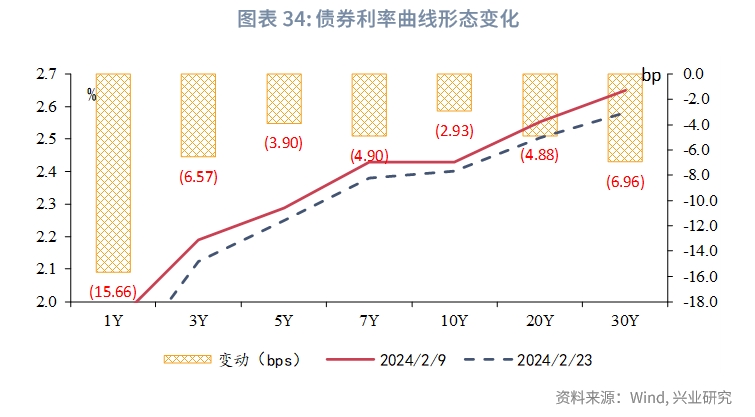

从利率水平来看,2 月 23 日 1 年期国债收于 1.77%,较 2 月 8 日下降 15.66bps;3 年期国债收于 2.12%,较 2 月 8 日下降 6.57bps;5 年期国债收于 2.25%,较 2 月 8 日下降 3.9bps;10 年期国债收于 2.4%,较 2 月 8 日下降 2.93bps。2 月 23 日 1 年期国开债收于 1.88%,较 2 月 8 日下降 17bps;10 年期国开债收于 2.56%,较 2 月 8 日下降 5bps。

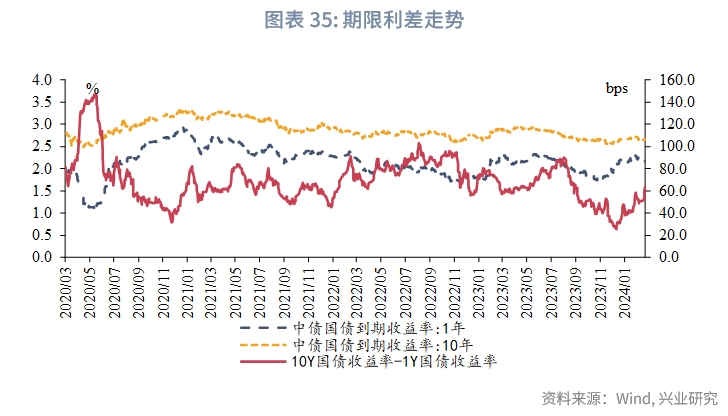

从曲线形态和期限利差来看,2 月 23 日 10 年期国债与 1 年期国债利差为 63.1bps,较 2 月 8 日走扩 12.73bps;2 月 23 日 10 年期国债与 5 年期国债利差为 15.14bps,较 2 月 8 日走扩 0.97bps。

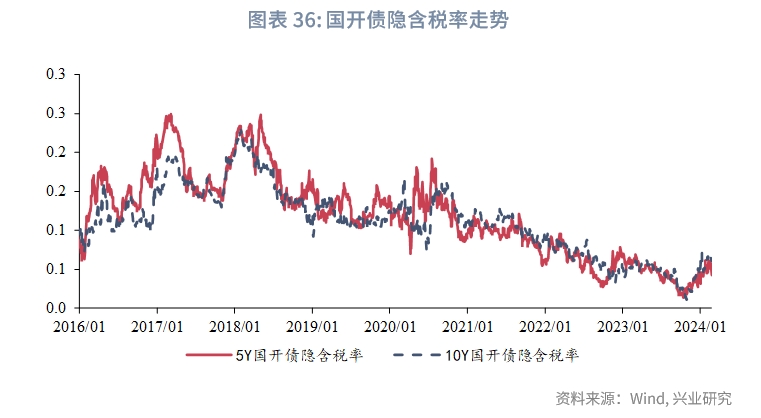

从隐含税率来看,2 月 23 日 10 年期国开债隐含税率为 6.03%,较 2 月 8 日下降 0.68 个百分点;5 年期国开债隐含税率为 4.22%,较 2 月 8 日下降 1.91 个百分点。

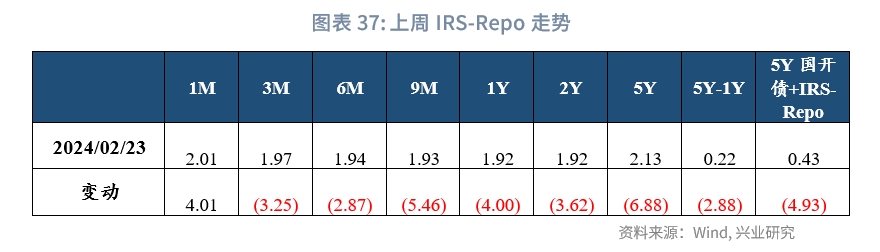

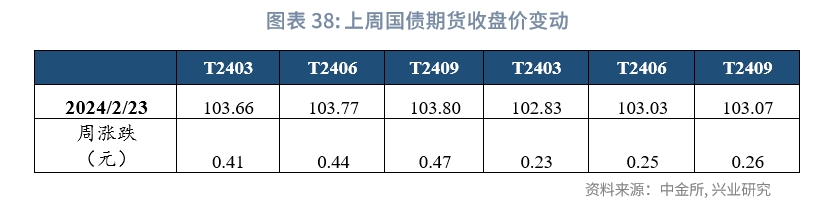

从利率衍生品走势来看,1 年期 IRS-Repo 收于 1.92%,较 2 月 4 日-9 日变动-4bps,5 年期 IRS-Repo 收于 2.14%,较 2 月 4 日-9 日变动-7bps;T2403 收于 103.66,较 2 月 4 日-9 日变动 0.41 元;TF2403 收于 102.83,较 2 月 4 日-9 日变动 0.23 元。

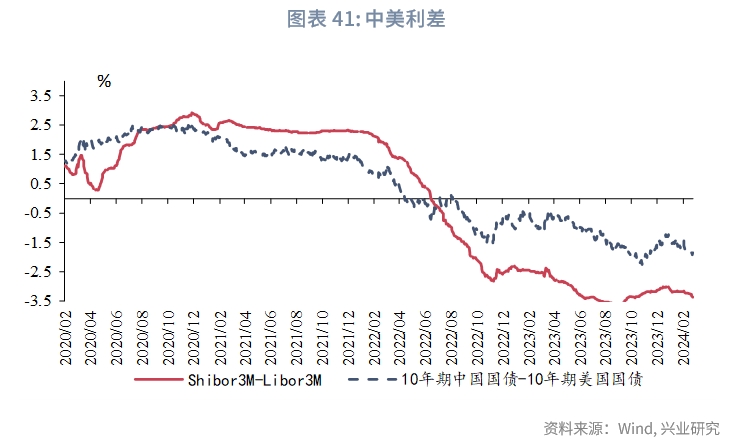

从中美利差来看,2 月 18 日-23 日 Shibor3M 与 Libor3M 利差为-336.64bps,较 2 月 4 日-9 日下降 12.58bps;10 年期中国国债与 10 年期美国国债利差为-192.67bps,较 2 月 4 日-9 日下降 18.69bps。

从债券发行来看,2 月 18 日-23 日国债发行 4320 亿元,到期 801 亿元,净融资 3519 亿元;地方债发行 757.9341 亿元,到期 682.9808 亿元,净融资 74.9533 亿元;政金债发行 1321.8 亿元,到期 730 亿元,净融资 591.8 亿元;信用债发行 1660.75 亿元,到期 1756.73 亿元,净融资 -95.98 亿元。

注:

转载声明

转载申请请联系market-service@cib.com.cn邮箱,我们尽快给予回复。本报告相关内容未经我司书面许可,不得进行引用或转载,否则我司保留追诉权利。

服务支持人员

-

李璐琳021-2285275113262986013liliulin@cib.com.cn

-

汤灏021-2285263013501713255tanghao@cib.com.cn